Порядок регистрации ККТ

|

|

|

| Andrey_Popov / Shutterstock.com |

Для начала работы по новым правилам налогоплательщикам необходимо приобрести кассовый аппарат, соответствующий требованиям, предъявляемым к онлайн-кассам, либо модернизировать имеющийся. Приобрести новую ККТ необходимо только тем пользователям, которые используют оборудование, несовместимое с новым программным обеспечением и на которое невозможно установить фискальный накопитель (ФН). Информацию о возможности модернизации ККТ можно получить непосредственно у ее производителя, или у уполномоченного центра технического обслуживания ККТ (ЦТО).

Если ККТ можно модернизировать, то сначала ее необходимо снять с регистрационного учета в налоговой инспекции.

Прежде чем обращаться в налоговую инспекцию для постановки кассового аппарата на регистрационный учет, пользователь контрольно-кассовой техники должен сперва решить некоторые технические задачи. Для того чтобы начать работу с онлайн-кассой, налогоплательщикам необходимо заключить договор на обработку фискальных данных с оператором фискальных данных (ОФД) и обеспечить подключение кассового терминала к Интернету. Отметим, ОФД не вправе отказаться от заключения такого договора с пользователем (п. 6 ст. 4.6 Закона № 54-ФЗ). Новый порядок применения ККТ не требует при регистрации кассового аппарата обязательного представления договора о технической поддержке подлежащей регистрации контрольно-кассовой техники с центром технического обслуживания.

Нужна электронная подпись?

Удостоверяющий центр ГАРАНТ

поможет подобрать и приобрести сертификат электронной подписи и для юридического, и для физического лица.

После заключения договоров с интернет-провайдером и ОФД можно приступать непосредственно к регистрационным процедурам.

Ранее порядок регистрации ККТ требовал физического присутствия предпринимателя в налоговой инспекции. Причем посещать налоговый орган приходилось не один раз. Так, при регистрации кассы необходимо было сначала представить ее для осмотра. Потом, после заполнения необходимых документов, нужно было снова идти в налоговую, чтобы получить карточку регистрации ККТ. Более того, через год нужно было опять принести кассовый аппарат в инспекцию в связи с заменой ЭКЛЗ. Сейчас все необходимые регистрационные действия можно осуществить через кабинет ККТ на сайте nalog.ru, без необходимости являться в налоговую инспекцию лично. Однако для этого пользователю понадобится усиленная квалифицированная электронная подпись. Доступ к кабинету ККТ можно получить через личные кабинеты организаций и ИП на сайте ФНС России (nalog.ru).

Между тем зарегистрировать или снять с учета ККТ можно в том числе и классическим способом – непосредственно в налоговой инспекции, причем в любой, а не только в “своей”, как раньше (п. 1, п. 10 ст. 4.2 Закона № 54-ФЗ).

Порядок регистрации кассовой техники закреплен в ст. 4.2 Закона № 54-ФЗ.

Если пользователь решит зарегистрировать онлайн-кассу дистанционно, ему необходимо будет направить посредством кабинета ККТ в адрес налоговой инспекции электронное заявление о постановке ККТ на регистрационный учет.

В заявлении о регистрации контрольно-кассовой техники, независимо от формы его представления в налоговый орган (электронной или бумажной) должны быть указаны следующие сведения:

- полное наименование организации-пользователя или фамилия, имя, отчество ИП- пользователя;

- ИННа пользователя;

- адрес (при расчете в Интернете – адрес сайта пользователя) и место установки (применения) ККТ;

- наименование модели ККТ и ее заводской номер;

- наименование модели ФН и его заводской номер;

- номер автоматического устройства для расчетов (в случае применения ККТ в составе автоматического устройства для расчетов);

- сведения о применении регистрируемой ККТ в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме (в случае применения такого режима);

- сведения о применении регистрируемой ККТ только при оказании услуг (в случае регистрации автоматизированной системы для БСО);

- сведения о применении регистрируемой ККТ только при осуществлении расчетов с использованием электронных средств платежа в Интернете (в случае регистрации ККТ, предназначенной для использования только при осуществлении таких расчетов);

- сведения о применении ККТ при осуществлении деятельности банковского платежного агента или платежного агента, при приеме ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр (в случае регистрации ККТ, предназначенной для использования при осуществлении такой деятельности) (п. 2 ст. 4.2 Закона № 54-ФЗ).

Одновременно, пользователь, не позднее одного рабочего дня после подачи заявления, должен посредством ККТ записать в ФН:

- полученный от налогового органа регистрационный номер ККТ;

- полное наименование организации-пользователя или фамилию, имя, отчество ИП-пользователя;

- сведения о ККТ, в том числе о ФН.

После получения электронного заявления специалисты ФНС России в течение одного рабочего дня проведут проверку указанных в заявлении серийных номеров фискального накопителя и ККТ на их наличие в реестрах и направят пользователю регистрационный номер ККТ, который будет неизменен в течение всей жизни кассового аппарата. Отметим, что ККТ, сведения о которой отсутствуют в реестре ККТ, а также ККТ, имеющая установленный и незарегистрированный в реестре фискальных накопителей ФН, постановке на учет не подлежат.

Этот номер, а также иные определенные законом сведения пользователь при помощи непосредственно самого кассового аппарата или компьютерно-кассовой системы, в состав которой входит ККТ, должен записать в фискальный накопитель и сформировать отчет о регистрации, который будет направлен ККТ в налоговый орган. Отчет можно передать также и на бумаге. Все это владельцу онлайн-кассы надлежит проделать в срок не позднее одного рабочего дня с момента получения им регистрационного номера ККТ. А датой подачи отчета в электронной форме при этом считается дата его размещения в кабинете ККТ либо его передачи оператору фискальных данных. В результате сведения о конкретном кассовом аппарате и его пользователе будут отражены в журнале учета ККТ ФНС России (п. 3, п. 13 ст. 4.2 Закона № 54-ФЗ).

Сведения, представленные пользователем в заявлении о регистрации ККТ сотрудники налоговой инспекции внесут в журнал учета и карточку регистрации ККТ (п. 3 ст. 4.2 Закона № 54-ФЗ).

В завершение регистрационных действий с ККТ налоговый орган направит в адрес пользователя электронную карточку регистрации ККТ. Этот документ формируется в виде подписанного электронной подписью документа и направляется налоговым органом в адрес пользователя в течение пяти рабочих дней с даты завершения регистрации через кабинет ККТ или посредством ОФД (п. 11 ст. 4.2 Закона № 54-ФЗ).

Пользователь, получивший карточку регистрации ККТ в форме электронного документа, вправе получить в налоговом органе соответствующую карточку на бумажном носителе (абз. 2 п. 12 ст. 4.2 Закона № 54-ФЗ).

Таким образом, уже сейчас все регистрационные действия можно произвести дистанционно – без посещения непосредственно налоговой инспекции.

Какие документы нужны для регистрации онлайн-кассы?

Основные моменты перехода на онлайн-кассу

Согласно действующей редакции закона «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» от 22.05.2003 № 54-ФЗ, сейчас (за некоторым исключением) должны использоваться только онлайн-кассы. Такие кассовые машины передают необходимую информацию в налоговый орган через интернет в режиме онлайн.

Налогоплательщики, которые на данный момент освобождены от обязанности применения ККТ (плательщики ЕНВД; ИП на патенте; лица, оказывающие услуги населению), пока имеют право не использовать кассовую машину, но начиная с 1 июля 2021 года такая обязанность наступает и для них.

Что из себя представляют онлайн-кассы и как они работают, прочтите в статье «Что это такое и для чего вводят онлайн-кассы?».

Если вы решили приобрести новую кассовую технику, то проверьте, включена ли она в официальный реестр кассовых машин, разрешенных к применению в соответствии с новым законодательством. Данный реестр есть на сайте налоговой службы.

Также удобно провести проверку наличия в реестре приобретаемой модели в сервисе ФНС по ссылке.

На сайте Налоговой службы также можно уточнить, подлежит ли модернизации определенная модель ККТ.

После того как вы определитесь с самой техникой, нужно приступить к регистрации новой или модернизированной ККТ. Также вам нужно будет выбрать оператора фискальных данных (ОФД), на которого возложена функция по передаче данных с онлайн-кассы в налоговый орган. Список ОФД также присутствует на сайте ФНС.

Какие документы нужны для регистрации онлайн-кассы

Чтобы зарегистрировать онлайн-кассу, нужно направить в налоговые органы заявление. Согласно закону 54-ФЗ заявление о регистрации ККТ должно содержать следующие реквизиты:

- наименование пользователя (полное наименование организации или полные фамилия, имя, отчество (при наличии) индивидуального предпринимателя);

- ИНН;

- адрес и место установки кассового аппарата;

- заводской номер и модель ККТ;

- заводской номер и модель фискального накопителя.

В заявление в зависимости от планируемого направления использования онлайн-кассы вносятся дополнительные данные, например, если будут производиться интернет-платежи, то в строке «Адрес» нужно указать адрес сайта. Заполняются соответствующие строки:

- при применении в составе автоматического устройства;

- при использовании платежным агентом;

- при проведении расчетов в интернете;

- при разносной, развозной продаже;

- при применении только для распечатки бланков строгой отчетности.

Форма заявления приведена в Приложении № 1 к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/484@ (в ред. от 07.09.2018). Скачать бланк можно у нас на сайте.

И еще момент: до обращения в налоговый орган с заявлением о регистрации онлайн-кассы нужно определиться с ОФД, так как его данные также в него вносятся.

Заполненный на бумажном носителе бланк заявления подается в налоговую инспекцию. Зарегистрировать онлайн-ККМ можно в любой налоговой инспекции, не только в той, где стоит на учете сама организация.

Кроме заявления инспекция потребует предъявить оригиналы свидетельства о государственной регистрации юридического лица или предпринимателя (ОГРН или ОГРНИП), свидетельства о постановке на учет в налоговом органе (ИНН), документы на кассовую машину, печать (если организация не отказалась от ее использования), также не забудьте оформить доверенность на представителя организации, производящего процедуру регистрации.

Регистрация кассы через личный кабинет налогоплательщика

Удобнее всего зарегистрировать онлайн-кассу через личный кабинет налогоплательщика. Для регистрации потребуется усиленная квалифицированная электронно-цифровая подпись.

Как получить такую, читайте здесь.

Зарегистрироваться можно на сайте ФНС. В личном кабинете для проведения процедур по кассовой технике предназначен специальный раздел.

Рекомендуем ознакомиться с видеороликом о регистрации ККТ, который выпустила налоговая служба.

Если возникают трудности с регистрацией кассовой техники, можно обратиться к оператору фискальных данных или в ЦТО. За умеренную плату (а некоторые даже бесплатно) они проведут всю процедуру за вас.

Какие документы оформлять при использовании онлайн-кассы

В целом основные виды документов, которые выдает кассовый аппарат, сохраняются и при использовании онлайн-кассы. В начале смены также распечатывается отчет «Начало смены», а при закрытии смены — «Конец смены», но они будут содержать дополнительные реквизиты, касающиеся фискальных данных.

Книга учета принятых и выданных кассиром денежных средств (форма КО-5) не меняет своего содержания и назначения — если ведете ее, делайте это в прежнем порядке.

Существенные видоизменения затронули содержание чека на покупку. Теперь в нем содержится больше информации. Например, в кассовом чеке, выдаваемом онлайн-кассой, указывается адрес места осуществления покупки. В чеке нового образца обязательно должно быть указано наименование покупки, ее цена, стоимость, применяемые скидки или надбавки, общая стоимость покупки, ставка и сумма налога на добавленную стоимость, способ проведенной оплаты (наличными, безналичными), режим системы налогообложения и другое. Также в чеке на покупку указываются данные фискальных показателей.

Подробнее о том, как должен выглядеть чек онлайн-кассы, читайте здесь.

Что касается указания наименования товара (услуги, работы) в кассовом чеке, послабления есть для индивидуальных предпринимателей — согласно приказу ФНС «Об утверждении дополнительных реквизитов фискальных документов и форматов фискальных документов, обязательных к использованию» от 21.03.2017 № ММВ-7-20/229@ такие показатели, как наименование, цена, количество, способ расчета до 1 февраля 2021 года могут не указывать предприниматели, применяющие УСН, УСХН, ЕНВД, ПСН.

Подробнее о номенклатуре товаров в онлайн-кассах читайте в этой статье.

По новому порядку покупатель имеет право потребовать, чтобы кассовый чек отправили ему в электронной форме на его абонентский номер или электронную почту, какую он укажет. В этом случае в электронной форме чека будут прописаны электронные адреса покупателя и продавца.

Онлайн-ККМ предусматривает проведение следующих операций в онлайн-режиме и распечатки документа: кассовый чек коррекции, возврат прихода.

Как вести кассовые документы. Документооборот при онлайн-кассах

Вступление в силу новой редакции закона 54-ФЗ по применению онлайн-касс значительно снизило объем документооборота. Всю необходимую информацию новая кассовая техника передает в налоговые органы в онлайн-режиме, поэтому отпадает необходимость в ведении традиционных унифицированных форм документов по учету расчетов с применением ККТ.

Так, больше нет обязанности в заполнении форм КМ, потому что данные, которые обычно заносятся в формы КМ, уже в режиме онлайн будут переданы в налоговый орган онлайн-машиной. А значит, нет необходимости дублировать информацию. Это разъясняет письмо Минфина России от «О применении постановления Госкомстата России от 25.12.98 № 132 „Об утверждении унифицированных форм первичной учетной документации по учету торговых операций“» от 16.09.2016 № 03-01-15/54413. Например, это касается ведения журнала кассира-операциониста (форма КМ-4), который при расчетах онлайн-кассами заполнять не нужно.

В то же время организация имеет право самостоятельно определиться, какие документы ей нужны и при онлайн-кассе. Если вы продолжите заполнять унифицированные формы документов, предусмотренные при расчетах с применением ККТ, нарушением это не будет.

Кассовые документы при онлайн-кассах, такие как приходный кассовый ордер, нужно выписывать в прежнем порядке. При расчетах наличными денежными средствами с применением кассовой техники приходный кассовый ордер заполняется в конце дня на общую сумму выручки.

Учет по главной кассе организации нужно вести, как прежде. По прежнему порядку выписываем все приходные кассовые ордера, расходные кассовые ордера, ведем кассовую книгу.

Какие документы вести при онлайн-кассе по учету кассовых операций организации, прочитайте в статье «Порядок ведения кассовых операций в 2021 году».

Итоги

В настоящее время могут применяться только онлайн-кассы. Для того чтобы запустить в работу новую онлайн-кассу, нужно ее зарегистрировать. Регистрация через личный кабинет налогоплательщика — удобный и быстрый способ регистрации. Если столкнетесь с трудностями при регистрации кассы, можно обратиться к операторам фискальных данных или в ЦТО — они с легкостью решат ваши проблемы.

Как зарегистрировать онлайн-кассу в налоговой

05 Февраля 2021

Из-за поправок к 54-ФЗ порядок работы с кассовой техникой заметно изменился, как и процесс регистрации ККТ в налоговой. Предприниматели, которые раньше были освобождены от использования ККТ, должны поставить ее на учет уже к 1 июля 2021. Это не так сложно, как кажется. Ниже мы расскажем, как зарегистрировать онлайн-кассу в налоговой

Но просто купить ККТ и поставить ее на учет недостаточно. Учтите, что для печати чеков по требованиям 54-ФЗ нужен фискальный регистратор и кассовая программа. Наше приложение Касса МойСклад соответствует всем требованиям закона. Скачайте и попробуйте прямо сейчас: это бесплатно.

Теперь, когда вы убедились, что ККТ соответствует 54-ФЗ, пошагово разберем, как поставить кассу на учет в налоговой, и дадим инструкцию регистрации ККТ для тех, кого коснулось изменение закона или кто впервые открывает собственный бизнес.

Требования закона теперь включают в цепочку передачи данных новое обязательное звено — оператора фискальных данных (ОФД). Именно через него информация будет поступать в ФНС. С 1 июля 2017 использование ККТ без ОФД невозможно (кроме списка исключений). Поэтому сразу после покупки новой техники подключитесь к одному из утвержденного ФНС списка ОФД.

Итак, вы приобрели ККТ и выбрали оператора. Теперь можно приступать к регистрации онлайн-кассы в налоговой.

Сделать это можно разными способами: загрузить документы через интернет или подать в налоговую «по старинке» — принести лично, передать через представителя по нотариально заверенной доверенности или отправить почтой.

Постановка кассового аппарата на учет в налоговой обязательна и бесплатна — никто не имеет права брать с вас деньги за регистрацию как таковую, только за посреднические услуги. Посредниками могут стать представители ЦТО или ОФД: их сотрудники за плату сделают все за вас. Но если вы не планируете обращаться за помощью к специалистам, то справитесь и самостоятельно.

Проще всего будет зарегистрировать онлайн-кассу через интернет: весь процесс происходит в личном кабинете налогоплательщика на сайте nalog.ru. Не понадобится ни собирать и заполнять бумажные документы, ни нести кассовый аппарат в налоговую для осмотра и фискализации: вы просто введете нужные данные в веб-форму.

Регистрация онлайн-кассы в налоговой: пошаговая инструкция

Вот как выглядела раньше пошаговая инструкция по регистрации ККТ в налоговой:

Шаг 1. Заключение договора с ЦТО.

Шаг 2. Подготовка необходимых документов.

Шаг 3. Подача документов в ИФНС.

Шаг 4. Осмотр и фискализация кассы в ИФНС.

Шаг 5. Получение карточки регистрации ККМ.

Сейчас добавился новый пункт:

Шаг 6. Заключение договора и регистрация кассы в ОФД.

При желании вы можете действовать по такому сценарию, но сравните, насколько все проще, если проводить регистрацию ККТ онлайн. Предварительное заключение договора с ЦТО по закону больше не требуется, шаги упрощены, а главное — все можно сделать дистанционно. Раньше процедура растягивалась на несколько дней, а теперь занимает минуты, и не нужно приходить в ИФНС и приносить туда кассу.

В результате получаем новый порядок регистрации кассы онлайн в ФНС и ОФД:

Шаг 1. Подача заявления на регистрацию кассы в ИФНС через личный кабинет налогоплательщика онлайн на сайте nalog.ru. И сразу же — получение регистрационного номера ККТ.

Шаг 2. Самостоятельная фискализация. (В нашем примере использована утилита для регистрации ККТ АТОЛ.)

Шаг 3. Получение карточки регистрации ККТ из ФНС.

Шаг 4. Регистрация кассы в личном кабинете ОФД.

Сценарий 1. Регистрация кассы в ИФНС через личный кабинет

Регистрация ККТ осуществляется через личный кабинет налогоплательщика на сайте налоговой nalog.ru. Для этого вам понадобится действующая электронная подпись (КЭП), выпущенная на имя ИП или генерального директора ООО. И не забудьте заранее выбрать ОФД — в процессе регистрации вы обязаны его указать.

Шаг 1. Подача заявления на регистрацию ККТ и получение регистрационного номера ККТ.

В личном кабинете откройте Учет контрольно-кассовой техники или Все кассы → Зарегистрировать ККТ → Заполнить параметры заявления вручную. Далее укажите:

- адрес, где установите кассу

- название компании,

- сферу деятельности,

- модель и заводской номер кассы — указаны в паспорте или на корпусе,

- оператора фискальных данных,

- режим, в котором будете использовать кассу,

- модель фискального накопителя — написана в паспорте накопителя,

- номер фискального накопителя — указан на коробке или на накопителе.

Нажмите кнопку Подписать и отправить.

Когда налоговая обработает заявление, в разделе Контрольно-кассовая техника в строке Состояние появится статус, что кассе присвоили регистрационный номер. Сам номер будет рядом.

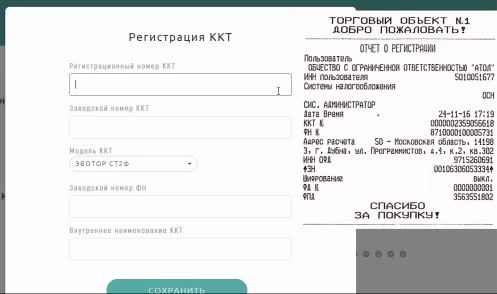

Шаг 2. Фискализация. Утилита для регистрации ККТ (АТОЛ)

После присвоения регистрационного номера касса должна пройти фискализацию. При регистрации онлайн вы сможете провести ее самостоятельно. Для этого понадобятся данные, которые присутствовали в заявлении, поэтому заранее в отдельных окнах откройте детальную информацию по ККТ и уведомление о присвоении регистрационного номера.

Чтобы фискализировать кассу Атол, нужно:

- Подключить кассу к компьютеру через USB.

- Скачать и установить драйверы для настройки кассы. Чтобы установить драйверы, откройте архив и перейдите в папки Installer → Exe. Запустить установочный файл и выполните шаги, которые предложит программа.

- Запустить программу Тест драйвера .

- Открыть вкладку Регистрации ККТ . Нажмите кнопку Свойства в правой верхней части экрана.

- В новом окне проверить поля:

- Модель — Автоматически

- Канал связи — USB

- Нажать кнопку Поиск .

В открывшемся окне появится список портов. Нужно нажать кнопку Поиск и выбрать кассу в графе Информация. У кассы должен быть порт USB. Затем нужно нажать кнопку Выбрать. Откроется окно Свойства.

В открывшемся окне надо нажать кнопку Проверка связи. В поле Результат вы увидите информацию о кассе. Нужно нажать ОК и переключиться на вкладку Регистрация ККТ

Далее нужно заполнить реквизиты компании:

- название с указанием формы собственности,

- ИНН,

- адрес, который указали при регистрации кассы,

- место расчетов — для интернет-магазина пишут адрес сайта; для развозной торговли — фразу «развозная торговля» и данные автомобиля; для такси — данные автомобиля; для разносной торговли — фразу «разносная торговля»,

- е-mail отправителя.

Затем нужно поставить флажки в Настройках ККТ в тех полях, которые указывали при регистрации кассы, заполнить адрес сайте ФНС (www.nalog.ru) и ввести данные для подключения к ОФД.

Для завершения регистрации, нужно вернуться в раздел Контрольно-кассовая техника в личном кабинете налоговой и нажать Завершить регистрацию. Затем заполнить поля из отчета регистрации:

- дату и время получения фискального признака,

- номер фискального документа,

- фискальный признак.

После этого нужно нажать Подписать и отправить.

Шаг 3. Карточка регистрации ККТ

После регистрации кассы в личном кабинете налогоплательщика в разделе Информация о прохождении документов, направленных в налоговый орган , напротив вашей кассы появится электронная карточка регистрации ККТ. С этого момента касса легализована, а работа с ней законна. Датой регистрации в ФНС считается дата выдачи карточки.

Карточка подписывается усиленной квалифицированной электронной подписью. В нее вносятся изменения при изменении указанных при регистрации параметров, а также при замене фискального накопителя. При покупке подержанной кассы карточка регистрации ККТ передается новому владельцу.

При необходимости в ИФНС можно получить бумажный экземпляр. Если карточка повреждена или утеряна — выдается дубликат. При этом не назначается штрафов.

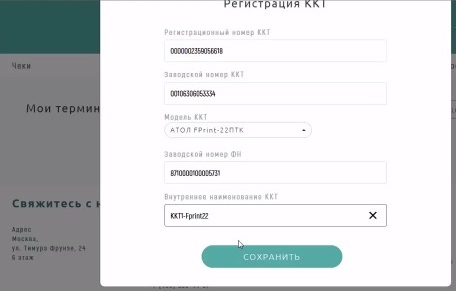

Шаг 4. Регистрация кассы в ОФД

После получения карточки регистрации работа с кассой уже законна, но еще невозможна: она пока не передает данные в ОФД (в договоре с ОФД, который вы уже заключили, нет регистрационной информации о конкретной кассе). Чтобы запустить онлайн-передачу данных, нужно зарегистрировать кассу в ОФД. Это финальный шаг, и он очень простой.

Войдите в личный кабинет вашего ОФД.

Откройте вкладку ККТ, выберите Подключить ККТ .

В открывшемся окне Регистрация ККТ заполните все поля.

Всю информацию возьмите из отчета о регистрации, который был напечатан на предыдущем шаге.

В поле Внутреннее наименование ККТ можно присвоить ФР произвольное имя.

Нажмите Сохранить . Появится сообщение об успешной регистрации кассы в ОФД.

Сценарий 2. Как зарегистрировать кассу в ИФНС

Хотя делать все онлайн гораздо проще и удобнее, регистрация ККТ в налоговой «по старинке», через отделение ФНС, по-прежнему возможна и легальна.

Внимание! Используйте распечатанный бланк заявления по форме КНД-1110061 (скачать бланк). Заявление по форме КНД-1110021 (старого образца) не содержит полей, необходимых для ввода полной информации об онлайн-кассе (например, модели и номера ФН). Поэтому оно не подходит для регистрации ККТ.

Если вы собираетесь регистрировать кассу через отделение ФНС, не забудьте взять с собой паспорта ККТ и ФН, а также документ, подтверждающий ваши полномочия в организации. Закон не обязывает предоставлять эти документ, но они могут понадобиться для правильного оформления регистрации кассового аппарата в налоговой.

На сегодняшний день закон предусматривает общую систему регистрации контрольно-кассовой техники. Раньше регистрация кассового аппарата в налоговой для ООО осуществлялась по месту установки кассы, для ИП — по месту прописки предпринимателя. А сейчас вы можете обратиться в любую ИФНС. Регистрация кассового аппарата для ИП и организаций происходит одинаково: вы можете подать заявление в любой налоговый орган.

Срок регистрации ККМ в ИФНС от даты подачи заявления составляет 5 рабочих дней: согласно пп. 7 и 11 ст. 4.2 закона от 22.05.2003 № 54-ФЗ карточка регистрации ККТ выдается налоговой по истечении этого срока со дня подачи заявления на регистрацию.

Старый способ постановки на учет — когда вы приносите документы в ИФНС и потом в назначенный сотрудниками день приносите туда же кассу для осмотра и фискализации — по-прежнему действителен, его не отменили. Но регистрировать кассу намного удобнее через интернет. Возможность удаленной постановки на учет — одно из заметных преимуществ новой системы применения ККТ.

Регистрация ККТ в отделении налоговой: пошаговая инструкция

Федеральный закон № 54-ФЗ определяет порядок применения контрольно-кассовой техники, в том числе процедуру ее регистрации. Как правильно зарегистрировать ККТ в налоговой при личном посещении или онлайн, какие документы нужно подготовить и куда подать, как пройти перерегистрацию без смены фискального накопителя или при передаче кассы другому пользователю, какое наказание ждет за нарушение закона? Ответы на эти вопросы вы узнаете после ознакомления с нашей статьёй.

Варианты регистрации ККТ

Для госрегистрации ККМ следует обратиться лично или через представителя в любое отделение ИФНС.

Второй способ позволяет связаться сразу со своим филиалом через личный кабинет (ЛК), посетив интернет-ресурс nalog.ru.

Перед выбором любого из них необходимо сделать несколько обязательных шагов. Рассмотрим их подробнее.

Подпишись на наш канал в Яндекс Дзен – Онлайн-касса!

Получай первым горячие новости и лайфхаки!

Предварительная подготовка к процессу

Перед тем как зарегистрировать новое или модернизированное оборудование в фискальном органе, следует:

- Найти в документах номера кассы и фискального накопителя (ФН) и убедиться, что они входят в список контрольно-кассовой техники, утверждённой для применения ФНС РФ;

- Заключить письменное соглашение с оператором фискальных данных (ОФД). Для этого из предложенного списка надо выбрать одну из компаний ОФД, которая получила право на обработку данных.

- Оформить КЭП (квалифицированную электронную подпись), при помощи которой надо будет осуществлять документооборот через портал налоговой.

1. Задай вопрос нашему специалисту в конце статьи.

2. Получи подробную консультацию и полное описание нюансов!

3. Или найди уже готовый ответ в комментариях наших читателей.

Регистрация ККТ непосредственно в отделении налоговой

Этот вариант не самый быстрый. Для личного обращения нужно сначала правильно от руки или при помощи компьютера заполнить в двух экземплярах предложенное заявление. В нем не должно быть помарок и исправлений. Для каждой онлайн-кассы форму надо заполнять отдельно.

После заполнения комплект документов лично руководителем компании (ИП) или его представителем передаётся в контролирующий орган.

Получив запрос, сотрудник ИФНС возвращает заинтересованному лицу второй экземпляр, на котором проставлена соответствующая отметка о приёме. Затем инспектор проводит проверку достоверности указанных в заявлении данных. Если они не соответствуют действительности, то в постановке на учёт откажут. Если все было указано верно, то ИФНС выдаст присвоенный аппарату регистрационный код. После этого надо пройти процедуру фискализации.

Необходимо знать, что РНМ ККТ – это регистрационный номер кассового аппарата, присваиваемый ФНС. Он включает в себя 16 цифр (10+6). Первая строка из 10 цифр включает в себя порядковый номер зарегистрированной ККМ, а вторая строка состоит из 6 цифр, включающих контрольное число для проверки РНМ.

Порядок онлайн-регистрации ККТ

Можно зарегистрироваться, не выходя из дома. Это удобнее и быстрее. Имея расширенную версию КЭП (эта услуга платная, действует в течение года и заказывается в специальном удостоверяющем центре), надо войти на главную страницу интернет-ресурса nalog.ru.

Выбрав в меню опцию «Учёт», надо открыть вкладку «Зарегистрировать контрольно-кассовую технику» и остановиться на пункте, предусматривающем внесение:

- адреса, где будет находиться оборудование;

- назначения онлайн-ККМ (оплата интернет-услуг, розничная или мобильная торговля, автономный режим);

- модели касс, учитывая существующий перечень, и её идентификационные знаки;

номера и модели фискального накопителя.

На следующем этапе из предложенного перечня надо выбрать оператора, с которым был заключён договор.

После внимательной проверки введённой информации, владелец кассы подтверждает сформированный запрос своей КЭП, а затем направляет его в ИФНС. Процедура завершается после присвоения заявке регистрационного номера.

На последнем этапе, после получения РНМ, заявитель в соответствии с инструкцией производителя вводит его в онлайн-ККМ, а затем распечатывает «Регистрационный отчёт».

Документы для регистрации ККТ в налоговой

Заявление о регистрации ККТ, образец которого утвержден Приказом ФНС РФ от 29 мая 2017, отражает данные из соглашения с ОФД и информацию о типе применения ККМ.

Кроме этого, надо подготовить и предоставить:

- паспорт ИП или руководителя компании при личной подаче документов;

- техпаспорт кассы и ФН;

- договор с ОФД;

- документ, подтверждающий фактический адрес компании или договор аренды помещения и место нахождения техники;

- печать организации (при её наличии);

- иную информацию, обозначенную в п.2. ст 4.2 No 54-ФЗ.

Образец карточки регистрации ККТ

Карточка регистрационного учёта (КРУ) имеет форму по КНД 1110066. Её заполняет инспектор ИФНС, затем подписывает руководитель этого органа и ставит печать.

После получения на руки этой карточки, бизнесмен обязан хранить её там, где постоянно находится и эксплуатируется кассовый аппарат. При её порче или потере можно заказать в инспекции дубликат. Во время снятия оборудования с учёта в карте делается соответствующая пометка.

КРУ может быть получена через через ОФД или личный кабинет налогоплательщика. После получения электронной карточки можно попросить выдать и бумажный вариант. Вместе с КРУ собственник ККМ получает техпаспорт. В нём указывается присвоенный индивидуальный номер. Все оригиналы документов, которые направлялись в инспекцию для проверки, возвращаются их собственнику.

По окончании процедуры госрегистрации заинтересованное лицо может подать заявление о выдаче копии КРУ. Датой снятия с учета будет не дата подачи соответствующего пакета документов, а день оформления контролирующим ККТ органом карточки регистрации онлайн-кассы. Об этом заявитель извещается в пятидневный срок.

Процедура фискализации и завершение регистрации ККТ в налоговой

Фискализация заключается в активации ФН.

После того как пользователь получает от сотрудников контролирующей организации РНМ, он формирует отчёт о регистрации ККТ.

До этого в соответствии со ст. 4.2. п.3 No 54-ФЗ заявитель заносит в установленный в кассе ФН:

- присвоенный ФНС РНМ, который сообщается заинтересованному лицу в течение суток после подачи письменного запроса о госрегистрации;

- ФИО ИП или полное название юридического лица;

- информацию о фискальном накопителе и о самой кассе;

- другие данные, которые будут нужны для формирования отчета.

После этого он направляет отчёт в бумажном виде, через ЛК налогоплательщика или через сайт ОФД в отделение ИФНС. На это отводится один рабочий день.

Фискализацию нужно проводить очень внимательно.

Для этого в режиме реального времени следует предпринять пять шагов:

- Открыть специальную программу, предлагаемую производителем ККМ. К примеру, производитель Атол предлагает EcrRegistration.exe.

- Используя программу, в соответствии с местным часовым поясом провести синхронизацию времени на ККМ и на ПК.

- Указать в программе информацию о компании, названии магазина, адрес его расположения, индивидуальный номер налогоплательщика и присвоенный аппаратуре РНМ.

- Внести сведения о применяемой компанией или индивидуальным предпринимателем системе налогообложения.

- Активировать ФН и распечатать тестовый кассовый чек, который нужно всегда сохранять для проверки.

Если во время оформления допущена ошибка, то надо подготовить отчет об изменении регистрационных параметров, который также в течение суток направляется в это же отделение контролирующего органа.

Обратите внимание! Вся информация в ФН записывается только один раз. Если во время фискализации сделать ошибку и указать неправильные данные, то после завершения процесса ничего не изменишь. Надо будет приобретать новый накопитель и указывать там корректную информацию.

Завершение процесса госрегистрации

Пройдя процесс постановки на учёт, заявитель обязан совершить три последних шага:

- возвратиться на сайт nalog.ru в свой кабинет налогоплательщика и нажать на вкладку «Завершение»;

- в открывшемся окне из тестового чека вписать его номер, дату его формирования и фискальный признак;

- нажать на вкладку «Подписать и отправить».

Пошлина со стороны государства за постановку на учёт не взимается. Если процесс нужно ускорить, то сервисные обслуживающие центры могут взять за это определенные сторонами суммы.

Перерегистрация ККТ без замены или с заменой ФН

Если меняются данные, которые были указаны при постановке на учёт онлайн-кассы, то необходима обязательная перерегистрация без замены ФН.

Чаще всего это может быть:

- смена адреса магазина;

- изменение ОФД или его реквизитов.

Важно сделать все правильно и в установленные сроки.

Для этого следует пройти такой же процесс, как и при первоначальной госрегистрации. В кабинет пользователя во вкладке «Детализация сведений» надо нажать на иконку «Перерегистрировать» и выбрать причину перерегистрации (например, смена места нахождения торговой точки). Заявление подписывается КЭП.

По окончании процедуры нужно откорректировать настройки онлайн-ККМ и распечатать отчёт об изменении параметров перерегистрации. Далее, все данные в ФНС будут поступать через ОФД.

Существует и второй вариант. Если, к примеру, закончился срок эксплуатации накопителя. В таком случае в течение суток после возникновения причины через ЛК пользователя или напрямую владелец оборудования отправляет в ИФНС извещение об изменении параметров. В десятидневный срок после получения запроса о перерегистрации ККТ при замене ФН сотрудники ФНС формируют новую КУ и отправляют её заинтересованному лицу через ОФД или ЛК.

Совсем по-другому нужно действовать руководителям юридических лиц или предпринимателям в ситуациях, когда техника продаётся другому пользователю при закрытии бизнеса или в случае её кражи вместе с ФН. Она не перерегистрируется, а снимается с учёта. После этого процесс фискализации следует пройти заново каждому новому собственнику оборудования.

Ответственность за нарушение правил регистрации и перерегистрации ККТ в налоговой

Если онлайн-ККМ была несвоевременно зарегистрирована или перерегистрирована, или же если нарушены порядок, условия и сроки постановки на учёт, то в соответствии со ст. 14.5 п.4 КоАП РФ предусмотрены штрафные санкции:

- для юридических лиц в размере от 5 000 до 10 000 руб.;

- для предпринимателя или руководителей компаний от 1 500 до 3 000 рублей.

Для компаний инспекторы налоговой могут заменить штраф на предупреждение, если нарушение было признано несущественным.

Если бизнес-деятельность продолжается без зарегистрированной техники, то в соответствии с п. 2 той же статьи КоАП РФ для ИП предусмотрен штраф в пределах от 4 000 до 6 000 рублей, а для организаций он увеличивается в десять раз.

Избежать ответственности можно лишь в том случае, если руководитель организации или ИП добровольно заявит в контролирующую организацию о нарушении сроков, условий, порядка фискализации и перерегистрации или об использовании кассы с нарушением установленных законодательством правил. Но при этом должна последовать попытка устранить имеющиеся нарушения.

Существуют смягчающие обстоятельства при неверной регистрации ККТ. Они связаны с тем, что задержка с введением кассового оборудования в эксплуатацию происходит не по вине его собственника. Возникшую ситуацию надо обязательно подтвердить документально. Например, бизнесмен заказал необходимую технику и оплатил её стоимость, но доставку задержал производитель или поставщик.

Это же относится и к установке аппарата и его фискализации. В таких ситуациях можно использовать старую или не перерегистрированную ККМ, с условием, что были предприняты все меры к устранению нарушений требований закона.

Правила регистрации кассового аппарата в налоговой для ООО

Организации и Индивидуальные предприниматели, использующие в своей деятельности наличный расчет либо оплату банковскими картами, в обязательном порядке должны использовать кассовые аппараты.

Требуется регистрация ООО? Только наши специалисты гарантируют экономию времени и денег при создании нового ООО.

Для законной эксплуатации, вся расчетно-кассовая техника, должна проходить регистрацию в налоговых органах. Если аппарат не оформлен в надлежащие сроки или вовсе отсутствует, на организацию могут быть наложены штрафы.

В законодательстве сказано, что именно налоговая служба, осуществляет контроль по использованию ККМ. Обязательно наличие фискальной памяти во всей кассовой технике. Она хранит все данные о кассовых операциях.

Существует реестр, со списком кассовых аппаратов, разрешенных к использованию на сайте налоговой. Каждый аппарат прикреплен к определенному виду обозначений, по виду применения. В этот список постоянно вносятся изменения, поэтому важно выбрать нужный вам аппарат, на основании актуальных сведений.

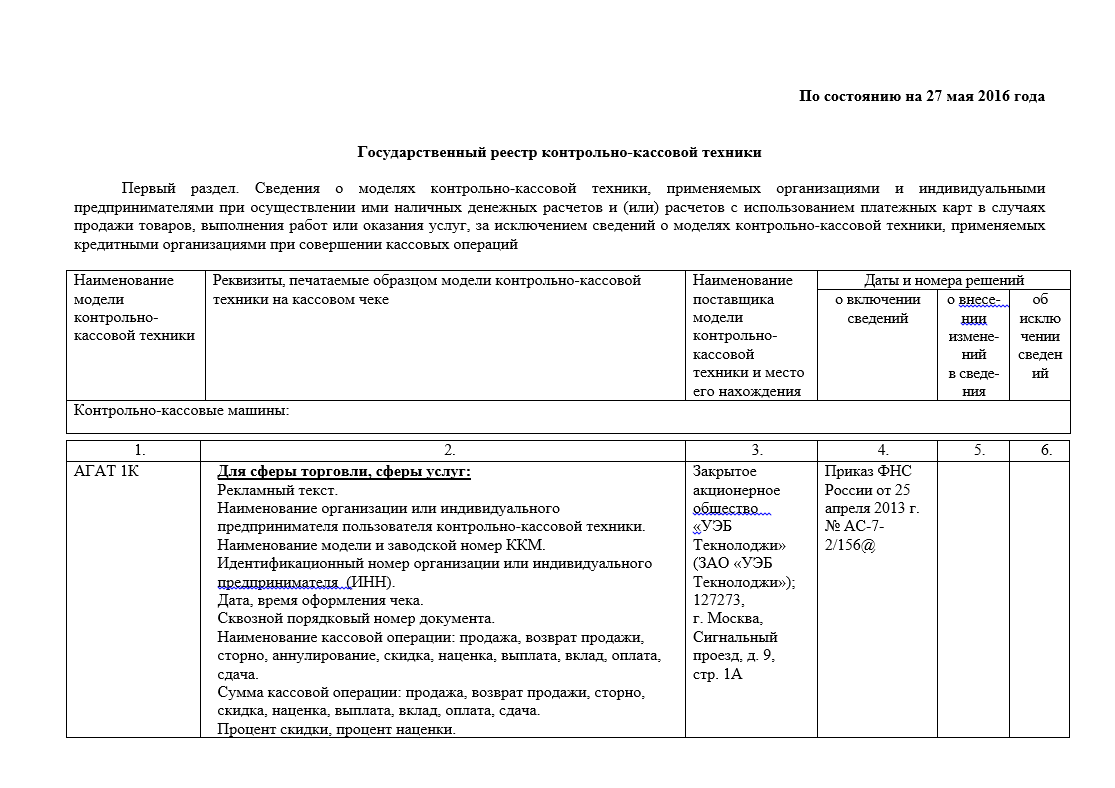

Государственный реестр ККТ

Государственный реестр ККТ (скачать в doc)

Государственный реестр ККТ (скачать в doc)

Регистрация кассового аппарата в налоговой инспекции

В законодательстве прописан порядок регистрации и список необходимых документов. Но периодически, организациям предъявляют дополнительные требования. Для того, чтобы документы были собраны в надлежащем виде, лучше обратиться в налоговые органы, чтобы уточнить все нюансы, а так же узнать график посещения.

Порядок оформления ООО и ИП – имеет различия, но пакет документов для них одинаковый.

В том случает, если фактический адрес использования ККТ юрлица не совпадает с юридическим, придется зарегистрировать обособленное подразделение (ссылка на статью «Как открыть обособленное подразделение в 2016 году»).

Если, вы планируете использовать ККТ в филиале, регистрировать ее необходимо в регионе нахождения филиала. Сотрудник, занимающийся регистрацией, должен иметь нотариально заверенную доверенность, подписанную руководителем организации и отмеченную печатью.

Аналогичным образом, даже если ККТ проходит регистрацию по месту нахождения, оформление происходит либо самим руководителем организации, либо лицом на которое должна быть выписана доверенность.

Необходимый пакет документов для регистрации кассового аппарата – ООО и ИП

Ниже приведем, максимально полный пакет документов, которые могут потребоваться в ИФНС.

Очень удобно, приобретать ККТ в Центрах технического обслуживания, поскольку в таком случае часть документов они обязаны предоставить сами.

При заключении договора с ЦТО, вам будут предоставлены следующие документы, с которыми в последствии вы сможете обратиться в налоговую службу для регистрации ККТ:

- Договор между организацией и ЦТО, гарантирующий техническое обслуживание вашей техники. (Вам предоставят 2экз. В налоговую потребуется предьявить оригинал);

- Паспорт Кассового аппарата и ЭКЛЗ (электронно-контрольная лента защищенная);

- Журнал КМ-4 и Журнал КМ-8 (Журнал ведется кассиром-операционистом, в нем фиксируются поломки и вызовы мастера для ремонта ККТ) Журналы необходимо прошить и пронумеровать, если они не пронумерованы;

- Марки-пломбы с доп. листом к паспорту;

- Сам кассовый аппарат ( его необходимо взять с собой, при постановке на регистрацию).

Кроме того, необходимо самостоятельно подготовить следующие документы:

- Свидетельство ОГРН, ЕГРН либо ИНН

- Приказ, составленный в вашем отделе кадров, о принятии на должности: главного бухгалтера, директора и кассира-операциониста.

- Заявление о регистрации кассового аппарата

- Печать организации

- Договор аренды помещения, как юридического, так и фактического положения организации

- Для ИП, дополнительно необходимо предоставить свидетельство о регистрации, как индивидуального предпринимателя.

- В случае, если ваша организация была открыта ранее, могут попросить предоставить справку об отсутствии задолженности. (Можно использовать последний баланс, который сдавался в ИНФС, с подписью вашего инспектора.)

После проверки собранного вами пакета документов, вас пригласят в Налоговую инспекцию для фиксализации ККТ. Этот процесс проходит в налоговой службе, с участием мастера из вашего центра технического обслуживания.

При этом посещении, необходимо иметь на руках заявление, с просьбой поставить вашу ККТ на учет, а так же техпасорт вашего аппарата и журнал КМ-8. Чтобы не получить отказ налоговой в регистрации ККТ, обязательна явка в назначенное время.

Регистрация подержанного кассового аппарата

По закону, разрешается использовать бывшую в употреблении кассовую технику. Приобрести ее можно в Центре технического обслуживания. Таким образом, можно значительно быстрее пройти регистрацию в налоговой службе. Если же приобретать аппарат у третьих лиц, необходимо будет снять ККТ с учета, т.к. она была оформлена на другого владельца и только после этого, начать оформлять документы для налоговой. Для снятия с учета кассовой техники, следует собрать следующий пакет документов:

- заявление по форме КНД 1110021;

- Кассовый аппарат;

- крайний Z-отчет;

- Сведения об отсутствии задолженности.

После снятия аппарата с учета, его следует отправить В ЦТО, приложив документы к нему.

Последующие действия аналогичны регистрации нового аппарата.

Приобретая ККТ в ЦТО, с вами также будет заключен договор о техническом обслуживании, и будет подготовлен пакет документов, упомянутый выше.

Важно! Эксплуатируется ККТ, согласно закону 7 лет, с момента ее регистрации.

Сроки регистрации кассового аппарата в налоговой

После предварительного осмотра ККТ, инспектором, данные о кассовом аппарате вписываются в книгу учета, которая ведется в налоговой инспекции. В паспорт кассового аппарата, вносится отметка об успешной процедуре регистрации, после чего заявитель получает обратно весь пакет документов, а также талон учета, карточку регистрации техники и заверенный журнал кассира-операциониста.

При последовательном исполнении всех требований, процедура регистрации обычно занимает не более 5ти рабочих дней, хотя по факту может затянуться и на две недели.

Регистрация ККТ, в данный момент, осуществляется бесплатно.

Стоимость регистрации кассового аппарата для ООО

Некоторые организации, чтоб ускорить процесс пользуются услугами, по срочному оформлению ККТ. Такие компании зарегистрируют ваш кассовый аппарат за 1-2 рабочих дня. Ориентировочная стоимость 1500-2500 рублей. Зависит от того, будет ли участвовать заказчик в процедуре регистрации, или сторонняя фирма самостоятельно будет обращаться в ИНФС. В случае регистрации нескольких кассовых аппаратов, стоимость может быть опущена вполовину.

Может ли ООО не регистрировать кассовый аппарат?

Использовать незарегистрированную ККТ – нельзя. Но, существуют категории организация, которые могут отказаться от использования кассовых машин. ( Все организации получающие прибыль наличными деньгами, такие как интернет-магазины, или ООО и ИП занимающиеся розничными продажами в густонаселенных регионах, – обязаны регистрировать ККТ).

Если говорить о категориях, имеющих право не вести кассовый учет с использованием ККТ, то к ним можно отнести: запатентованные банки и предприятия. Чеки, они заменяют на бланки строгой отчетности.

Кроме того, ООО и ИП, занимающиеся продажей алкогольной продукции в отдаленных районах, в которых могут быть проблемы с электроэнергией, имеют право отказаться от использования ККМ, при условии отчетности по ЕНВД.

Фирмы, осуществляющие свою деятельность по упрощенке (упрощенный режим налогообложения), или организации которые были зарегистрированы до 2014 года, тоже могут отказаться от ККТ. Однако это возможно только при условии, что они предоставляют услуги населению, которые не связаны с розничной торговлей.

Следовательно, решать использовать ККТ или нет, могут не только налоговые органы, но и налогоплательщики, в случае если законно предусмотрен такой выбор.

Подытожим. Существуют две категории организаций, которые вправе отказаться от регистрации ККТ – это предприниматели , ведущие розничную торговлю в проблемных регионах и те, кто при оплате используют исключительно безналичный расчет.

Штрафы за отсутствие кассового аппарата

В случае использования незарегистрированной ККТ, на владельца предприятия и кассира будет наложен весьма ощутимый штраф. Организаторы рискуют быть оштрафованы на сумму от 30 до 40 тыс. руб., а кассиры от 3 до 4 тыс.руб.

Регистрация ККТ – это обязательная процедура, сопровождающаяся заключением договора с ЦТО, а так же последующей подачей пакета документов в налоговую службу.

Организации могут отказать в регистрации при использовании техники, не внесенной в госреестр или, если был предоставлен неполный пакет документов.

Регистрация ООО с любым составом учредителей в любом регионе страны. Гибкие сроки и минимальные требования к документам в рамках услуги под ключ.

Регистрация ККМ в налоговой в 2021: пошаговая инструкция

Нужно зарегистрировать ККМ в налоговой? Это просто. Все необходимые действия – в нашей пошаговой инструкции.

Взаимодействовать с ФНС еще проще с помощью Астрал.ОФД. Вы можете поставить на учет кассу с помощью личного кабинета с получением регистрационного номера.

Итак, вы купили онлайн-кассу, выбрали ОФД. Теперь, чтобы начать использовать ККМ, осталось зарегистрировать её в налоговой. Как это сделать?

Существует несколько вариантов:

передать документы с помощью соответствующего онлайн-сервиса;

отправить по почте;

обратиться в налоговый орган лично или через представителя (при наличии нотариально заверенной доверенности).

Один из наиболее простых и удобных способов – регистрация через интернет. Вся процедура происходит в личном кабинете на сайте ФНС. Мы подготовили пошаговую инструкцию, которая позволит поставить кассовый аппарат на учёт быстро и без проволочек.

На заметку: чтобы зарегистрировать кассу, потребуется квалифицированная электронная подпись.

Заявление на регистрацию ККМ и получение её регистрационного номера

Откройте раздел «Учет контрольно-кассовой техники» или «Все кассы», затем нажмите Зарегистрировать ККТ. Далее выберите Заполнить параметры заявления вручную. Здесь вам необходимо указать:

адрес, по которому установлена ККМ;

название организации (ФИО ИП);

модель и заводской номер кассы;

режим, в котором будете использовать кассу;

модель и номер фискального накопителя.

Нажмите кнопку «Подписать и отправить» – заявление будет подтверждено электронной подписью и отправлено на обработку в налоговую. Как только ФНС рассмотрит заявление, в разделе «Контрольно-кассовая техника» обновится статус. В строке Состояние появится сообщение о том, что ККМ присвоен регистрационный номер, с указанием самого номера.

Фискализация и ПО для регистрации ККМ

После того, как касса получит регистрационный номер, нужно будет активировать фискальный накопитель. Это можно сделать самому, если вы регистрируетесь в режиме онлайн. Для фискализации потребуются сведения из заявления, которое вы отправили в налоговый орган. Поэтому рекомендуем заранее открыть в отдельных окнах информацию по онлайн-кассе и уведомление о получении регистрационного номера.

Рассмотрим порядок действий на примере онлайн-кассы АТОЛ:

1. Подключите кассу к ПК в USB-разъем.

2. Скачайте и установите драйверы, чтобы настроить кассу.

3. Запустите программу «Тест драйвера».

4. Откройте вкладку «Регистрация ККТ», затем нажмите кнопку «Свойства» (она находится в правой верхней части экрана).

5. Убедитесь, что в поле «Модель» указано Автоматически, а в поле «Канал связи» – USB.

Когда откроется одноименное окно, в котором будет указан список портов, нажмите кнопку «Поиск» и выберите ККМ в пункте «Информация». Необходимо, чтобы касса имела USB-порт. Нажмите кнопку «Выбрать» – должно открыться окно Свойства. В нем нажмите кнопку «Проверка связи». В поле «Результат» будут указаны данные о кассовом аппарате. Необходимо закрыть окно, кликнув ОК, и переключиться на вкладку «Регистрация ККТ».

Заполните следующие реквизиты:

название организации или ФИО ИП с указанием формы собственности;

адрес, указанный в момент регистрации кассы;

место расчетов (если у вас интернет-магазин – укажите адрес сайта, если занимаетесь развозной торговлей – укажите «развозная торговля» и сведения об автомобиле, в случае разносной торговли нужно указать «разносная торговля»);

адрес электронной почты отправителя.

Затем в Настройках ККТ необходимо отметить те поля, которые были указаны вами при регистрации кассы, заполнить адрес сайта ФНС и ввести сведения для подключения к ОФД.

Чтобы завершить регистрацию, вернитесь в раздел «Контрольно-кассовая техника» в ЛК на сайте налоговой и нажмите Завершить регистрацию. Остался последний шаг. Укажите в полях данные, взятые из отчета регистрации:

дату и время получения фискального признака;

номер фискального документа;

Нажмите Подписать и отправить.

Поздравляем! Регистрация кассы успешно завершена.

Продукты по направлению:

Астрал.ОФД

Оnline-сервис для передачи фискальных данных по требованиям 54-ФЗ.

Порядок регистрации ККТ

|

|

|

| Andrey_Popov / Shutterstock.com |

Для начала работы по новым правилам налогоплательщикам необходимо приобрести кассовый аппарат, соответствующий требованиям, предъявляемым к онлайн-кассам, либо модернизировать имеющийся. Приобрести новую ККТ необходимо только тем пользователям, которые используют оборудование, несовместимое с новым программным обеспечением и на которое невозможно установить фискальный накопитель (ФН). Информацию о возможности модернизации ККТ можно получить непосредственно у ее производителя, или у уполномоченного центра технического обслуживания ККТ (ЦТО).

Если ККТ можно модернизировать, то сначала ее необходимо снять с регистрационного учета в налоговой инспекции.

Прежде чем обращаться в налоговую инспекцию для постановки кассового аппарата на регистрационный учет, пользователь контрольно-кассовой техники должен сперва решить некоторые технические задачи. Для того чтобы начать работу с онлайн-кассой, налогоплательщикам необходимо заключить договор на обработку фискальных данных с оператором фискальных данных (ОФД) и обеспечить подключение кассового терминала к Интернету. Отметим, ОФД не вправе отказаться от заключения такого договора с пользователем (п. 6 ст. 4.6 Закона № 54-ФЗ). Новый порядок применения ККТ не требует при регистрации кассового аппарата обязательного представления договора о технической поддержке подлежащей регистрации контрольно-кассовой техники с центром технического обслуживания.

Нужна электронная подпись?

Удостоверяющий центр ГАРАНТ

поможет подобрать и приобрести сертификат электронной подписи и для юридического, и для физического лица.

После заключения договоров с интернет-провайдером и ОФД можно приступать непосредственно к регистрационным процедурам.

Ранее порядок регистрации ККТ требовал физического присутствия предпринимателя в налоговой инспекции. Причем посещать налоговый орган приходилось не один раз. Так, при регистрации кассы необходимо было сначала представить ее для осмотра. Потом, после заполнения необходимых документов, нужно было снова идти в налоговую, чтобы получить карточку регистрации ККТ. Более того, через год нужно было опять принести кассовый аппарат в инспекцию в связи с заменой ЭКЛЗ. Сейчас все необходимые регистрационные действия можно осуществить через кабинет ККТ на сайте nalog.ru, без необходимости являться в налоговую инспекцию лично. Однако для этого пользователю понадобится усиленная квалифицированная электронная подпись. Доступ к кабинету ККТ можно получить через личные кабинеты организаций и ИП на сайте ФНС России (nalog.ru).

Между тем зарегистрировать или снять с учета ККТ можно в том числе и классическим способом – непосредственно в налоговой инспекции, причем в любой, а не только в “своей”, как раньше (п. 1, п. 10 ст. 4.2 Закона № 54-ФЗ).

Порядок регистрации кассовой техники закреплен в ст. 4.2 Закона № 54-ФЗ.

Если пользователь решит зарегистрировать онлайн-кассу дистанционно, ему необходимо будет направить посредством кабинета ККТ в адрес налоговой инспекции электронное заявление о постановке ККТ на регистрационный учет.

В заявлении о регистрации контрольно-кассовой техники, независимо от формы его представления в налоговый орган (электронной или бумажной) должны быть указаны следующие сведения:

- полное наименование организации-пользователя или фамилия, имя, отчество ИП- пользователя;

- ИННа пользователя;

- адрес (при расчете в Интернете – адрес сайта пользователя) и место установки (применения) ККТ;

- наименование модели ККТ и ее заводской номер;

- наименование модели ФН и его заводской номер;

- номер автоматического устройства для расчетов (в случае применения ККТ в составе автоматического устройства для расчетов);

- сведения о применении регистрируемой ККТ в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме (в случае применения такого режима);

- сведения о применении регистрируемой ККТ только при оказании услуг (в случае регистрации автоматизированной системы для БСО);

- сведения о применении регистрируемой ККТ только при осуществлении расчетов с использованием электронных средств платежа в Интернете (в случае регистрации ККТ, предназначенной для использования только при осуществлении таких расчетов);

- сведения о применении ККТ при осуществлении деятельности банковского платежного агента или платежного агента, при приеме ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр (в случае регистрации ККТ, предназначенной для использования при осуществлении такой деятельности) (п. 2 ст. 4.2 Закона № 54-ФЗ).

Одновременно, пользователь, не позднее одного рабочего дня после подачи заявления, должен посредством ККТ записать в ФН:

- полученный от налогового органа регистрационный номер ККТ;

- полное наименование организации-пользователя или фамилию, имя, отчество ИП-пользователя;

- сведения о ККТ, в том числе о ФН.

После получения электронного заявления специалисты ФНС России в течение одного рабочего дня проведут проверку указанных в заявлении серийных номеров фискального накопителя и ККТ на их наличие в реестрах и направят пользователю регистрационный номер ККТ, который будет неизменен в течение всей жизни кассового аппарата. Отметим, что ККТ, сведения о которой отсутствуют в реестре ККТ, а также ККТ, имеющая установленный и незарегистрированный в реестре фискальных накопителей ФН, постановке на учет не подлежат.

Этот номер, а также иные определенные законом сведения пользователь при помощи непосредственно самого кассового аппарата или компьютерно-кассовой системы, в состав которой входит ККТ, должен записать в фискальный накопитель и сформировать отчет о регистрации, который будет направлен ККТ в налоговый орган. Отчет можно передать также и на бумаге. Все это владельцу онлайн-кассы надлежит проделать в срок не позднее одного рабочего дня с момента получения им регистрационного номера ККТ. А датой подачи отчета в электронной форме при этом считается дата его размещения в кабинете ККТ либо его передачи оператору фискальных данных. В результате сведения о конкретном кассовом аппарате и его пользователе будут отражены в журнале учета ККТ ФНС России (п. 3, п. 13 ст. 4.2 Закона № 54-ФЗ).

Сведения, представленные пользователем в заявлении о регистрации ККТ сотрудники налоговой инспекции внесут в журнал учета и карточку регистрации ККТ (п. 3 ст. 4.2 Закона № 54-ФЗ).

В завершение регистрационных действий с ККТ налоговый орган направит в адрес пользователя электронную карточку регистрации ККТ. Этот документ формируется в виде подписанного электронной подписью документа и направляется налоговым органом в адрес пользователя в течение пяти рабочих дней с даты завершения регистрации через кабинет ККТ или посредством ОФД (п. 11 ст. 4.2 Закона № 54-ФЗ).

Пользователь, получивший карточку регистрации ККТ в форме электронного документа, вправе получить в налоговом органе соответствующую карточку на бумажном носителе (абз. 2 п. 12 ст. 4.2 Закона № 54-ФЗ).

Таким образом, уже сейчас все регистрационные действия можно произвести дистанционно – без посещения непосредственно налоговой инспекции.

Источники:

http://nalog-nalog.ru/kkt_kkm_kassa/kakie_dokumenty_nuzhny_dlya_registracii_onlajnkassy/

http://www.moysklad.ru/poleznoe/izmenenija-v-54-fz/kak-zaregistrirovat-onlayn-kassu-v-nalogovoy/

http://online-kassa.ru/blog/registratsiya-kkt-v-otdelenii-nalogovoj-poshagovaya-instruktsiya/

http://xn--80ajpfhbgomfh1b.xn--p1ai/blog/registraciya-ooo/registraciya-kassovogo-apparata-dlya-ooo/

http://astral.ru/articles/ofd/12816/

http://www.garant.ru/actual/kkt/registraciya/

http://www.moysklad.ru/poleznoe/izmenenija-v-54-fz/kassovye-apparaty-s-peredachej-dannyh-v-nalogovuju/