Доходы будущих периодов в балансе

Подсчитывать доходы всегда психологически приятнее, чем траты. Доходы – средства, которые получает или собирается получить физическое лицо или организация, увеличивая тем самым свои активы.

- Какие именно доходы относятся к будущим периодам?

- Как они отражаются в бухгалтерии?

- Есть ли свои нюансы в инвентаризации таких доходов?

Трудности определения доходов будущих периодов (ДБП)

Неспециалисту может показаться, что определить доход будущего периода несложно. К примеру, организации кредиторы должны определенные средства, срок возврата уже подходит, логика подсказывает, что деньги придут на счет. Относится ли такая прибыль к ДБП? Или другой пример: поступил заказ на большую партию товара, значит, за нее заплат хорошие деньги, это ДБП?

На самом деле, оба этих примера не иллюстрируют доходов будущих периодов в бухгалтерском смысле.

Бухгалтерия не может считать деньги, которые еще только в перспективе получения, это противоречит самому смыслу бухгалтерского учета, оперирующего уже совершёнными, а отнюдь не возможными транзакциями.

В первом случае, доход только предположителен, пока долг не выплатили, его нельзя проводить по каким-либо бухгалтерским счетам. Во втором примере, собственность на товар наступает в момент его передачи покупателю (отгрузке), так что доход наступит только после оплаты и передачи права собственности. О будущем доходе речь не идет. Такие и им подобные ситуации относятся не к компетенции бухгалтерии, а к сфере планирования.

Доход будущих периодов (отложенный доход) – это получение актива или уменьшение обязательства, обусловленные транзакциями текущего учетного периода, но отражаемые в отчетности других периодов, которые на данный момент еще не наступили.

Какие объекты относятся к ДБП

Прибыль, получаемая «наперед», может быть отнесена к нескольким случаем поступления доходов. Главный признак, по которым можно отнести это вид поступлений к ДБП – это то, что их можно в полном согласии с законом «растянуть» на несколько учетных периодов, то есть данный актив будет применяться для получения прибыли не только сейчас, но и в будущем времени.

ОБРАТИТЕ ВНИМАНИЕ! Все поступающие средства, которые рекомендовано ДБП, оговорены в нормативных (методических) документах. Самостоятельно расширять их список бухгалтеру не стоит.

Рекомендации по ДБП представлены в следующей нормативной документации:

- п. 9 ПБУ 13/2000 «Учет госпомощи» – об учете в качестве ДБП целевого финансирования;

- п. 29 Методических указаний по бухучету основных активов говорит об отражении безвозмездно полученных финансов в качестве кредита по счету ДБП;

- п. 4 Указаний об отражении в бухучете лизинговых операций – о представлении лизинговой разницы как ДБП;

- План счетов бухучета финансово-хозяйственной деятельности – о наличии счета 98, специально предназначенного для отражения ДБП;

- Приказ Министерства финансов РФ № 66н от 02 июля 2010 года «О формах бухгалтерской отчетности организаций» – об отражении ДБП в бухгалтерском балансе в разделе «Краткосрочные обязательства».

- Арендная плата. Договор аренды может предусматривать внесение платы наперед за определенное время. Отложенным доходом может быть признан и залог, который уплачивается в начале аренды, но идет в зачет за ее последний месяц.

- Авансовые проплаты – средства, перечисленные по договору за товары или услуги, еще не предоставленные покупателю (наперед) в счет последующих расчетов. Будут признаны ДБП, если аванс внесен более, чем на 1 учетный период наперед.

- Подписка (предоплата) на периодические издания.

- Продажа билетов на различные мероприятия, представления, действа.

- Выручка от абонементов и долгосрочных обязательств, например, доход от перевозки пассажиров, купивших «проездной» сразу на квартал или на год, абонентская плата за услуги связи и др.

- Спонсорские «подарки». Безвозмездные поступления, предусматриваемые договором дарения, долгое время относили к периоду получения, там же отражали и уплачивали с этой прибыли налог. Но если рассмотреть этот актив как долгосрочный, который будет «работать» на фирму в течение нескольких лет, то его совершенно законно можно рассматривать как отложенную прибыль. Сюда же можно отнести и получаемые гранты.

К СВЕДЕНИЮ! Если таким образом получены в дар основные средства, то амортизация в будущих периодах за них начисляться не будет (иначе она бы нивелировала «профит» от отложения прибыли на будущее), а записывается перенос части ДБП на текущие траты. Таким образом, в себестоимость не будет включена амортизация, которая в этом случае будет выступать как перенос расходов, понесенных ранее.

- Средства из бюджета, полученные на покрытие затрат.

- Средства, выделенные на определенные цели, не использованные полностью (остатки средств на счете 86 «Целевое финансирование»).

- При лизинге – разница между суммой оплат по лизингу и самой стоимости имущества, отданного в лизинг (оно должно быть на балансе получателя имущества).

- Вероятный возврат предыдущих недостач. Если была понесена потеря, то она может быть безвозвратной (когда не установлено виновное лицо) либо ее можно отнести к дебиторской задолженности (когда сумму планируют взыскать с материально ответственного лица). Во втором случае оплата такой недостачи также может быть сочтена ДБП.

- Лизинговая разница. Если компания является лизингодателем, то разница между стоимостью имущества, отданного в лизинг, и суммарной величиной лизинговых платежей тоже признается ДБП. В данном случае не имеет значения, что имущество уже на балансе лизингополучателя.

Зачем выделять ДБП

Принцип соответствия, которым руководствуется бухгалтерский учет, гласит, что доходы должны согласовываться с расходами, с помощью которых эти доходы удалось получить. Иногда предприятие получает активы, то есть доходы, не относящиеся конкретно к текущему учетному периоду, потому что расход распределяется на более долгое время. Теоретически, денежные средства могли поступать в течение длительного периода, но поступили все сразу. В таких ситуациях бухгалтеры предпочитают отразить в отчетности прибыль в размере, не превышающем доход текущего периода, а полученные средства, не относящиеся к нему, вынести на субсчета ДБП.

Зачем это делать, ведь можно сразу записать весь полученный актив в прибыль? Да, можно, но не следует забывать о том, что величина прибыли прямо пропорциональна налоговой базе. И если есть законная возможность ее уменьшить в текущем году, зачем увеличивать ее на доход, который будет использован только в будущем?

ПРИМЕР. Организация сдает в аренду недвижимость. Ей была перечислена плата за аренду сразу за три года. Актив налицо. Если записать его весь в доход этого года, то величина налоговой базы налога на прибыль будет увеличена. Если же учесть в качестве прибыли только плату за текущий год, то остальные средства нужно учесть как ДБП, отразив их в балансе прибыли в двух последующих годах, таким образом, соразмерно распределив налоговую базу.

Где отражают отложенные доходы

Специальный счет 98, который так и называется «Доходы будущих периодов», предназначен для отражения на нем всех разновидностей отложенной прибыли. Инструкция для Плана счетов бухучета разрешает открывать для этого счета ряд субсчетов, конкретизированных по объектам ДБП:

- «доходы, которые будут получены в будущих учетных периодах»;

- «безвозмездные поступления» – подарки, спонсирование и т.п.;

- «грядущие поступления по прошлым недостачам, выявленным в более ранние периоды»;

- «различие между стоимости взыскания согласно балансу и сумме, подлежащей уплате виновным лицом» и др.

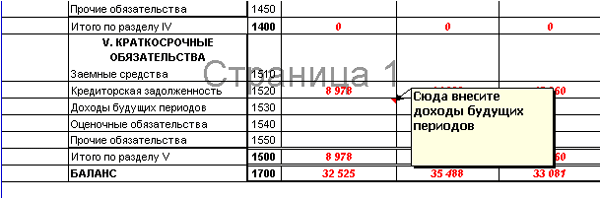

В балансе для учета этого вида прибыли предназначена специальная строка 1530.

ВНИМАНИЕ! Отражать в ней можно только те доходы, которые признаются ДБП в нормативных документах данной организации.

Актив или пассив?

Являются ли активом или пассивом в отражении на балансе поступления будущих периодов? Строка 1530 отражает статью «ДБП» как пассив баланса, несмотря на то, что в ней учитываются доходы.

Причина в том, что данная строка имеет прямую связь с другой строчкой, также относящейся к пассиву «Нераспределенная прибыль (непокрытый убыток)». В нее заносится прибыль, которую организация как бы «задолжала» своим владельцам. Но на практике нередки ситуации, когда долга перед собственниками еще не наступило, а деньги на баланс уже пришли. Например, поступили деньги в качестве финансирования из бюджета. Их следует отнести к активам «денежных средств». Чем уравновесить пассив? Это не нераспределенная прибыль, потому что организация еще успела сделать ничего из того, на что они предназначались, значит, прибылью они еще не стали. Прибыль от них – только в будущем, поэтому как раз уместно отнести их в пассив строки «Доходы будущих периодов». По мере освоения этих денег, то есть признания расходов, суммы из пассива «ДБП» будут по частям переходить в пассив «Нераспределенной прибыли».

Проводим по бухгалтерии

Для отражения ДБП предназначен кредит счета 98 «Доходы будущих периодов» и корреспондентские счета для учета финансов и расчетов с контрагентами.

Для списания сумм доходов будущих периодов при наступлении этого самого «будущего» используется дебет данного счета (98), а также корреспонденция счета, на котором были учтены доходы (90 или 91, это определяет вид поступления).

Субсчета, определяющие конкретный объект ДБП, предусматривают и соответствующую корреспонденцию:

- «Безвозмездные поступления» – 08 «Вложения во внеоборотные активы», 86 «Целевое финансирование» (кредит 91 «Прочие доходы и расходы»);

- «Предстоящие поступления задолженности по недостачам за прошедшие периоды» – 94 «Недостачи от потери и порчи ценностей», 73 «Расчеты с персоналом по прочим операциям», субсчет «Возмещение материального ущерба» (кредит 91 «Прочие расходы»);

- «Разница в сумме взыскания с виновного и балансовой стоимостью» – 73 «Расчеты с персоналом по прочим операциям» (кредит 91 «Прочие расходы).

Инвентаризация ДБП

Для адекватности учета отложенной прибыли нужно регулярно инвентаризировать (проверять) эту часть бухгалтерского баланса. Инвентаризация предусматривает:

- правильность отнесения данного вида прибыли именно к доходам будущих периодов;

- сверка соответствия сумм по «первичке» (то есть, корректно ли они отражены в документации);

- уточнение, насколько корректно отражение средств относительно учетной политики данной организации.

Доходы будущих периодов

Доходы будущих периодов – это доходы, полученные (начисленные) в отчетном периоде, но относящихся к будущим отчетным периодам.

Бухгалтерский учет доходов будущих периодов

Для учета доходов будущих периодов используется счет 98 «Доходы будущих периодов»

Согласно Инструкции по применению Плана счетов (утв. Приказом Минфина России от 31.10.2000 N 94н) к счету 98 «Доходы будущих периодов» следует открыть следующие субсчета (перечень оставлен открытым):

– 98-1 «Доходы, полученные в счет будущих периодов». Начисление доходов будущих периодов в случае получения бюджетных средств на финансирование расходов отражается по кредиту счета 86 «Целевое финансирование» субсчета 98-1 «Доходы, полученные в счет будущих периодов» корреспонденции со счетом 86:

– отражены доходы будущих периодов;

– 98-2 «Безвозмездные поступления». Инструкцией по применению Плана счетов установлено, что стоимость активов, полученных организацией безвозмездно, учитывается по кредиту субсчета 98-2:

– в корреспонденции со счетом 08 – в случае получения основного средства;

– в корреспонденции со счетами 10 «Материалы» 41 «Товары» – в случае безвозмездного получения МПЗ;

– 98-3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы»;

– 98-4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей».

В дальнейшем, суммы, первоначально признанные по кредиту счета 98, в дальнейшем списывают на доходы, в большинстве случаев – постепенно, по частям (по мере выявления дохода):

– признан прочий доход (признана выручка) по:

– безвозмездно полученным основным средствам – по мере начисления амортизации;

– иным безвозмездно полученным материальным ценностям – по мере списания на счета расходов на продажу (учета затрат на производство).

Доходы будущих периодов и нормативные документы

Отметим, что с 2011 г. использование счета 98 «Доходы будущих периодов» ограничивается ситуациями, которые прямо предусмотрены нормативными документами по бухгалтерскому учету.

В настоящее время в качестве доходов будущих периодов нормативные документы, регламентирующие бухгалтерский учет, рассматривают:

бюджетные средства, направленные коммерческой организации на финансирование расходов;

не использованные на конец отчетного периода остатки средств целевого бюджетного финансирования, предоставленного организации, учитываемых на счете 86 «Целевое финансирование», в соответствии с п. 20 ПБУ 13/2000;

первоначальную стоимость безвозмездно полученных внеоборотных активов;

разницы между общей суммой лизинговых платежей согласно договору лизинга и стоимостью лизингового имущества.

Приведем перечень нормативных документов, в которых предусмотрено использование счета 98 «Доходы будущих периодов»:

Нормативные (методические) документы, содержащие рекомендации по отражению отдельных поступлений в качестве доходов будущих периодов

Нормативный (методический) документ

Пункт 9 Положения по бухгалтерскому учету «Учет государственной помощи» ПБУ 13/2000

Целевое финансирование учитывается в качестве доходов будущих периодов

Пункт 29 Методических указаний по бухгалтерскому учету основных средств

Стоимость безвозмездно полученных основных средств отражается по кредиту счета учета доходов будущих периодов

Пункт 4 Указаний об отражении в бухгалтерском учете операций по договору лизинга

Разница между общей суммой лизинговых платежей по договору лизинга и стоимостью лизингового имущества отражается в составе доходов будущих периодов

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций

Счет 98 «Доходы будущих периодов» предназначен для учета доходов, полученных (начисленных) в отчетном периоде, но относящихся к будущим отчетным периодам, а также безвозмездных поступлений, поступлений задолженности по недостачам, выявленным в отчетном периоде за прошлые годы, выявленных разниц между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью ценностей, принятых к бухгалтерскому учету при выявлении недостачи и порчи

Приказ Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций»

В бухгалтерском балансе доходы будущих периодов отражаются в разд. V «Краткосрочные обязательства»

Доходы будущих периодов и бухгалтерский баланс

По строке 1530 «Доходы будущих периодов» бухгалтерского баланса отражается кредитовое сальдо счета 98 «Доходы будущих периодов».

Коммерческие организации, которые получают средства из бюджета или внебюджетных фондов на финансирование каких-либо мероприятий, проектов и т.д., отражают на счете 98 использование сумм целевого финансирования.

По этой строке показываются также не использованные на конец отчетного периода остатки средств целевого бюджетного финансирования, предоставленного организации, которые учитываются в бухгалтерском учете на счете 86 «Целевое финансирование».

Такой порядок установлен ПБУ 13/2000 «Учет государственной помощи», которое утверждено Приказом Минфина России от 16.10.2000 N 92н.

Кроме этого, первоначальная стоимость основных средств, полученных организацией безвозмездно, отражается по дебету счета 08 в корреспонденции с кредитом счета 98 «Доходы будущих периодов».

Отраженная на счете 98 сумма постепенно (по мере начисления амортизации) списывается в кредит счета 91 (ежемесячно в сумме, равной сумме начисленной по объекту амортизации).

Соответственно, если на конец года на счете 98 осталась несписанная часть первоначальной стоимости безвозмездно полученных основных средств, то эта информация также включается в показатель, отражаемый по строке «Доходы будущих периодов».

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Доходы будущих периодов в балансе — что это такое

Человек, который «далек» от бухгалтерского дела, может подумать, что в определении дохода за будущие отчетные периоды нет ничего сложного. Однако это вовсе не так. Например, кредиторы задолжали той или иной организации определенную сумму денег и по документам должны вернуть ее в ближайшее время.

Исходя из имеющихся фактов можно сделать вывод, что в скором времени деньги поступят на счет компании. Это доход будущего периода (ДБП) или нет? Или, например, фирма работает над большой партией товара, за которую вероятнее всего получит хорошую прибыль. Можно это отнести к ДБП?

Бухгалтер ответит на эти вопросы однозначно: оба данных примера не демонстрируют доход будущего периода.

В бухгалтерии не принято иметь дело с деньгами, которых пока еще не существует в реальности и получение которых планируется только в перспективе. Важно понимать, что бухгалтерский учет создан для того, чтобы оперировать с уже произведенными транзакциями, а не теми, которые в будущем могут быть, а могут и не быть.

Если рассматривать первый случай, то можно сказать, что пока долговые обязательства не будут погашены, их нельзя включать ни в какие бухгалтерские счета. Если посмотреть на второй пример, то станет очевиден тот факт, что данная фирма еще не передала права собственности покупателю. Это происходит обычно во время отгрузки товара, а значит и доход организация получит только после передачи товара.

С будущими доходами, с бухгалтерской точки зрения, это никак не связано. Данные примеры можно было бы скорее рассматривать, если бы речь шла о сфере планирования, которая как раз-таки и занимается предположительными доходами в будущем.

Под отложенным доходом (ДБП) принято понимать приобретение актива или снижение количества долговых обязательств, которое проводится и подтверждается транзакциями в текущем учетном периоде, но отражается в отчетности за другие еще не наступившие периоды.

Что к ним относится

Существует несколько случаев для поступления доходов из прибыли, которая получается в будущих периодах.

Существует несколько случаев для поступления доходов из прибыли, которая получается в будущих периодах.

Главным признаком для отнесения подобных поступлений к рассматриваемому виду дохода является тот факт, что данная прибыль может быть получена не в одном и не в двух отчетных периодах, а в гораздо большем их количестве.

Условно говоря, ее можно указать в разных учетных периодах. Таким образом, актив, который принадлежит к ДБР, приносит прибыль и в настоящем, и в будущем времени. Что следует отнести?

- Арендную плату, потому что по договору об аренде плата может быть внесена за несколько отчетных периодов, то есть на некоторое время вперед. То же самое можно сказать о залоге, который выплачивается обычно в начале, но является отложенным доходом, поскольку он засчитывается только за последний месяц аренды.

- Авансовые платежи, то есть денежные средства, которые перечисляются на счет предприятия или компании вперед, перед тем как предоставить покупателю товар или услугу. Авансы необходимы для дальнейших расчетов. Они относятся к ДБП, если авансовый платеж совершен на несколько отчетных периодов вперед.

- Подписку или предоплату за приобретение периодических изданий, например, газет или журналов.

- Продажу билетов на любой вид мероприятий и концертов.

- Выручку от реализации абонементов и заключения долгосрочных обязательств, куда относят, например, прибыль от продажи школьных проездных на год.

- Подарки от спонсоров, которые рассматриваются как прибыль по безвозмездным договорам дарения. Раньше данные поступления и гранты чаще всего относили к текущему периоду и выплачивали налог на эту прибыль. Однако можно посмотреть на этот актив с другой стороны. Если рассчитать, что данное поступление принесет организации прибыль в течение определенного времени, то по закону можно отнести его к будущему доходу.

Таким образом, амортизацию не нужно учитывать при расчете себестоимости. Все понесенные ранее расходы переносятся на другие учетные периоды.

- Бюджетные денежные средства, которые организация получает с целью покрытия издержек.

- Средства, которые выделяются для определенных целей, но которые не используются полностью. Они отражаются на счете 86.

- Разница от оплаченной суммы при лизинге и стоимостью самого имущества, которая отдается под лизинг. Имущество, а точнее его стоимость, должно находиться на балансе человека, получающего его.

- Возвраты от предыдущих недостач, которые могут быть в будущем осуществлены с определенной вероятностью. Если установить виновное в материальных потерях лицо так и не удалось, то потерю можно считать безвозвратной. Кроме того, она может пройти по бухгалтерии как дебиторская задолженность, которую материально ответственное лицо выплатит в ближайшее время. При втором варианте данная сумма потери относится к доходам будущих периодов.

Строка и счет, актив или пассив

Для доходов на будущие периоды предусмотрен специальный счет, номер которого 98. Он предназначается для бухгалтеров, имеющих дело с отложенной прибылью во всех ее разновидностях. Согласно инструкции, по плану счетов в бухгалтерском учете разрешено открытие определенных субсчетов, которые будут конкретизировать объекты доходов будущих периодов, а именно:

- доходы, получение которых планируется за несколько будущих отчетных периодов;

- спонсорские безвозмездные вложения, к которым относят различные подарки и так далее;

- недостачи за предыдущие периоды, которые планируется возместить в ближайшее время.

Для того чтобы учитывать данный вид прибыли, существует определенная строчка 1530. Отражаются в ней только такие доходы, которые считаются отложенными по всем нормативным документам в этой компании.

Особенности учета

Доходы на будущие периоды фиксируются в кредитном счете 98. Кроме того, там отражаются все корреспондентские счета, предназначенные для финансовой работы и различных расчетов.

При списании суммы ДБП за время будущего периода необходимо использовать счет 98, а точнее его дебет, а также корреспонденцию данного счета, в котором учитывают доходы со счетов 90 и 91, в зависимости от вида поступления.

Субсидированные счета, которые определяют какой-либо из объектов отложенных доходов, имеют свою собственную корреспонденцию:

- к безвозмездным поступлениям относят вложения, которые отражаются в строчке 08, целевое финансирование – в счете 86, а также иная прибыль и издержки в кредите 91;

- к предстоящим поступлениям из долгосрочных обязательств относят недостачи, которые отражаются в счете 94, расчеты с работниками, сотрудниками – в счете 73, возмещенный материальный ущерб – в субсидированном счете, а также иная прибыль и издержки — в кредите 91;

- к разнице между суммой, которую необходимо взыскать с виноватого, и себестоимостью относят расчеты с сотрудниками по иным операциям, которые отражаются в счете 73, а также иные издержки в кредите 91.

Проводки

Суммы, которые поступили, в бухгалтерском учете указываются в счете 98, о котором говорилось ранее. Когда наступает отчетный период, с этого кредита списывается сумма доходов для конкретного учетного времени.

Суммы, которые поступили, в бухгалтерском учете указываются в счете 98, о котором говорилось ранее. Когда наступает отчетный период, с этого кредита списывается сумма доходов для конкретного учетного времени.

Очень часто можно встретить ситуацию, когда арендаторы заранее проплачивают арендную плату на несколько месяцев вперед. Данный платеж не относится в полной мере к одному отчетному периоду, он распределяется равными частями между всеми подотчетными периодами. Каждая часть является отложенным доходом организации. В подобной ситуации поступивший платеж изначально указывается в счете 98, а затем составляется определенная бухгалтерская проводка, а именно: дебетный счет 51 и кредитный счет 98.

Данная проводка учитывает общую сумму платежа, который поступил за несколько периодов вперед, а далее каждый месяц равные доли полученного дохода за будущие периоды распределяются вместе с доходом за текущий период. При этом в учете должна присутствовать запись: дебетный счет 98 и кредитный счет 91 с иной прибылью и издержками.

Подобную ситуацию можно встретить, когда речь идет о долгосрочных расходах. Например, тех, которые понесены в полном объеме в одном периоде, но относятся к нескольким будущим. Оплату страховки для автомобиля можно провести по бухгалтерскому учету согласно предыдущей проводке, поскольку срок, в который действительна страховка, обычно длительный и захватывает несколько периодов.

Все бухгалтеры сталкиваются с такой проблемой, как разграничение будущих и реальных доходов, которые относятся к одному периоду. Именно поэтому здесь очень важны знания и компетентность бухгалтера, который обслуживает ту или иную организацию.

Определение данного вида доходов для начинающих представлено в данном видео.

Счет 98 в бухгалтерском учете

Планом счетов бухгалтерского учета и Инструкцией по его применению для обобщения информации о доходах, которые получены (начислены) в одном отчетном периоде, но относятся к будущим отчетным периодам, предназначен пассивный синтетический счет 98 «Доходы будущих периодов» (Приказ Минфина от 31.10.2000 № 94н). О том, что учитывается на этом счете, расскажем в нашей консультации.

Учет безвозмездно полученных ОС и иного имущества

Объекты основных средств, полученные организацией по договору дарения (безвозмездно), отражаются по рыночной стоимости в момент принятия к учету в составе вложений во внеоборотные активы как доходы будущих периодов (п. 29 Приказа Минфина от 13.10.2003 № 91н, Письмо Минфина от 17.09.2012 № 07-02-06/223 , Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 08 «Вложения во внеоборотные активы» — Кредит счета 98

В течение срока полезного использования полученного объекта доходы будущих периодов относятся на прочие доходы текущего периода:

Дебет счета 98 – Кредит счета 91 «Прочие доходы и расходы»

В Учетной политике организации в целях бухгалтерского учета может быть предусмотрено, что на счете 98 будет учитываться поступление и иного безвозмездно полученного имущества (к примеру, МПЗ).

Учет бюджетных средств на счете 98

Бюджетные средства на финансирование капитальных расходов при вводе объектов внеоборотных активов в эксплуатацию учитываются в составе доходов будущих периодов (п. 9 ПБУ 13/2000 ):

Дебет счета 86 «Целевое финансирование» — Кредит счета 98

Далее в течение срока полезного использования внеоборотных активов доходы будущих периодов будут признаваться прочими доходами:

Дебет счета 98 – Кредит счета 91 «Прочие доходы и расходы»

Если бюджетные средства получены на финансирование текущих расходов, то проводка Дебет счета 86 – Кредит счета 98 делается, к примеру, в момент принятия к бухучету МПЗ. А уже при их отпуске в производство или на иные цели доходы будущих периодов списываются: Дебет счета 98 – Кредит счета 91.

Доходы будущих периодов по договору лизинга

Для случая, когда по условиям лизингового договора имущество учитывается на балансе лизингополучателя, разница между общей суммой лизинговых платежей и стоимостью лизингового имущества в учете лизингодателя отражается так (п. 4 Приложения № 1 к Приказу Минфина от 17.02.1997 № 15):

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» — Кредит счета 98

В момент поступления лизингового платежа приходящаяся на него часть доходов будущих периодов списывается так (п. 6 Приложения № 1 к Приказу Минфина от 17.02.1997 № 15):

Дебет счета 98 – Кредит счета 90 «Продажи»

Доходы будущих периодов в балансе

В бухгалтерском балансе кредитовое сальдо счета 98 на отчетную дату отражается по строке 1530 «Доходы будущих периодов» (Приказ Минфина от 02.07.2010 № 66н).

Доходы будущих периодов

Статьи по теме

Доходы будущих периодов — это доходы, полученные в отчетном периоде, но относящиеся к будущим отчетным периодам.

Из этой статьи вы узнаете:

- Что относится к доходам будущих периодов

- Как организовать учет доходов будущих периодов

- В каком порядке инвентаризировать подобные суммы

К доходам будущих периодов относятся, например, доходы от сдачи в аренду имущества, когда условиями договора предусмотрено, что арендная плата вносится за определенный срок вперед; абонементная плата; выручка за перевозки пассажиров по месячным и квартальным билетам; и т. п.

В данной статье мы расскажем про бухгалтерский учет доходов будущих периодов.

Каждый бухгалтер должен это знать!

На каком счете ведут учет доходов будущих периодов

Для информации о доходах будущих периодов предназначен счет 98 «Доходы будущих периодов». К счету, в зависимости от видов поступлений, согласно Инструкции к Плану счетов бухгалтерского учета могут быть открыты субсчета:

- «Доходы, полученные в счет будущих периодов»;

- «Безвозмездные поступления»;

- «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы»;

- «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей и др.».

Чтобы правильно отражать операции в учете, воспользуйтесь банком проводок

Где отражают доходы будущих периодов в балансе

В форме бухгалтерского баланса под доходы будущих периодов отведена отдельная строка 1530. Но относить туда надо лишь те поступления, которые прямо оговорены в нормативных документах.

Так, в состав доходов будущих периодов включают бюджетные средства, полученные на финансирование расходов. А также не использованные на конец отчетного периода остатки средств, учитываемые на счете 86 «Целевое финансирование». Аналогично учитывают суммы полученных грантов, технической помощи (содействия) и т. д.

Кроме того, в составе доходов будущих периодов компании-лизингодатели могут учитывать разницу между общей суммой лизинговых платежей и стоимостью лизингового имущества, которое числится на балансе лизингополучателя (п. 4 Указаний, утв. приказом Минфина России от 17 февраля 1997 г. № 15). Любые другие поступления отражают в составе текущих доходов либо кредиторской задолженности.

В общем случае показатели по строке 1530 “Доходы будущих периодов” на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, переносятся из Бухгалтерского баланса за предыдущий год.

Проводки для начисления и списания доходов будущих периодов

Доходы будущих периодов отражают по кредиту счета 98 «Доходы будущих периодов» в корреспонденции со счетами учета денежных средств или расчетов с дебиторами и кредиторами. А списывают суммы доходов по дебету счета 98 при наступлении отчетного периода, к которому эти доходы относятся, в корреспонденции со счетом учета доходов (счет 90 или 91 в зависимости от вида поступлений).

По субсчету «Безвозмездные поступления» в корреспонденции со счетами 08 «Вложения во внеоборотные активы» и другими отражается рыночная стоимость активов, полученных безвозмездно, а в корреспонденции со счетом 86 «Целевое финансирование» — сумма бюджетных средств, направленных коммерческой организацией на финансирование расходов. Учтенные суммы списываются в кредит счета 91 «Прочие доходы и расходы» по безвозмездно полученным основным средствам — по мере начисления амортизации, по иным безвозмездно полученным материальным ценностям — по мере списания на счета учета затрат на производство (расходов на продажу).

По кредиту субсчета «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы» в корреспонденции со счетом 94 «Недостачи и потери от порчи ценностей» отражают недостачи ценностей, выявленные за прошлые отчетные периоды (до отчетного года), признанные виновными лицами, или суммы, присужденные к взысканию по ним судом. Одновременно на эти суммы кредитуется счет 94 в корреспонденции со счетом 73 «Расчеты с персоналом по прочим операциям» субсчетом «Расчеты по возмещению материального ущерба». По мере погашения задолженности по недостачам кредитуется счет 73 «”Расчеты с персоналом по прочим операциям» в корреспонденции со счетами учета денежных средств. Одновременно поступившие суммы отражают по кредиту счета 91 субсчету «Прочие расходы» (прибыли прошлых лет, выявленные в отчетном году) и дебету счета 98 «Доходы будущих периодов».

По кредиту субсчета «Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей» в корреспонденции со счетом 73 «Расчеты с персоналом по прочим операциям» субсчетом «Расчеты по возмещению материального ущерба» отражается разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей. По мере погашения задолженности, принятой на учет по счету 73 соответствующие суммы разницы списываются со счета 98 в кредит счета 91 субсчета «Прочие расходы».

Для вашего удобства корреспондирующие счета согласно Инструкции к Плану счетов бухгалтерского учета мы привели ниже.

Где отражаются доходы будущих периодов в балансе

По строке 1530 отражаются доходы будущих периодов, полученные в отчетном периоде, но относящиеся к следующим отчетным периодам:

[Сальдо кредитовое по счету 98 «Доходы будущих периодов»]

[Сальдо кредитовое по счету 86 «Целевое финансирование»]

(в части целевого бюджетного финансирования, грантов, технической помощи и т.п.)

Прочие доходы организации за отчетный период, которые в соответствии с правилами бухгалтерского учета не зачисляются на счет прибылей и убытков, подлежат раскрытию в бухгалтерской отчетности обособленно.

В составе доходов будущих периодов отражаются следующие суммы:

- суммы бюджетных средств на финансирование капитальных расходов — на протяжении срока полезного использования внеоборотных активов, подлежащих согласно действующим правилам амортизации, или в течение периода признания расходов, связанных с выполнением условий предоставления бюджетных средств на приобретение внеоборотных активов, не подлежащих амортизации согласно действующим правилам. При этом целевое финансирование учитывается в качестве доходов будущих периодов при вводе объектов внеоборотных активов в эксплуатацию с последующим отнесением в течение срока полезного использования объектов внеоборотных активов в размере начисленной амортизации на финансовые результаты организации как прочие доходы;

- суммы бюджетных средств на финансирование текущих расходов — в периоды признания расходов, на финансирование которых они предоставлены. При этом целевое финансирование признается в качестве доходов будущих периодов в момент принятия к бухгалтерскому учету материально-производственных запасов, начисления оплаты труда и осуществления других расходов аналогичного характера с последующим отнесением на доходы отчетного периода при отпуске материально-производственных запасов в производство продукции, на выполнение работ (оказание услуг), начисления оплаты труда и осуществления других расходов аналогичного характера;

- разница между общей суммой лизинговых платежей согласно договору лизинга и стоимостью лизингового имущества.

ПБУ 13/2000 «Учет государственной помощи»

Приказ Минфина от 17.02.97 N 15 от 17.02.97 N 15 «Об отражении в бухгалтерском учете операций по договору лизинга»

Планом счетов бухгалтерского учета и Инструкцией по его применению для обобщения информации о доходах, которые получены (начислены) в одном отчетном периоде, но относятся к будущим отчетным периодам, предназначен пассивный синтетический счет 98 «Доходы будущих периодов» (Приказ Минфина от 31.10.2000 № 94н). О том, что учитывается на этом счете, расскажем в нашей консультации.

Учет безвозмездно полученных ОС и иного имущества

Объекты основных средств, полученные организацией по договору дарения (безвозмездно), отражаются по рыночной стоимости в момент принятия к учету в составе вложений во внеоборотные активы как доходы будущих периодов (п. 29 Приказа Минфина от 13.10.2003 № 91н, Письмо Минфина от 17.09.2012 № 07-02-06/223 , Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 08 «Вложения во внеоборотные активы» — Кредит счета 98

В течение срока полезного использования полученного объекта доходы будущих периодов относятся на прочие доходы текущего периода:

Дебет счета 98 – Кредит счета 91 «Прочие доходы и расходы»

В Учетной политике организации в целях бухгалтерского учета может быть предусмотрено, что на счете 98 будет учитываться поступление и иного безвозмездно полученного имущества (к примеру, МПЗ).

Учет бюджетных средств на счете 98

Бюджетные средства на финансирование капитальных расходов при вводе объектов внеоборотных активов в эксплуатацию учитываются в составе доходов будущих периодов (п. 9 ПБУ 13/2000 ):

Дебет счета 86 «Целевое финансирование» — Кредит счета 98

Далее в течение срока полезного использования внеоборотных активов доходы будущих периодов будут признаваться прочими доходами:

Дебет счета 98 – Кредит счета 91 «Прочие доходы и расходы»

Если бюджетные средства получены на финансирование текущих расходов, то проводка Дебет счета 86 – Кредит счета 98 делается, к примеру, в момент принятия к бухучету МПЗ. А уже при их отпуске в производство или на иные цели доходы будущих периодов списываются: Дебет счета 98 – Кредит счета 91.

Доходы будущих периодов по договору лизинга

Для случая, когда по условиям лизингового договора имущество учитывается на балансе лизингополучателя, разница между общей суммой лизинговых платежей и стоимостью лизингового имущества в учете лизингодателя отражается так (п. 4 Приложения № 1 к Приказу Минфина от 17.02.1997 № 15):

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» — Кредит счета 98

В момент поступления лизингового платежа приходящаяся на него часть доходов будущих периодов списывается так (п. 6 Приложения № 1 к Приказу Минфина от 17.02.1997 № 15):

Дебет счета 98 – Кредит счета 90 «Продажи»

Доходы будущих периодов в балансе

В бухгалтерском балансе кредитовое сальдо счета 98 на отчетную дату отражается по строке 1530 «Доходы будущих периодов» (Приказ Минфина от 02.07.2010 № 66н).

- Назначение статьи: отображение информации о доходах, учтенных в этом году, но относящихся к будущему периоду, а также сведения об остатке средств полученного бюджетного целевого финансирования.

- Строка в бухгалтерском балансе: 1530.

- Номера счетов, включаемых в строку: кредитовое сальдо сч. 98 и остаток в кредите 86 счета.

Под доходами будущих периодов в бухгалтерии предприятия подразумеваются суммы, полученные и начисленные в бухгалтерском учете фирмы в текущем отчетном году, но данные поступления относятся к будущим периодам. К таким суммам относятся:

- оплата арендной платы (например, при сдаче в аренду собственных производственных помещений, офисов и т.д.);

- перечисление коммунальных платежей;

- оплата услуг связи по абонементным соглашениям;

- выручка, полученная за грузовые перевозки и т.д.

Следует иметь в виду! Получение авансовых платежей от покупателя к доходам будущих периодов не относится и отображается на счете 62.

Помимо перечисленных доходов будущих периодов, в строку 1530 бухгалтерского баланса включаются следующие данные:

-

Поступающие средства бюджетного целевого финансирования.

Государственное целевое финансирование может быть направлено на инвестирование капитальных расходов (например, модернизация производственного процесса и покупка новейшего технологического оборудования) или покрытие текущих расходов (заработная плата работников, закупка материалов и т.д.). При инвестировании капитальных расходов целевые деньги учитываются в составе доходов будущих периодов при вводе данных активов в эксплуатацию на предприятии.

Примечание от автора! Начисляемая амортизация при использовании закупленного со средств государственной помощи имущества относится к составу прочих доходов фирмы.

Инвестирование текущих платежей – финансы отображаются на сч. 98 в момент принятия к учету закупленных материалов, начисления заработной платы сотрудников и т.д.

Основные средства, оборудование, полученные организацией на безвозмездной основе (в бухгалтерском учете компании открывается отдельный субсчет, корреспондирующий со счетом 08 в части полученного оборудования). Начисляемая амортизация списывается на финансовый результат фирмы в Кт91.

Примечание от автора! Полученные на безвозмездной основе активы облагаются налогом на прибыль, уплата которого должна осуществляться в том периоде, когда данное имущество было получено.

По лизинговым сделкам в строке 1530 отображается разница, возникающая между общей суммой перечисляемых согласно договору платежей и полной стоимостью имущества – объекта лизингового соглашения.

Согласно Плану счетов, учет доходов будущих периодов осуществляется на 98 счете: в кредите счета фиксируется информация о начисленных поступлениях в корреспонденции со счетами источников (например, Дт08 Кт98, ДТ86 Кт98 и т.д.). При наступлении периода, в котором данные поступления могут быть отнесены на доходы, суммы списываются с дебета 98 счета в состав доходов по обычным видам деятельности или прочих доходов.

Строка 1530 баланса бухгалтерской отчетности относится к разделу Краткосрочные обязательства пассива баланса: здесь отображаются суммы кредитового сальдо счета 98 и неиспользованные средства бюджетного целевого финансирования с кредита сч. 86 по состоянию на 31 декабря текущего года, предыдущего и предшествующего предыдущему.

Нормативное регулирование

Использование сч. 98 для сбора сведений о поступающих доходах, относящихся к будущему, осуществляется в соответствии с Планом счетов бухгалтерского учета и другой нормативной документацией, например, ПБУ 13/2000, раскрывающему специфику учета государственной помощи.

Практические примеры по учету доходов будущих периодов

Пример 1

В ноябре 2017 года общество с ограниченной ответственностью «Топор» получило безвозмездно производственный станок от постоянного покупателя. Рыночная стоимость данного оборудования – 400 тыс. рублей.

Хозяйственные операции в бухгалтерском учете фирмы

400 тыс. рублей – оприходование безвозмездно полученного имущества (станок ставится на приход в учете фирмы по своей рыночной стоимости).

400 тыс. рублей – ввод полученного станка в эксплуатацию.

По мере использования станка на него будет начисляться амортизация: Дт20 (44) Кт02. Его стоимость будет постепенно списываться с 98 счета на суммы начисленной амортизации: Дт98.2 Кт91.1.

В строке 1530 бухгалтерского баланса общество с ограниченной ответственностью «Топор», по итогам 2017 года, отобразится стоимость полученного безвозмездно имущества за минусом начисленной на него амортизации.

Распространенные проводки по учету доходов будущего периода

Проводки в бухгалтерском учете фирмы

Начисление доходов будущего периода за счет полученного государственного финансирования.

Безвозмездное получение имущества

Списание доходов будущих периодов на финансовые результаты деятельности фирмы в том периоде, к которому данные поступления относятся.

Дт98.1 Кт90.1 – включены в состав доходов по обычным видам деятельности.

Дт98.1 Кт91.1 – включены в состав прочих доходов компании.

Дт98.2 Кт91.1 – списание начисляемой амортизации на безвозмездно полученное оборудование и ее включение в состав прочих доходов.

Учет доходов будущих периодов

Учет доходов будущих периодов

Похожие публикации

Счет 98 «Доходы будущих периодов» выполняет важную корректирующую функцию, поскольку нередко случается так, что предприятие одномоментно получает доходы за несколько отчетных периодов сразу, например, годовую (квартальную) оплату по сдаваемому в аренду имуществу, платежи по реализованным абонементам или запланированным перевозкам и т.п. Т. е. компания принимает оплату услуг, прибыль от оказания которых должна учитываться в будущем. Использование 98-го счета позволит распределить выручку, соответствующую каждому отчетному периоду, тем самым упорядочив налоговые платежи.

Как осуществляется бухгалтерский учет доходов будущих периодов, и по каким критериям такие доходы должны определяться, расскажет эта публикация.

Доходы будущих периодов: что к ним относится

В составе доходов будущих периодов отражают поступления за услуги, реализация которых продлится длительное время, но оплата по ним уже получена. Это могут быть платежи:

- за аренду зданий, станков, автотранспорта и т.п.;

- за наем жилья и коммунальные услуги;

- за перевозку грузов;

- за пассажирские перевозки, когда приобретенные билеты реализуются для использования в грядущих периодах;

- за различные абонементы.

Кроме того, фиксируют на счете 98 целевые поступления – гранты, транши (при наличии программ господдержки).

Доходы будущих периодов: структура счета 98

Основная функция счета – объединение аналитических сведений о доходах грядущих периодов. В зависимости от источника происхождения платежей к счету открывают следующие субсчета, предусмотренные Планом счетов:

- 98/1 «Доходы, поступившие в счет будущих периодов»;

- 98/2 «Безвозмездные поступления»;

- 98/3 «Поступления от возмещения по недостачам, установленным за предыдущие периоды»;

- 98/4 «Разницы между суммами к взысканию с виновных и стоимостью недостающего имущества по балансу» и др.

По кредиту записывают поступающие суммы, относимые к ДБП, по дебету – суммы, перечисляемые тогда, когда доход признается.

Не существует отдельного ПБУ «Доходы будущих периодов», применение счета регламентируется Планом счетов, ПБУ 9/99 «Доходы», ПБУ 13/2000 «Учет государственной помощи». Сегодня в будущих доходах могут рассматриваться:

- целевое бюджетное финансирование;

- стоимость безвозмездно поставленных ОС, МПЗ;

- разницы между суммой арендных платежей по договору и стоимостью имущества в лизинге.

Где отражаются доходы будущих периодов в балансе?

Счет 98 пассивный, и в балансе ему отводится строка 1530, где отражают доходы будущих периодов. Зафиксированное по ней кредитовое сальдо счета 98 свидетельствует о том, что в компании имеется остаток поступлений, которые будут признаваться выручкой в периоде, имеющем непосредственное отношение к платежу.

Заметим, что увеличение доходов будущих периодов говорит о росте работы компании, направленной на привлечение контрагентов, интенсивности оказания услуг, безвозмездном получении активов либо целевой государственной помощи.

Проводки для отражения в учете доходов будущих периодов

Вот основные записи, которыми оперирует бухгалтер, учитывая грядущие доходы:

Операция

Д/т

К/т

Поступили средства, как ДБП

Списание части средств, относящихся к наступившему периоду

Поступление финансирования из бюджета

Списание целевых средств в соответствующем периоде

Отражена первоначальная стоимость ОС, МПЗ или товарам, поступившим безвозмездно

Признан доход по безвозмездно полученным ОС (ежемесячным начислением износа)

Признана выручка по поступившим безвозмездно товарам, МПЗ

Установлена сумма недостач по прошлым периодам

Поступили средства в погашение ущерба от недостачи

Признание дохода от платежа по погашению недостачи

Таким образом, суммы с кредита сч. 98 списываются долями по мере принятия выручки по доходам будущих периодов.

Пример:

10 июля 2017 договором дарения оформлено поступление 100 кг меда на сумму 10 000 руб. (с экспертной оценкой рыночной стоимости) в кондитерское производство ООО «Альфа». Списано сырье постепенно:

- в июле 50 кг;

- в августе 30 кг;

- в сентябре 20 кг.

Поступление меда оформлено приходным ордером, в бухучете проведено записью:

- Д/т 10 – К/т 98/2 на сумму 10 000 руб.

Отпуск сырья в производство оформляется поэтапно:

- в июле 50 кг:

- Д/т 20 – К/т 10 на сумму 5000 руб. (50 кг * 100 руб./кг.)

- Д/т 98/2 – К/т 91/1на 5000 руб. – признан прочий доход (по ПБУ 9/99) отчетного месяца;

- в августе 30 кг:

- Д/т 20 – К/т 10 на 3000 руб. (30 * 100)

- Д/т 98/2 – К/т 91/1на 3000 руб. – признан доход за август;

- в сентябре 20 кг:

- Д/т 20 – К/т 10 на 2000 руб. (20 * 100)

- Д/т 98/2 – К/т 91/1на 2000 руб. – признан доход за сентябрь.

Инвентаризация доходов будущих периодов

Проведение процедуры сличения числящихся остатков на счете 98 является обязательным. Как правило, инвентаризируют их по окончании финансового года, тщательно выверяя суммы поступлений с данными аналитических статей и первичных документов, а также контролируя признание выручки, т.е. списание со счета 98, в тех периодах, когда будущие доходы становятся актуальными.

Основной задачей инвентаризации является проверка достоверности информации по счету и соответствующей аналитике, а также соответствие отражения этих операций учетной политике, принятой в компании.

Источники:

http://www.audit-it.ru/terms/accounting/dokhody_budushchikh_periodov.html

http://znaybiz.ru/buh/plan-schetov/aktivy/dohody-budushhih-periodov.html

http://glavkniga.ru/situations/k505188

http://www.rnk.ru/article/104749-red-dohody-budushchih-periodov

http://kalibr20.ru/urkons/gde-otrazhajutsja-dohody-budushhih-periodov-v/

http://spmag.ru/articles/uchet-dohodov-budushchih-periodov

http://onlineur.ru/ndfl-s-dohoda-v-naturalnoj-forme/