Оборачиваемость активов: формула расчета. Эффективность работы

Активность финансовой деятельности коммерческих организаций основывается на анализе ряда показателей, в число которых входит и оборачиваемость активов, формула расчета которой позволяет определить, насколько эффективно организация использует свои активы или обязательства.

Экономический смысл показателя оборачиваемости активов

Коэффициент оборачиваемости активов (ресурсоотдачи или фондоотдачи) рассчитывается с целью анализа эффективности использования в ходе хозяйственной деятельности предприятия своих или заемных активов, средств и др. Чем большее значение имеет этот показатель, тем лучше.

Так, если в ходе анализа деятельности было определено, что коэффициент ресурсоотдачи равен 5, то это значит, что за определенный период времени полный цикл производства и реализации продукции был осуществлен 5 раз. Другими словами, предприятие получило выручку за товары или услуги в 5 раз превышающую суммарную стоимость активов. Как правило, этот показатель рассчитывается за период в один календарный год.

Значение показателя ресурсоотдачи прямо зависит от объема продаж. Если наблюдается тенденция к снижению значения коэффициента, то это означает, что финансовая деятельность идет на спад. И, наоборот, его увеличение говорит о том, что объемы продаж выросли, а капитал оборачивается быстрее.

На скорость оборачиваемости активов предприятия влияет ряд факторов, как внутренних, так и внешних.

- сфера функционирования предприятия,

- отрасль, в которой компания осуществляет свою деятельность,

- размеры компании,

- макроэкономическая ситуация.

Последний из названных внешних факторов оказывает решающие влияние на оборачиваемость активов: накапливаются запасы, замедляется процесс оборота и т. д.

- структура активов,

- ценовая политика,

- методика оценки ТМЦ.

Грамотно проведенный анализ показателя ресурсоотдачи позволяет оценить не только эффективность использования активов, но и наличие у предприятия долгосрочной стратегии его развития. Это очень важно, так как возможные инвесторы в первую очередь обращают внимание на рентабельность предприятия относительно конкретного промежутка времени.

Формула расчета оборачиваемости активов предприятия

Рассматриваем применение формулы

Коэффициент оборачиваемости активов определяется как отношение выручки к среднему значению стоимости активов в разрезе необходимого периода времени:

Коа = выручка / средняя стоимость активов;

где средняя стоимость активов рассчитывается путем деления суммарной стоимости активов на начало и конец расчетного периода на 2:

САср = (САн + CАк) / 2,

САн, CАк — стоимость активов на начало и конец расчетного периода.

Требуется провести анализ оборотной деятельности предприятия за прошедший календарный год, исходя из следующих результатов его финансовой деятельности: годовая выручка составила 400 тыс. рублей, стоимость ОС на начало периода составляла 296 тыс. рублей, на конец периода – 374 тыс. рублей. Коэффициент оборотности активов за предыдущий отчетный год был равен 3.

Определяем среднегодовую стоимость активов:

(296 тыс. руб. + 374 тыс. руб.) / 2 = 670 тыс. руб. / 2 = 335 тыс. руб.

Вычисляем значение коэффициента фондоотдачи:

400 тыс. руб. / 335 тыс. руб. = 1,19

Таким образом, организация за один календарный год совершила 1,19 полных циклов производства. Если этот показатель сравнить с показателем предыдущего периода, который равнялся 3, можно сделать вывод, что производственная деятельность организации пошла на спад.

Чтобы определить за какой период времени осуществляется один полный оборот производственного процесса, следует количество дней расчетного периода (в нашем случае 365) разделить на значение оборотности:

365 дней / 1,19 = 306,72 дня

Из расчета видно, что для рассматриваемого предприятия полный производственный цикл длится 306,72 календарных дней или, другими словами, именно такой отрезок времени требуются для того, чтобы средства, вложенные в обороты, снова обрели денежную форму.

Расчет коэффициента фондоотдачи для составляющих оборотных активов

Коэффициент фондоотдачи для составляющих ОА исчисляется по схеме, аналогичной той, что была использована выше.

Расчеты с дебиторами

Анализ качества работы с дебиторами производится на основании коэффициента оборачиваемости дебиторской задолженности. Он характеризует то, насколько быстро дебиторы рассчитываются за продукцию, предоставленную в кредит. Чем выше показатель, тем более эффективной считается ценовая политика.

Рассчитывается этот показатель путем деления общей суммы выручки на среднюю сумму дебиторской задолженности:

Для исчисления периода, за который дебиторы полностью рассчитываются по счетам, нужно количество календарных дней расчетного периода поделить на коэффициент ресурсоотдачи по дебиторской задолженности.

По такому же принципу рассчитывается и коэффициент оборачиваемости по кредиторской задолженности.

Оборачиваемость финансов

Этот показатель обозначает число оборотов, которые совершили в отчетном периоде денежные средства, находящиеся на балансе юр. лица.

КОдс = В / ДС, где

КОдс – коэффициент оборачиваемости денежных средств,

В – выручка,

ДС – сумма, находящаяся на счетах и в кассе предприятия.

Если коэффициент имеет тенденцию к снижению, это означает, что работа предприятия организована неэффективно, а высоколиквидные активы используются с замедлением.

Оборачиваемость материальных оборотных активов (запасов)

Правильная организация производственного процесса требует также эффективного использования запасов, расчет которого производится в следующем порядке:

КОзап = В / ЗАП, где

КОзап – коэффициент оборачиваемости запасов,

В – выручка,

ЗАП – балансовая стоимость запасов.

Увеличение показателя свидетельствует о том, что спрос на реализуемую продукцию находится на хорошем уровне и товар не залеживается на складах. Снижение показателя говорит о том, что маркетинговая политика предприятия плохо организована и требует тщательного анализа.

Анализ этих показателей следует осуществлять не сопоставлением с установленными нормами, а путем рассмотрения их динамики за прошедшие годы и проводя сравнение с деятельностью конкурентов. Так, если показатель не дотягивает до нормы, но при этом на фоне других отчетных периодов он имеет большее значение, это свидетельствует о правильной организации деятельности предприятия и постепенном увеличении оборачиваемости активов.

Анализ доходности организаций

Финансовая и хозяйственная деятельность любого юридического лица, независимо от формы собственности, оценивается посредством анализа абсолютных и относительных показателей ее деятельности. Показатели первой группы экономической нагрузки не несут и имеют сугубо арифметический характер.

Относительные показатели характеризуют, насколько правильно организована финансовая и хозяйственная деятельность предприятия и показывают динамику ее развития. Одним из таких показателей является рентабельность активов, которая рассчитывается путем умножения коэффициента оборачиваемости активов на рентабельность проданной продукции.

Рентабельность проданной продукции является отношением чистой прибыли к выручке, а чистая прибыль в свою очередь представляет собой разницу между полученной выручкой и себестоимостью реализованной продукции.

Таким образом, чем выше показатель фондоотдачи, тем будет большей прибыль организации в отчетном периоде.

Проводим анализ полученных результатов

Чтобы подсчитать какую прибыль получит организация с каждой денежной единицы, вложенной в ее активы, следует чистую прибыть от реализации продукции разделить на среднюю стоимость имеющихся активов (имущества):

Ра = ЧП / САср, где

Ра – рентабельность активов,

ЧП – чистая прибыль,

САср – средняя стоимость активов.

Точно также рассчитывается и рентабельность оборотных активов.

Для того чтобы сделать полный анализ деятельности предприятия должны быть учтены все группы факторов: фондоотдача, рентабельность продаж, интенсивность эксплуатации ОС, эффективность управления финансами. Постоянный мониторинг деятельности предприятия позволит выработать правильную стратегию развития, направленную на обеспечение финансовой стабильности. Полнота анализа предпринимательской деятельности также зависит от правильности данных, которые предоставляются в отчетной документации.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Оборачиваемость активов – формула по балансу

Оборачиваемость активов – формула по балансу

Похожие публикации

Коэффициент оборачиваемости активов – важный финансовый показатель интенсивности использования предприятием имеющихся активов. Характеризуется скоростью оборота и показывает эффективность распределения собственных, а также заемных источников финансирования деятельности хозяйствующего субъекта, включая капиталы и прибыль. Значение коэффициента за анализируемый период прямо пропорционально величине продаж и равно количеству полных циклов оборота активов.

Что такое оборачиваемость активов

Определение оборачиваемости активов (от английского asset turnover) используется для управления совокупными ресурсами организации, включая имущественные, неимущественные объекты, обязательства различного характера. Этот термин показывает уровень деловой активности бизнеса. Чем больше значение, тем успешнее компания и выше прибыльность на каждый рубль активов. Чем ниже значение, тем меньше ликвидность, выше дебиторская задолженность, ниже доходность.

Чтобы оценить оборачиваемость активов (формула по балансу приведена далее), используются экономические методы расчетов на основе средних показателей, характерных для конкретной отрасли, предприятия. Анализ проводится в динамике, целесообразно выполнять исследования значений прямых конкурентов на рынке. Для получения полной картины требуется положительная тенденция с ростом показателей из периода в период. Если значения сохраняются на низком уровне, необходимо оптимизировать активы путем высвобождения незагруженных ресурсов, снижения чрезмерного объема запасов ТМЦ, разработки мер по расчетам с дебиторами и пр.

Коэффициент оборачиваемости активов – формула по балансу

Для максимального повышения точности математических формул рекомендуется брать достоверные данные учета на конец последнего отчетного дня. Если имеется аналитика по месяцам/годам, необходимо использовать эти данные путем деления соответствующих цифр на 12 (для месяцев) и на 2 (для года). Данные берутся из форм бухгалтерской отчетности – 1, 2.

В зависимости от цели финансового анализа применяются 2 метода вычисления:

- Оценивает скорость оборачиваемости – за анализируемый период времени подсчитывается величина оборотов активов предприятия на каждый рубль вырученных средств.

- Характеризует период оборачиваемости – определяется продолжительность времени, за которое активы предприятия возвращаются в производственный цикл.

Скорость оборачиваемости активов рассчитывается на определенную дату с помощью коэффициента по формуле:

Коэффициент ОА = Общая величина выручки от продаж / Средняя величина активов за отчетный период

Чтобы рассчитать среднюю величину стоимости активов, необходимо взять показатели на начало и конец периода и разделить на 2.

Средняя величину активов за отчетный период = (Стоимость на начало в рублях + Стоимость на конец в рублях) / 2

Период оборачиваемости в днях рассчитывается за заданный временной промежуток. Длительность может равняться месяцу, кварталу, полугодие, году. Применяется формула:

Период ОА = Длительность (30, 90, 180, 360 дней) / Коэффициент оборачиваемости

Строки в бухгалтерской отчетности

Основные данные для определения финансовых показателей берутся из форм обязательной бухгалтерской отчетности. Бланки утверждены приказом № 66н от 2.07.2010 г. Потребуются форма-1 «Бухгалтерский баланс» и форма-2 «Отчет о финансовых результатах» за анализируемый период.

Расчетные формулы с кодировкой составляющих

Коэффициент ОА = стр. 2110 / (стр. 1600 на начало + стр. 1600 на конец) / 2, где

2110 – значение выручки из ф. 2;

1600 – общее значение активов из ф. 1.

Рост коэффициента ОА показывает увеличение оборотов ресурсов, рост прибыльности и доходов от продаж на единицу активов. Снижение характеризует уменьшение торговой деятельности бизнеса, повышение объема активов. Трансформация показатель в период ОА используется для оценки длительности превращения активов в реальные денежные средства.

Наиболее высокие значения ОА характерны для предприятий с высокой скоростью обращения ресурсов – торговых, логистических, сфера услуг; для компаний, занятых в капиталоемких отраслях (добывающие, строительные) – оборачиваемость отличается более низкими значениями и требует анализа в динамике.

Рентабельность активов: формула

Что такое активы предприятия, мы рассказывали в нашей консультации. А как оценить эффективность использования активов? Расскажем в этом материале.

Показатели рентабельности активов

Экономическая рентабельность активов показывает, насколько эффективно в организации используются активы. Поскольку основная цель организации – генерация прибыли, именно показатели прибыли используются для оценки эффективности использования активов. Рентабельность активов характеризует объем прибыли в рублях, который приносит 1 рубль активов организации, т. е. рентабельность активов равна отношению прибыли к активам.

Естественно, снижение рентабельности активов свидетельствует о падении эффективности работы и должно рассматриваться как индикатор, сигнализирующий о том, что работа менеджмента компании не достаточно продуктивна. Соответственно, увеличение рентабельности активов рассматривается как позитивный тренд.

Для целей расчета рентабельности активов часто используется показатель чистой прибыли. В этом случае коэффициент рентабельности активов (КРА, ROA) будет определяться по формуле:

где ПЧ – чистая прибыль за период;

АС — средняя за период стоимость активов.

К примеру, средняя стоимость активов за год – это деленная пополам сумма активов на начало и конец года.

Умножив коэффициент КРА на 100%, получим коэффициент рентабельности активов в процентах.

Если вместо чистой прибыли использовать показатель прибыли до налогообложения (ПДН), можно рассчитать рентабельность совокупных активов (РСА, ROTA):

А если в приведенной выше формуле вместо общей величины активов использовать показатель чистых активов (ЧА), можно рассчитать не общую рентабельность активов, а рентабельность чистых активов (РЧА, RONA):

Конечно, рентабельность рассчитывается не только по активам. Если относя прибыль к активам, мы рассчитываем рентабельность активов, рентабельность продаж считается как отношение прибыли к выручке. При этом помимо рентабельности активов об эффективности их использования говорит и оборачиваемость активов.

Коэффициент рентабельности активов: формула по балансу

При расчете коэффициентов рентабельности активов используются данные бухгалтерского учета или бухгалтерской отчетности. Так, по данным бухгалтерского баланса (ББ) и отчета о финансовых результатах (ОФР) коэффициент рентабельности активов будет рассчитан так (Приказ Минфина от 02.07.2010 № 66н):

КРА = стр.2400ОП ОФР / (стр.1600НП ББ + стр.1600КП ББ) / 2,

где стр.2400ОП ОФР – чистая прибыль за отчетный период, отраженная по строке 2400 отчета о финансовых результатах;

стр.1600НП ББ – величина активов на начало периода, отраженная по строке 1600 бухгалтерского баланса;

стр.1600КП ББ — величина активов на конец периода, отраженная по строке 1600 бухгалтерского баланса.

Формула оборачиваемости активов по балансу

Показатель оборачиваемости активов по балансу

Формула оборачиваемости активов по балансу используется в процессе управления всеми совокупными ресурсамипредприятий, включая имущественные, неимущественные объекты, обязательства различного вида. Также показатель оборачиваемости показывает уровень деловой активности компании, поскольку, чем выше значение показателей оборачиваемости, тем деятельность компании успешнее.Если же происходит уменьшение значения оборачиваемости активов, то можно говорить о следующем:

- Падение показателя ликвидности,

- Увеличение дебиторской задолженности,

- Уменьшение доходности компании.

В процессе расчета коэффициента оборачиваемости активовприменяется формула оборачиваемости активов по балансу. Этот показатель целесообразно анализировать в динамике с исследованием и сравнением с показателями прямых конкурентов.

Формула оборачиваемости активов по балансу

В зависимости от целей финансового анализа используют два способа определения оборачиваемости активов:

- Расчет посредством оценки скорости оборачиваемости при подсчете размера оборотных активов на каждый рубль выручки.

- Вычисление периода оборачиваемости, который представляет собой временной промежуток возвращения активов предприятия в производственный цикл.

Формула оборачиваемости активов по балансу выглядит следующим образом:

КОА = 2110 / 1600

Здесь КОА – показатель оборачиваемости,

2110 – строка, определяющая сумму выручки из отчета о прибылях и убытках,

1600 – строка, отражающая сумму оборотных активов из бухгалтерского баланса.

Данная формула содержит в себе среднегодовую стоимость активов, котораярассчитывается по соответствующей формуле:

ОА ср = (ОА нп + ОА кп) / 2

Здесь ОА на и ОА кп – суммаоборотных средств на начало и конец периода.

При расчете периода оборачиваемости в днях, нужно использовать формулу:

ПО (в днях) = Д / Кобор

Здесь ПО — период оборачиваемости активов,

Д – длительность (чаще всего год, но может быть месяц, квартали др.),

КОА – показатель оборачиваемости.

Значение показателя оборачиваемости активов

В случае, когда показатель оборачиваемости активов, например, равняется 1,5, то можно говорить о том, что каждый рубль активов содержит 1,5 рубля выручки.

Если в результате расчета получается коэффициент меньше единицы, то это означает, что оборачиваемость низкая, то есть получаемыйдоход не может покрыть расход.

Основной источник информации для вычисления оборачиваемости — бухгалтерский баланс предприятия. Для того, что бы получить более точную картину работы компании, следует (наряду с оборачиваемостью) обратиться к таким показателям, как:

- Рентабельность (продаж, производства и др.),

- Ликвидность,

- Деловая активность,

- Показатель капитализации и др.

Оборачиваемость активов считается показателем деловой активности, рассматриваемый в динамике.

Примеры решения задач

| Задание | Вычислить коэффициент оборачиваемости активов по двум компаниям и сравнить эффективность их работы. |

Стоимость активов на начало периода

Стоимость активов на конец периода

ОА ср (1) = (144000 + 163000) / 2 = 153 500 руб.

ОА ср (2) = (253000+238000) / 2 = 245 500 руб.

Формула оборачиваемости активов по балансу для решения задачи выглядит следующим образом:

КОА = Стр. 2110 / Стр. 1600

КОА (1) = 549000 / 153500 = 3,58

КОА (2) = 679000 / 245 500 = 2,77

Вывод. Можно сделать вывод, что первая компания имеет больший коэффициент оборачиваемости, что означает большую эффективность ее работы.

| Задание | Рассчитать коэффициент оборачиваемости по бухгалтерскому балансу на примере организации, имеющей следующие показатели: |

На конец 1 периода:

Сумма оборотных активов– 411 тыс. руб.

На конец второго периода:

Сумма оборотных активов – 508 тыс. руб.

Строка 2110 (выручка) – 1 925 руб.

ОА ср = (ОА нп + ОА кп) / 2

Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

Разберем показатель оборачиваемости активов. Коэффициент относится к группе финансовых показателей «Оборачиваемости (деловой активности)». Остальные три группы финансовых показателей – «Ликвидность», «Рентабельность», «Финансовая устойчивость». Коэффициенты из ликвидности и финансовой устойчивости показывают платежеспособность предприятия, а рентабельность его эффективность. Коэффициенты оборачиваемости показывают интенсивность (скорость оборота) использования активов или обязательств. Они определяют, как предприятие активно ведет свою деятельность.

Показатель оборачиваемости активов. Экономический смысл

Сначала определим экономический смысл коэффициента. Показатель оборачиваемости активов отражает то, как предприятие использует (как интенсивно) свои имеющиеся активы. Коэффициент определяет эффективность использования собственных средств (как собственных, так и заемных) в производстве и реализации продукции.

Читать данный коэффициент следует следующим образом. К примеру, коэффициент оборачиваемости активов равен 4 (анализируемый период год). На основе этого можно сделать вывод, что предприятие получило за год выручку (суммарно), которая в 4 раза больше стоимости активов. Говорят, активы предприятия оборачиваются 4 раза за год.

Чем больше значение данного показателя, тем более эффективно предприятие работает. Коэффициент оборачиваемости активов прямо пропорционален объему продаж (в формуле у него в числителе стоит “Выручка”). Увеличение данного коэффициента говорит о том, что продажи тоже увеличились. Чем меньше оборачиваемость, тем большая зависимость предприятия в финансировании своего производственного процесса. В таблице ниже представлены причины изменения показателя.

| Рост ▲ Оборачиваемости активов | Снижение ▼ Оборачиваемости активов |

| Обороты предприятия увеличиваются, капитал оборачивается быстрее | Уменьшается объем продаж |

| Увеличивается сумма активов предприятия |

Показатель оборачиваемости активов. Синонимы

Зачастую в различной экономической литературе данный коэффициент называется по-разному. Чтобы у вас не было путаницы в его трактовке приведем наиболее часто используемые синонимы оборачиваемости активов:

- Ресурсоотдача,

- Показатель фондоотдачи,

- Assets turnover ratio,

- AT,

- Total assets turnover,

- Turnover ratio,

- Asset management ratio.

Показатель оборачиваемости активов. Формула расчета

Формула расчета оборачиваемости активов выглядит следующим образом:

Чтобы рассчитать “Среднегодовую стоимость активов” необходимо сложить стоимость активов на начало года и на конец года и разделить на 2.

По формам бухгалтерского баланса показатель рассчитывается по формуле:

Коэффициент оборачиваемости активов = стр.2110/(стр.1600нг.+стр.1600кг./2)

Нг. – значение строки 1600 на начало года.

Кг. – значение строки 1600 на конец года.

Не забудьте еще поделить на 2 для нахождения средней стоимости активов за год. Отчетный период может быть не год, а месяц.

Период оборота активов

Коэффициент оборачиваемости активов легко трансформировать в показатель период оборота активов. Данный показатель лучше отражает эффективность использования активов и представляет собой количество дней необходимых для превращения активов в денежную массу. Формула расчета периода оборота активов (одного оборота):

Период оборота активов = 360/Коэффициент оборачиваемости активов

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

Коэффициент оборачиваемости активов. Расчет на примере ОАО «Мегафон»

|

Пришло время разобрать пример. Рассмотрим расчет коэффициента оборачиваемости активов для ОАО «Мегафон». Крупнейшее предприятие, предоставляющее услуги сотовой связи. |

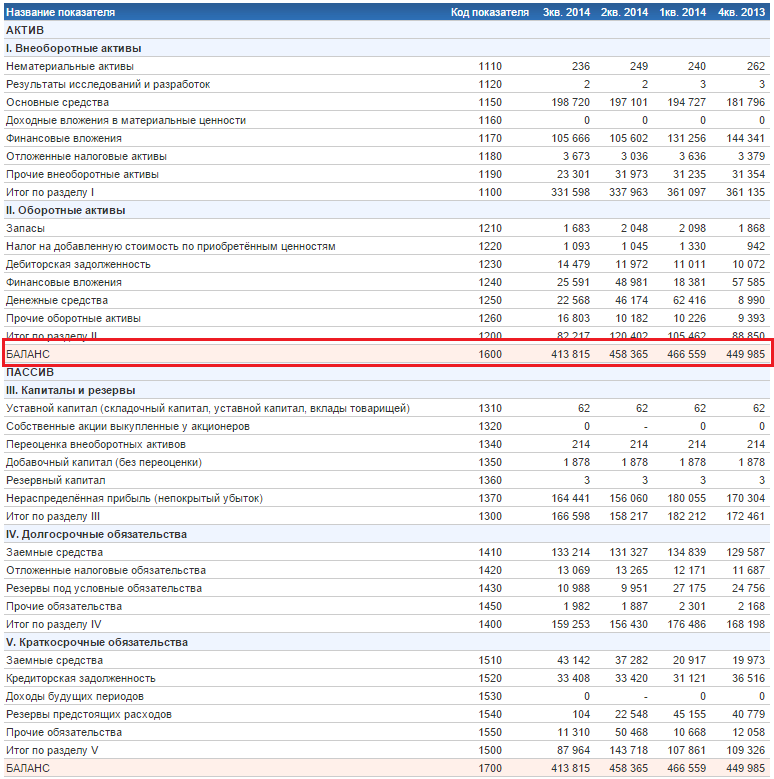

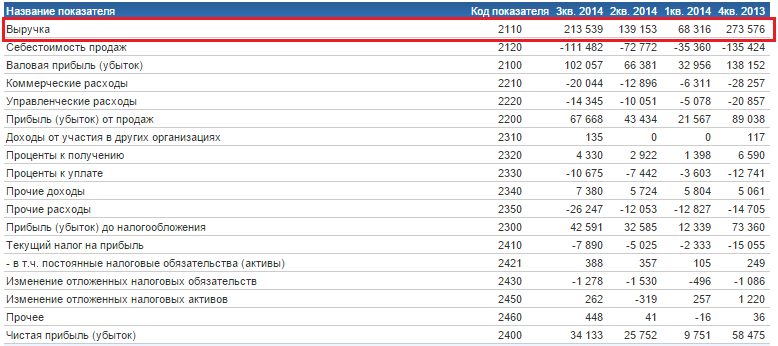

Расчет оборачиваемости активов для ОАО “Мегафон”. Баланс

Расчет оборачиваемости активов для ОАО “Мегафон”. Отчет о прибылях и убытках

Для расчета показателя необходимо взять данные бухгалтерского баланса с официального сайта компании ОАО “Мегафон”.

Показатель оборачиваемости активов 2014-1 = 68316/(449985+466559)/2 = 0,14

Показатель оборачиваемости активов 2014-2 = 139153/(466559+458365)/2 = 0,30

Показатель оборачиваемости активов 2014-3 = 213539/(458365+413815)/2 = 0,48

Не забывайте, что необходимо брать среднее значение активов за период. Поэтому мы делили на 2 в знаменателе сумму активов на начало периода и на конец. У ОАО «Мегафон» значение коэффициента оборачиваемости активов увеличивалось. Можно сделать вывод, что предприятие увеличивало свои продажи, так как именно продажи напрямую влияют на данный коэффициент.

Показатель оборачиваемости активов. Норматив

Определенного нормативного значения у коэффициента нет. Анализировать его стоит, как и все показатели оборачиваемости: в динамике. Поэтому если наблюдается понижающийся тренд – неэффективном использовании активов, и аналогично наоборот при повышающимся росте – увеличение качества управления активами.

В реальности при оценке предприятий, в высокотехнологических и капиталоемких отраслях данный коэффициент имеет небольшие значения. Это обусловлено это тем, что в таких отраслях компании имеют большие активы. И на оборот в предприятиях торговли коэффициент будет иметь большие значения, так как интенсивность оборачиваемости денежных средств у таких выше.

Сравнение показателей оборачиваемость активов (AT) и рентабельность активов (ROA)

Давайте определим разницу между коэффициентом оборачиваемости активов и коэффициентом рентабельности активов (ROA). Формула ROA приведена ниже:

Коэффициент рентабельности активов = Чистая прибыль/Активы=стр.2400/стр.1600

| Отличия | Описания |

| 1 отличие. | В Коэффициент оборачиваемости активов используется среднее значение активов. |

| 2 отличие. | В Коэффициент оборачиваемости активов используется Выручка от продаж (стр. 2110), в то время как в Коэффициенте рентабельности активов Чистая прибыль (2400). |

| 3 отличие. | Коэффициент оборачиваемости активов всегда имеет положительное значение. |

| 4 отличие. | Показатель оборачиваемости активов не дает представление о прибыльности, как коэффициент рентабельности активов (ROA), а показывает эффективность через скорость оборота активов. Только косвенно отражает потенциальную прибыльность предприятия. |

Более подробно про коэффициент рентабельности активов читайте в статье: “Коэффициент рентабельности активов (ROA). Расчет на примере ОАО «КБ Сухой»“.

Резюме

Показатель оборачиваемости активов определяет эффективность деятельности предприятия, но не с точки зрения прибыльности, а с точки зрения интенсивности (скорости оборачиваемости). Чем выше значение коэффициент, тем предприятие более эффективно работает. Коэффициент напрямую связан с продажами: если они увеличиваются, то он тоже увеличивается. Для углубленного изучения финансовых коэффициентов читайте статью: “Топ-12 коэффициентов для финансового анализа“.

Автор: Жданов Василий Юрьевич, к.э.н.

Оборачиваемость активов – формула по балансу (нюансы)

Оборачиваемость активов — это показатель, характеризующий скорость оборота собственных средств предприятия. Для расчета оборачиваемости активов используют данные бухучета.

Какова формула оборачиваемости активов

Формула оборачиваемости активов выражается коэффициентом или в процентах.

Формула оборачиваемости активов по балансу выглядит так:

(стр. 1600 на начало года по бухбалансу + стр. 1600 на конец года по бухбалансу) / 2

где: Ко — коэффициент оборачиваемости активов;

стр. 2110 — выручка из формы 2;

стр. 1600 — активы из формы 1.

Коэффициент оборачиваемости активов надо понимать следующим образом. Например, его величина составила 1,5. Это значит, что на каждый рубль запаса приходится 1,5 руб. выручки. При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение запасов.

Что показывает коэффициент

Бухбаланс является основным источником информации при оценке финансового состояния организации. В совокупности рассматриваются такие показатели, как ликвидность, уровень рентабельности, деловая активность и капитализация.

Оборачиваемость активов — это показатель деловой активности. Чем выше скорость оборота активов, тем выше его доходность. Данный показатель оценивают в динамике. Рост коэффициента говорит об увеличении оборотов капитала, при котором каждый рубль актива приносит больше прибыли.

Структура активов и их величина рассматриваются при анализе показателя оборачиваемости активов. Эти данные также можно взять из бухбаланса.

Увеличение активов в периоде может быть вызвано приобретением в этот период внеоборотных средств, увеличением запасов или ростом дебиторской задолженности. Рост объемов ТМЦ при постоянных показателях выручки приведет к затоваренности, уменьшению ликвидности запасов. Уменьшение запасов сократит выручку и ухудшит финансовое положение предприятия. Так что при анализе оборачиваемости активов надо обращать внимание на тенденцию в изменении структуры активов.

Итоги

Деловую активность организации отражает показатель оборачиваемости активов. С ростом коэффициента оборачиваемости активов увеличивается и размер получаемой выручки. Анализировать данный показатель надо в динамике и в совокупности с другими финансовыми показателями.

Формула оборачиваемости активов по балансу

Показатель оборачиваемости активов по балансу

Формула оборачиваемости активов по балансу используется в процессе управления всеми совокупными ресурсамипредприятий, включая имущественные, неимущественные объекты, обязательства различного вида. Также показатель оборачиваемости показывает уровень деловой активности компании, поскольку, чем выше значение показателей оборачиваемости, тем деятельность компании успешнее.Если же происходит уменьшение значения оборачиваемости активов, то можно говорить о следующем:

- Падение показателя ликвидности,

- Увеличение дебиторской задолженности,

- Уменьшение доходности компании.

В процессе расчета коэффициента оборачиваемости активовприменяется формула оборачиваемости активов по балансу. Этот показатель целесообразно анализировать в динамике с исследованием и сравнением с показателями прямых конкурентов.

Формула оборачиваемости активов по балансу

В зависимости от целей финансового анализа используют два способа определения оборачиваемости активов:

- Расчет посредством оценки скорости оборачиваемости при подсчете размера оборотных активов на каждый рубль выручки.

- Вычисление периода оборачиваемости, который представляет собой временной промежуток возвращения активов предприятия в производственный цикл.

Формула оборачиваемости активов по балансу выглядит следующим образом:

КОА = 2110 / 1600

Здесь КОА – показатель оборачиваемости,

2110 – строка, определяющая сумму выручки из отчета о прибылях и убытках,

1600 – строка, отражающая сумму оборотных активов из бухгалтерского баланса.

Данная формула содержит в себе среднегодовую стоимость активов, котораярассчитывается по соответствующей формуле:

ОА ср = (ОА нп + ОА кп) / 2

Здесь ОА на и ОА кп – суммаоборотных средств на начало и конец периода.

При расчете периода оборачиваемости в днях, нужно использовать формулу:

ПО (в днях) = Д / Кобор

Здесь ПО — период оборачиваемости активов,

Д – длительность (чаще всего год, но может быть месяц, квартали др.),

КОА – показатель оборачиваемости.

Значение показателя оборачиваемости активов

В случае, когда показатель оборачиваемости активов, например, равняется 1,5, то можно говорить о том, что каждый рубль активов содержит 1,5 рубля выручки.

Если в результате расчета получается коэффициент меньше единицы, то это означает, что оборачиваемость низкая, то есть получаемыйдоход не может покрыть расход.

Основной источник информации для вычисления оборачиваемости — бухгалтерский баланс предприятия. Для того, что бы получить более точную картину работы компании, следует (наряду с оборачиваемостью) обратиться к таким показателям, как:

- Рентабельность (продаж, производства и др.),

- Ликвидность,

- Деловая активность,

- Показатель капитализации и др.

Оборачиваемость активов считается показателем деловой активности, рассматриваемый в динамике.

Примеры решения задач

| Задание | Вычислить коэффициент оборачиваемости активов по двум компаниям и сравнить эффективность их работы. |

Стоимость активов на начало периода

Стоимость активов на конец периода

ОА ср (1) = (144000 + 163000) / 2 = 153 500 руб.

ОА ср (2) = (253000+238000) / 2 = 245 500 руб.

Формула оборачиваемости активов по балансу для решения задачи выглядит следующим образом:

КОА = Стр. 2110 / Стр. 1600

КОА (1) = 549000 / 153500 = 3,58

КОА (2) = 679000 / 245 500 = 2,77

Вывод. Можно сделать вывод, что первая компания имеет больший коэффициент оборачиваемости, что означает большую эффективность ее работы.

| Задание | Рассчитать коэффициент оборачиваемости по бухгалтерскому балансу на примере организации, имеющей следующие показатели: |

На конец 1 периода:

Сумма оборотных активов– 411 тыс. руб.

На конец второго периода:

Сумма оборотных активов – 508 тыс. руб.

Строка 2110 (выручка) – 1 925 руб.

ОА ср = (ОА нп + ОА кп) / 2

Источники:

http://spmag.ru/articles/oborachivaemost-aktivov-formula-po-balansu

http://glavkniga.ru/situations/k502922

http://ru.solverbook.com/spravochnik/formuly-po-ekonomike/formula-oborachivaemosti-aktivov-po-balansu/

http://finzz.ru/pokazatel-oborachivaemosti-aktivov-primer.html

http://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/oborachivaemost_aktivov_formula_po_balansu_nyuansy/

http://ru.solverbook.com/spravochnik/formuly-po-ekonomike/formula-oborachivaemosti-aktivov-po-balansu/

http://gosuchetnik.ru/bukhgalteriya/rabotaem-pravilno-vse-instruktsii-po-byudzhetnomu-uchetu