Самозанятый и ИП: в чем разница?

Чтобы начать свое дело, в 2021 году необязательно регистрировать ООО или ИП. Можно стать самозанятым-плательщиком налога на профессиональный доход. Рассмотрим, чем новая категория бизнесменов отличается от «традиционного» индивидуального предпринимательства.

Кто такие самозанятые?

Самозанятые физлица не имеют официального определения ни в одном законе РФ. В обиходе самозанятыми чиновники и госорганы называют лиц, которые не имеют наемных работников и получают доход от собственной профессиональной деятельности. Такой деятельностью может быть оказание услуг, продажа продукции собственного производства, сдача своего имущества в аренду и др.

В правовом поле РФ сейчас есть 2 вида самозанятых, которые введены разными федеральными законами и имеют немало отличий.

Напомним вкратце, какие бывают самозанятые:

- Физлица, оказывающие услуги другим гражданам по присмотру за детьми, больными, пожилыми людьми, по уборке жилых помещений (они упоминаются в п. 7.3 ст. 83 НК РФ).

- Граждане, зарегистрированные как плательщики налога на профессиональный доход в соответствии с Законом от 27.11.2018 № 422-ФЗ.

Вот о последнем типе самозанятых и поговорим подробнее.

Налог на профессиональный доход ввели в 2021 году. Этот налоговый режим позволяет самозанятым гражданам в 4 регионах нашей страны (Москве, Московской области, Татарстане, Калужской области) легализовать свои доходы: стать плательщиком налога на профдоход. Для легализации не нужно открывать ИП, достаточно зарегистрироваться как плательщик налога на профдоход в приложении «Мой налог» или на специальном сайте ФНС.

Самозанятый и ИП — какие отличия?

Платить налог на профдоход могут и предприниматели. Если у ИП деятельность не входит в перечень из п. 2 ст. 6 Закона № 422-ФЗ, нет наемных работников и место его деятельности — один из 4 регионов проведения эксперимента, то такой ИП может выбрать налоговый режим в виде уплаты налога на профдоход.

Мы собрали основные аспекты деятельности самозанятых и ИП в таблицу, чтобы разобраться, как выгоднее работать: в статусе плательщика НПД или ИП:

- если документы отправляются в электронном виде через Госуслуги, МФЦ или нотариуса — то регистрация бесплатна;

- если документы подаются на бумаге — платится пошлина 800 рублей

Исключения: перепродажа товаров, производство и продажа подакцизной продукции, добыча и продажа полезных ископаемых, работа по договору поручения/комиссии и др. (ст. 4 Закона № 422-ФЗ)

Кроме того, если предприниматель выбирает один из спецрежимов (УСН, ПСН, ЕНВД, ЕСХН), то у него появляются дополнительные ограничения по видам деятельности, доступным на этих спецрежимах

На других спецрежимах лимиты следующие:

- УСН — 150 млн руб. (п. 2 ст. 346.12 НК РФ);

- ПСН — 60 млн руб. (п. 6 ст. 346.45 НК РФ)

- УСН, ЕНВД — не более 100 человек (п. 3 ст. 346.12, п. 2.2 ст. 346.26 НК РФ);

- ПСН — не более 15 человек (п. 5 ст. 346.43)

- 4% — от дохода, полученного от физлиц;

- 6% — от дохода, полученного от юрлиц и ИП (ст. 10 Закона № 422-ФЗ)

А еще есть налоговые каникулы — на УСН и ПСН при осуществлении определенных видов деятельности

У остальных предпринимателей есть обязанности сдавать:

- декларации по налогам, платящимся на соответствующем налоговом режиме;

- при появлении наемных сотрудников — отчитываться по выплатам персоналу;

- в ряде случаев — статистическую отчетность

Предпринимателям на УСН чиновники рекомендуют вести бухгалтерский учет основных средств — чтобы не упустить превышение лимита ОС (Письмо ФНС от 22.08.2018 №СД-3-3/5755@)

- 2% от доходов, полученных от юрлиц и ИП;

- 1% от доходов от (ст. 12 Закона № 422-ФЗ)

- На УСН и ПСН есть налоговые каникулы. Регионы могут снизить ставку налога.

- На ЕНВД и ПСН налог можно уменьшить на вычет, предоставляемый за покупку онлайн-кассы.

- На УСН «доходы» и ЕНВД налог снижается на взносы предпринимателя за себя и за сотрудников (с учетом ограничений)

До 01.07.2021 ККТ не применяют ИП без наемных работников, а также ИП и в некоторых других случаях (подп. 1 п. 7.1 ст. 7 закона № 290-ФЗ)

Размер добровольных взносов в ПФР в 2021 году — 29 354 рублей за полный год, в 2021 году — 32 448 рублей за полный год

Пока непонятно, как будет контролироваться деятельность самозанятых, ведущих некоторые “санитарные”виды деятельности, например, пекарей: будут ли их проверять так же, как и предпринимателей, а при наличии нарушений — штрафовать

- ФНС — за неполную уплату налогов и взносов, недостоверные сведения в отчетах, несдачу отчетности, отсутствие ККТ и др.

- трудовая инспекция — за нарушение прав работников;

- фонды — за несдачу отчетности или недостоверные сведения в ней;

- иные госорганы — в зависимости от вида деятельности предпринимателя: например, Роспотребнадзор

Как видим, у самозанятых и предпринимателей много отличий. Стать самозанятым проще, не нужно вести трудоемкий учет, сдавать отчеты. Но пока самозанятые могут работать только в нескольких регионах страны и не всегда понятно, как в принципе определить место ведения деятельности самозанятого — например, при работе через интернет. А еще самозанятые не могут нанимать сотрудников, так что масштабы бизнеса при уплате налога на профдоход ограничены физическими возможностями непосредственно самозанятого.

У предпринимателей есть множество обязанностей перед государством: вести налоговый учет, сдавать отчетность, покупать онлайн-кассу и т. д. Однако ИП может нанимать других работников, работать на территории всей страны, вести деятельность в сферах, недоступных для плательщиков НПД.

Кроме того, у предпринимателей продолжает идти стаж и формироваться страховая пенсия. А самозанятым для этого нужно платить добровольные взносы, которые не уменьшают налог по спецрежиму. А предприниматели (кроме тех, кто на ПСН) на взносы в фонды могут снизить свою налоговую нагрузку.

И немаловажный плюс предпринимательства для женщин: если вы ИП и планируете беременность, то заплатив небольшую сумму взносов в ФСС, вы получите оплату по больничному листу по беременности и родам. В 2021 году по общему правилу выплата составит 51 919 руб.

Подведем итоги

Налог на профессиональный доход — новый налоговый режим для физлиц. Но им могут воспользоваться и ИП. Регистрировать предпринимательство более затратно с точки зрения налоговой нагрузки. Но зато предпринимателям доступно больше видов деятельности по всей стране. А плательщики НПД ограничены как в видах деятельности, так и в регионах применения. Поскольку НПД появился совсем недавно, некоторые вопросы его применения не до конца урегулированы.

Самозанятые граждане — что это за статус, условия и оформления

С 01.01.2021 г. любой человек, который ведёт деятельность, приносящую доход, может оформить статус самозанятости и уплачивать государству минимальные налоговые платежи на получаемую выручку. Также ИП предоставляется возможность выбрать более выгодную ставку налогового обложения, чем ЕНВД, ЕСХН, УСН. Что такое самозанятость и чем она отличается от индивидуального предпринимательства, ниже в статье.

Кто такой самозанятый гражданин

Самозанятые граждане — это физические лица, прибыль которых достигается путём осуществления собственной трудовой деятельности по продаже товаров, оказания услуг, выполнения работ без привлечения сотрудников. Понятие «самозанятости» появилось еще в 2017 г., впрочем, тогда попытка легализации людей не удалась, так как процедура оформления была труднее и дороже.

Приложение «Мой налог»

Зарегистрированные в статусе самозанятые 2021 г. разделяются на две категории:

- репетиторы, домашний персонал, то есть те, кто оказывает услуги для удовлетворения персональных потребностей. Согласно пункту 70 ст. 217 Налогового кодекса РФ, данная категория не уплачивает НДФЛ, но освобождение от оплаты будет действительно лишь до окончания 2021 г.;

- физлица, применяющие налогообложение на профессиональный доход. Эта категория оказывает услуги, продаёт товары физическим лицам, предпринимателям, организациям.

Определение Министерства финансов: самозанятые — это люди, которые могут получать доход от самостоятельного осуществления определённых видов деятельности.

Как оформить этот статус

Вступить в ряды налогоплательщиков на профдоход возможно одним из следующих вариантов:

- пройти регистрацию в приложении «Мой налог», который был разработан для данного проекта;

- обратиться в налоговую службу по месту прописки или по месту жительства;

- через личный кабинет на портале налоговой службы.

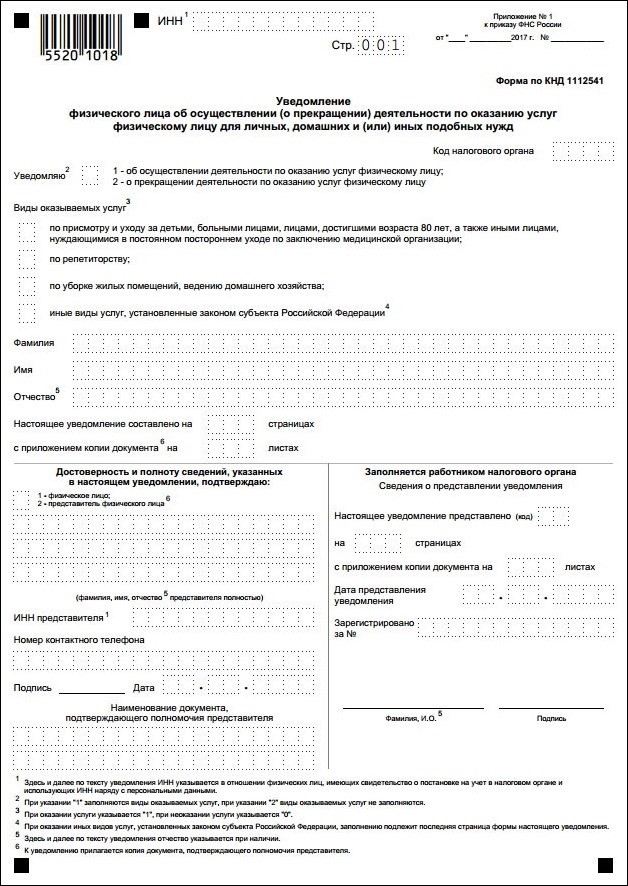

Обратите внимание! Для оформления необходимы данные паспорта, заявление, фотография.

Что такое самозанятый для ИП? Индивидуальный предприниматель, не имеющий наёмных работников, также может получить данный статус. Закрытие действующего ИП не потребуется. Предприниматель может в любой период отказаться от текущей системы налогообложения и выбрать новый режим. Совмещение двух налоговых систем запрещено.

Важно! Предприниматель обязан уведомить ФНС о прекращении использования ЕНВД, УСН или ЕСХН. Срок подачи уведомления — один месяц со дня регистрации НПД. Если уведомление не было направлено или поступило позже установленного срока, заявление на статус самозанятость будет аннулирован.

Если плательщик перестанет подходить под критерии самозанятого гражданина, налоговая инспекция имеет право снять его с учёта. При ликвидации деятельности, приносившей выручку, или, если режим не подошёл, от системы можно отказаться самостоятельно.

Заявление о постановке на учет

В каких регионах это возможно

Режим будет действителен до 31 декабря 2028 г. На данный момент проект применяется в виде пилотной программы. Проект регламентирован Федеральным законом от 27.11.2018 г. 422 ФЗ «О самозанятых гражданах».

Применение программы возможно только в следующих регионах:

- Москва, Московская область;

- Калужская область;

- Республика Татарстан.

Обратите внимание! В действующем законе о самозанятости не указано, что предприниматель должен проживать или быть прописан в одном из выше указанных регионов. Ведение бизнеса возможно только в данных субъектах. Остальным регионам пока проект не доступен, но в 2021 г. планируется запуск по всей территории РФ.

Условия для самозанятых

Кроме того, что гражданин обязан осуществлять деятельность в одном из четырёх субъектов РФ, он должен соответствовать условиям проекта.

Использование НПД недопустимо для лиц:

- имеющих наёмных работников, устроенных по трудовому договору;

- чья прибыль за год выше 2,4 млн руб.*;

- бизнес которых заключается в перепродаже изделий, имущественных прав. Продажа или сдача в аренду имущества, ранее использованная для собственных и аналогичных потребностей, является исключением;

- добывающих полезные ископаемые и занимающихся её реализацией;

- которые осуществляют деятельность по договору комиссии, договору поручения, агентскому договору в интересах другого лица;

- занимающихся реализацией подакцизных изделий, а также изделий, относящихся к товарам, обязательных к маркировке, например, алкогольная, табачная продукция, медикаменты.

Чем можно заниматься

В законопроекте не указаны списки конкретных видов деятельности. Для государства не имеет значения, чем станет заниматься гражданин. Главное условие — это соответствие физического лица критериям самозанятости.

Врач как самозанятый гражданин

Могут ли врачи зарегистрировать статус НПД? Ограничений в сфере деятельности нет, вследствие этого, врач имеет возможность оформиться как самозанятый и оказывать медицинские услуги.

Обратите внимание! Именно для предоставления медицинских услуг потребуются лицензии и разрешения. По вопросам об их получении следует обратиться в лицензирующий орган.

Преимущества и недостатки самозанятости

Система налога на профдоход имеет ряд преимуществ:

- удобство. Для перехода на новую систему достаточно пройти регистрацию в приложении «Мой налог». Там же происходит обмен информацией с ИФНС. Плюс состоит в том, что из полученных данных о доходах от налогоплательщика расчёт и начисление платежей происходит сразу. Оплатить и проверить начисленные платежи можно легко, не выходя из квартиры. В приложении также просто можно сняться с учёта;

- налоги считаются автоматически;

- льготные ставки. Все граждане должны уплачивать 13 % с прибыли, которая была получена на территории России. Использование режима НПД позволяет понизить ставку до 4 % при продаже и оказании услуг физ. лицам и до 6 % при продаже и оказании услуг ИП и юридическим лицам;

- составление и сдача деклараций не требуются;

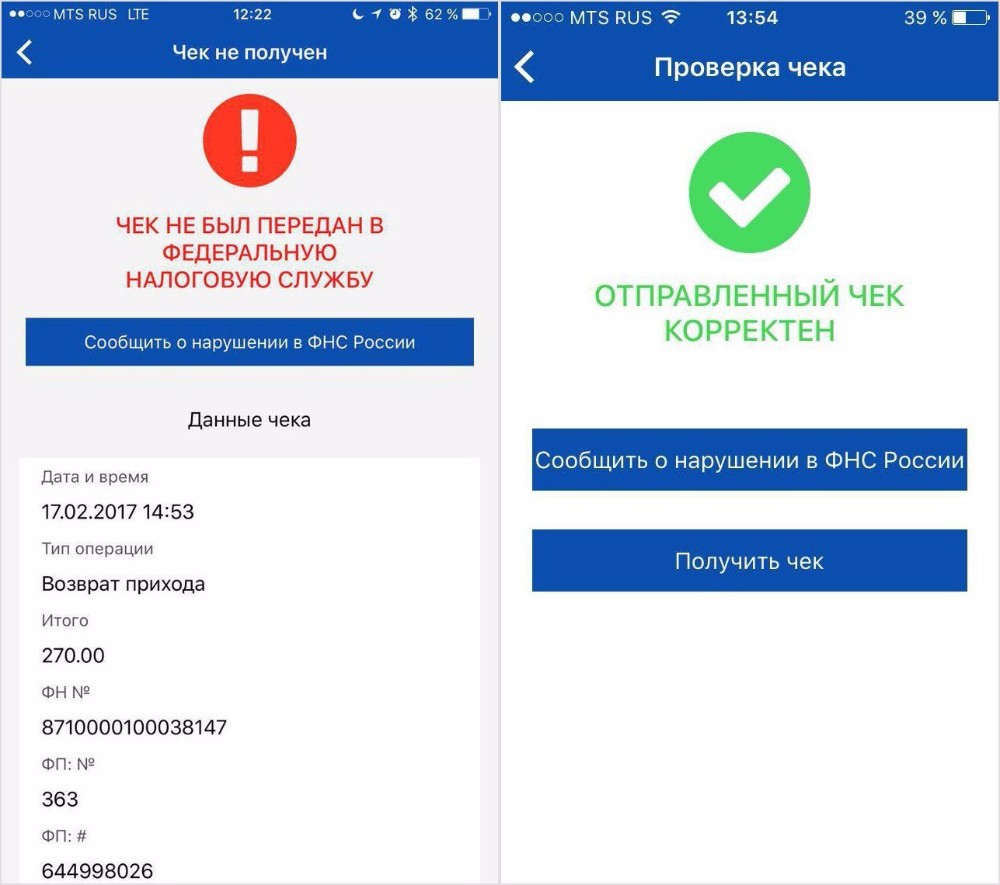

Чек в приложении «Мой налог»

- освобождение от страховых взносов. Все ИП, независимо от системы налогообложения, обязаны уплачивать страховые взносы. После регистрации НПД предприниматель освобождается от этих платежей, взносы отменяются сразу с даты перехода. Физические лица также освобождаются от страховых взносов;

- нет необходимости покупать, арендовать, оформлять онлайн-кассу. ИП и физические лица могут вести свой бизнес без кассового аппарата. Квитанция формируется в приложении «Мой налог», после чего выдаётся клиенту в виде напечатанного или электронного чека;

- налоговый вычет. Пока проект тестовый, зарегистрировавшиеся лица могут рассчитывать на вычет в сумме 10 тыс. руб. При расчёте налога по ставке 4 % значит, что сумма вычета составит 1 % от полученного дохода. Чтобы рассчитать размер налога по ставке 6 %, сумма вычета составит 2 % от дохода;

- расчетный счёт в банке открывать не нужно;

- ИП и юридические лица будут охотнее приобретать товары и пользоваться услугами самозанятого населения, ведь им предоставляются особые льготы. Например, расходы на покупку товаров у физлица не будут учтены при определении базы, облагаемой налогом. Все льготы указаны в законе о самозанятых гражданах.

Обязательные взносы для ИП

- деятельность осуществляется самостоятельно. Принимать на работу служащих нельзя;

- запрещены некоторые виды деятельности;

- индивидуальные предприниматели не могут применять новый режим наряду с другой налоговой системой;

- минусом нового режима является то, что неуплата обязательных страховых платежей приведёт к прерыванию страхового стажа. Это должны понимать те, кто имеет статус самозанятость, что это отразится на размере пособий при достижении пенсионного возраста. Пособия будут такими же, как и у безработных. Плательщики НПД могут добровольно платить страховые взносы на пенсионное страхование, период уплаты включается в страховой стаж;

- неуплата обязательных платежей на медицинское страхование означает, что, если возникнет временная нетрудоспособность, пособий от Фонда социального страхования не будет. Если пенсионные взносы можно уплачивать добровольно, то в ФСС так вносить платежи не получится.

Как оплачиваются налоги

Кто такие самозанятые? Это люди, которые оплачивают налог на профессиональный доход, поступающий от трудовой деятельности. При налогообложении в расчет идут не все поступления, а лишь прибыль, поступающая от клиентов.

Самозанятость — это режим, при котором доход облагается по следующим ставкам:

- выручка, полученная от физических лиц, облагается 4 %;

- выручка, полученная от индивидуальных предпринимателей и организаций, облагается 6 %.

Обратите внимание! Налог рассчитывается автоматически, плательщик должен оплачивать его до 25 числа по результатам прошлого месяца.

Наказание за неуплату налогов

Самозанятые — это те, кто являются плательщиками налога на профдоход. Проект находится в тестовом режиме и вступил в силу с 2021 г., поэтому в первый год за неуплату налогов штрафные санкции налагаться не будут. По результатам проекта самозанятости новым в законодательстве сегодня является то, что в будущем времени вопрос о штрафах будет пересмотрен.

Зарегистрировавшиеся граждане будут освобождены от уплаты налогов на выручку, полученную за последние годы (2017-2018 гг.).

Согласно данным ФНС, все больше физических лиц и предпринимателей регистрируется как плательщики на профессиональный доход. Гражданин, официально получивший статус НПД, может не беспокоиться о привлечении к уголовной ответственности. Государство всё сильнее ужесточает контроль над ведением деятельности гражданами с целью выявления неплательщиков. Опасность заключается в том, что наказание незарегистрированных граждан может быть жёстким.

Консультант на дому

Применить специальный режим станет удобным решением физическим лицам, работающим в одиночку:

- такси, перевозка пассажиров;

- сдача квартир в аренду;

- программирование;

- маркетинг, реклама;

- консультант и т. д.

НПД выгоден тем людям, чей доход в месяц составляет не более 200 тыс. руб., а также ответственным гражданам, которые переживают, что налоговая инспекция обнаружит их доходы. Тем, кто планирует расширять бизнес и нанимать сотрудников, данный режим не подойдёт.

*Цены указаны на июль 2021 г.

Источники:

http://samsebeip.ru/samozanyatost/grazdane.html

http://www.klerk.ru/buh/articles/484954/