Авансовые платежи по налогу на прибыль: кто платит и как рассчитать

Кто и с какой периодичностью уплачивает авансовые платежи по налогу на прибыль

Авансовые платежи по налогу на прибыль уплачиваются ежеквартально либо ежемесячно. Порядок уплаты зависит от того, кто платит авансовые платежи по налогу на прибыль, т. е. к какой категории относится налогоплательщик. Рассмотрим существующие варианты уплаты налога и категории налогоплательщиков.

- Все организации, за исключением поименованных в абз. 7 п. 2, п. 3 ст. 286 НК РФ, должны исчислять авансовые платежи по итогам квартала и уплачивать их как по его завершении, так и ежемесячно в течение следующего квартала (абз. 2 п. 2 ст. 286 НК РФ).

- Организации с выручкой менее лимитов, установленных п. 3 ст. 286 НК РФ (в размере 15 млн руб. в среднем за каждый квартал из 4 предыдущих), могут исчислять и уплачивать квартальные авансовые платежи по налогу на прибыль ежеквартально без уплаты ежемесячных платежей.

- Если организация самостоятельно изъявила желание по исчислению и уплате авансовых платежей по налогу на прибыль ежемесячно от фактически полученной прибыли, ей необходимо уведомить о своем решении налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду (абз. 7 п. 2 ст. 286 НК РФ).

Узнать, с какой периодичностью должна уплачивать авансы по прибыли ваша организация, вам поможет разработанная нашими специалистами блок-схема.

Налог на прибыль ежеквартально

Что касается периодичности оплаты авансовых платежей по прибыли, то они должны уплачиваться организациями ежеквартально, если отчетными периодами для них являются I квартал, полугодие и 9 месяцев календарного года (абз. 1 п. 2 ст. 285, абз. 2 п. 2, п. 3 ст. 286 НК РФ).

Следующие организации обязаны делать ежеквартальный авансовый платеж по налогу на прибыль согласно п. 3 ст. 286 НК РФ (при этом они освобождены от ежемесячных авансовых платежей по налогу на прибыль):

- организации, чей доход, рассчитанный в соответствии со ст. 249 НК РФ за 4 предыдущих квартала, не превышает 15 млн руб. в среднем за каждый квартал (или 60 млн руб. — за 4 квартала в целом);

- бюджетные учреждения;

- иностранные компании, работающие на территории РФ через постоянное представительство;

- предприятия, участвующие в простых товариществах, в отношении доходов от участия;

- инвесторы соглашений о разделе продукции в части доходов от реализации соглашений;

- выгодоприобретатели по договорам доверительного управления.

Авансовые платежи уменьшают рассчитанную за год сумму налога на прибыль (абз. 5 п. 1 ст. 287 НК РФ).

Как рассчитать авансы за 3 квартал 2021 года, читайте здесь.

Начисление авансовых платежей по налогу на прибыль ежеквартально

Рассмотрим порядок расчета авансового платежа по налогу на прибыль для организаций, выручка которых не превышает 15 млн руб. в среднем за квартал (абз. 2 п. 2 ст. 286 НК РФ).

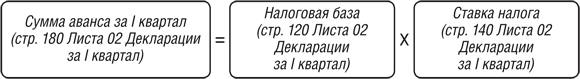

Сначала рассчитывается сумма налога на прибыль, соответствующая отчетному периоду, по формуле:

АПКотч — авансовый платеж за отчетный период;

НБотч — налоговая база отчетного периода, исчисленная нарастающим итогом;

С — ставка налога на прибыль.

Сумма аванса по налогу на прибыль к уплате по итогам отчетного периода определяется по формуле (абз. п. 1 ст. 287 НК РФ):

АПКдопл. — квартальный авансовый платеж к доплате, подлежащий уплате по итогам отчетного периода (полугодия, 9 месяцев, года);

АПКотч. — сумма исчисленного нарастающим итогом за отчетный период авансового платежа;

АПКпред. — сумма платежа по итогам предыдущего отчетного периода (в рамках текущего налогового периода).

Размер доплаты по итогам налогового периода, то есть размер 4-го квартального платежа формируется исходя из суммы фактически полученной прибыли, исчисленной нарастающим итогом за год, за вычетом уплаченных в бюджет в течение этого года квартальных авансовых платежей. Сумма последних при этом будет равна величине исчисленного нарастающим итогом авансового платежа за 9 месяцев.

Таким образом, размер итогового платежа по налогу на прибыль уменьшается на сумму уплаченных ежеквартально авансовых платежей. Если по итогам года вместо прибыли получен убыток, то сумма 4-го квартального авансового платежа будет нулевой (п. 8 ст. 274, абз. 6 п. 2 ст. 286 НК РФ).

Как отразить в бухучете авансовые платежи по налогу на прибыль – проводки см. здесь.

Как рассчитываются авансы по налогу на прибыль ежемесячно

Если организация не соответствует критериям, установленным в п. 3 ст. 286 НК РФ, и отчетным периодом для нее является квартал, то помимо ежеквартальных авансовых платежей по налогу на прибыль должны уплачиваться ежемесячные.

Ежемесячные авансовые платежи, так же как и квартальные, уменьшают начисляемую по итогам отчетного периода или года сумму налога на прибыль к уплате (абз. 5 п. 1 ст. 287 НК РФ).

Порядок расчета суммы ежемесячных авансов к уплате в 2021–2021 годах не изменился. По-прежнему ежемесячный авансовый платеж по прибыли в 1 квартале года равен сумме ежемесячного авансового платежа в последнем квартале предшествующего года; во 2 квартале — 1/3 авансового квартального платежа за 1-й квартал; в 3 квартале — 1/3 разницы между суммой аванса за полугодие и авансом, приходящимся на 1 квартал; в 4 квартале — 1/3 разницы между авансами, начисленными за 9 месяцев и за полугодие.

Организация осуществляет переход на уплату ежемесячных авансовых платежей, если по итогам 4 прошедших кварталов величина полученного дохода превысила 15 млн руб. в среднем за квартал (п. 3 ст. 286 НК РФ).

Для того чтобы не ошибиться в расчете, нужно правильно определить какие кварталы будут предыдущими. Налоговый кодекс содержит норму, согласно которой предыдущими являются 4 квартала, предшествующие текущему (п. 3 ст. 286 НК РФ).

Минфин уточняет, что под предыдущими следует понимать 4 квартала, последовательно предшествующих кварталу, в котором налогоплательщик представляет декларацию (письма Минфина России от 24.12.2012 № 03-03-06/1/716, от 21.09.2012 № 03-03-06/1/493). То есть доходы от реализации в последнем квартале налогового периода также включаются в расчет средней величины доходов.

Узнайте также, как отразить авансы в декларации по налогу на прибыль:

Изменения в расчете налога на прибыль в 2021–2021 годах

Одним из недавних новшеств по налогу на прибыль является введение возможности применения к сумме налога, перечисляемого в оба бюджета, инвестиционного вычета (ст. 286.1 НК РФ). Использовать его можно в период 2018–2027 годов. За счет вычета на 90% стоимости ОС можно уменьшить налог, начисляемый в бюджет региона, а оставшиеся 10% отнести на уменьшение налога, начисляемого в федеральный бюджет. Решение о введении инвестиционного вычета принимают регионы, и они же конкретизируют условия его применения. Амортизироваться такие объекты уже не будут.

Изначально вычет предусматривался для вводимых в эксплуатацию основных средств 3–7 амортизационных групп. Но с 01.01.2021 он распространяется и на группы 8-10 (закон от 26.07.2021 № 210-ФЗ). Так же с 2021 года в инвествычет можно будет включать расходы на инфраструктуру.

- У организаций появилась возможность не платить налог на прибыль с денег, безвозмездно полученных от организации, участником или акционером которой она является, в пределах вклада в имущество, сделанного ею ранее также деньгами.

- Доход, полученный акционером, участником при выходе из ликвидируемой компании, в виде превышения над его вкладом в УК в целях налога на прибыль признается дивидендами с применением к нему ставки 13%.

- Платежи в систему «Платон» можно учитывать в расходах в полном объеме.

- Работодатели вправе уменьшать доходы на стоимость путевок для работников (о нюансах мы рассказывали в этом материале).

Также с 2021 года (законы от 02.08.2021 № 269-ФЗ, от 26.07.2021 № 210-ФЗ):

- во внереализационных расходах можно будет учесть затраты на строительство объектов социальной инфраструктуры, если они безвозмездно передаются в государственную или муниципальную собственность;

- право на ставку 0% получат региональные операторы по обращению с твердыми коммунальными отходами, музеи, театры и библиотеки;

- будут изменения для участников региональных инвестиционных контрактов и резидентов ОЭЗ.

Итоги

Авансы по налогу на прибыль уплачиваются всеми организациями на общей системе налогообложения. Вариантов исчисления авансов три: ежеквартально с уплатой или по итогам квартала (возможность его применения ограничена величиной получаемой выручки); ежемесячно с доплатой за квартал; ежемесячно по фактической прибыли. Алгоритм исчисления авансов в каждом из перечисленных случаев имеет свои нюансы.

Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода

Алгоритм определения величины ежемесячного аванса

Ежеквартально налогоплательщик рассчитывает сумму аванса по прибыли исходя из данных, полученных по фактическим результатам работы за период с начала года. Однако при этом (если он не пользуется правом платить авансы только поквартально) ему надо делать опережающие этот расчет платежи, осуществляемые ежемесячно в установленный срок.

Для определения величины таких платежей п. 2 ст. 286 НК РФ устанавливает следующие зависимости:

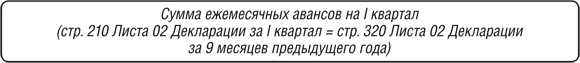

- ежемесячный авансовый платеж в I квартале текущего года равен ежемесячному авансовому платежу в IV квартале предыдущего года;

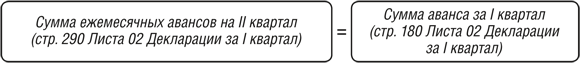

- ежемесячный авансовый платеж, уплачиваемый во II квартале равен 1/3 части квартального авансового платежа за I квартал текущего года;

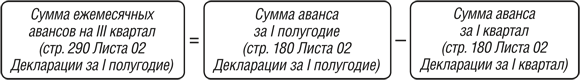

- ежемесячный авансовый платеж, уплачиваемый в III квартале равен 1/3 части от разницы между авансовым платежом за полугодие и авансовым платежом за I квартал;

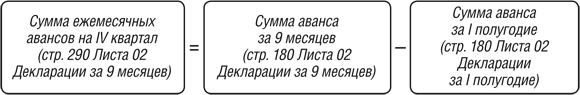

- ежемесячный авансовый платеж, уплачиваемый в IV квартале равен 1/3 части от разницы между авансовым платежом за 9 месяцев и авансовым платежом за полугодие.

Плательщики торгового сбора могут уменьшить авансовые платежи по налогу на прибыль на суммы фактически уплаченного торгового сбора в части консолидированного бюджета субъекта РФ (п. 10 ст. 286 НК РФ).

Что будет с авансом, если в квартале получен убыток

В одном из кварталов налогового периода налогоплательщик может получить меньше прибыли, чем в предыдущем, или убыток. Но данные обстоятельства не освобождают налогоплательщика от уплаты ежемесячных авансовых платежей в текущем квартале. В таких случаях сумма либо часть ежемесячных авансовых платежей, уплаченных в текущем квартале, будет признаваться переплатой по налогу на прибыль, которая согласно п. 14 ст. 78 НК РФ подлежит зачету в счет предстоящих платежей по налогу на прибыль или иным налогам; на погашение недоимки, уплату пеней или возврату налогоплательщику.

Если исчисленная сумма ежемесячного авансового платежа получится отрицательной или равной 0, то ежемесячные авансовые платежи в соответствующем квартале не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ). Подобный результат, полученный по итогам III квартала, приводит к отсутствию оплаты авансов в IV квартале текущего года и I квартале следующего.

Исчисление авансовых платежей при реорганизации и при смене порядка расчета

В случае реорганизации налогоплательщика, в процессе которой к нему присоединено другое юридическое лицо, размер ежемесячного авансового платежа на дату реорганизации рассчитывается без учета показателей деятельности присоединившейся организации (письмо Минфина России от 28.07.2008 № 03-03-06/1/431).

Если налогоплательщик меняет порядок расчета авансов, переходя от ежемесячного определения их от фактической прибыли к ежемесячным платежам, рассчитываемым поквартально, то сделать это можно только с начала нового года (абз. 8 п. 2 ст. 286 НК РФ), уведомив ИФНС не позднее 31 декабря предшествующего переменам года. Сумма ежемесячного платежа, который надо будет платить в I квартале, в этом случае определится как 1/3 от разницы между суммой аванса, рассчитанного по итогам 9 месяцев, и величиной авансового платежа, полученной по итогам полугодия в предшествующем году (абз.10 п. 2 ст. 286 НК РФ).

О том, в какие сроки делаются платежи по авансам, читайте в статье «Какой порядок и сроки уплаты налога на прибыль (проводки)?».

Пример исчисления авансовых платежей

Квартальные авансовые платежи, исчисленные по итогам отчетных периодов предыдущего года у организации «Квант», составили:

- за полугодие – 700 000 руб.;

- за 9 месяцев – 1 000 000 руб.

В текущем году авансовые платежи по итогам отчетных периодов (квартальные) составили:

- за I квартал – 90 000 руб.;

- за полугодие был получен убыток, вследствие чего авансовый платеж по итогам полугодия был равен нулю;

- за 9 месяцев – 150 000 руб.

Необходимо определить сумму ежемесячного авансового платежа, который организации «Квант» следует уплачивать в каждом квартале текущего налогового периода и I квартале следующего года.

1. Ежемесячный авансовый платеж, подлежащий уплате в I квартале текущего года, равен ежемесячному авансовому платежу, который уплачивался организацией «Квант» в IV квартале предыдущего года (абз. 3 п. 2 ст. 286 НК РФ). Его расчет производится в следующем порядке:

(1 000 000 руб. – 700 000 руб.) / 3 = 100 000 руб.

Следовательно, в январе, феврале и марте организация «Квант» уплачивает по 100 000 руб. авансов, распределяя их по бюджетам в необходимой пропорции.

Поскольку по итогам I квартала фактическая сумма авансового платежа, определенная исходя из ставки налога и налоговой базы, рассчитанной нарастающим итогом, составила 90 000 руб., у организации образовалась переплата по налогу в размере 210 000 руб. (100 000 руб. × 3 – 90 000 руб.).

2. Ежемесячный авансовый платеж, подлежащий уплате во II квартале текущего года: 90 000 руб. / 3 = 30 000 руб.

Исчисленные на II квартал ежемесячные авансовые платежи организация «Квант» рассчитала в налоговой декларации за I квартал.

В связи с наличием переплаты по итогам I квартала (210 000 руб.) сделан зачет переплаченной суммы в счет ежемесячных авансовых платежей на II квартал.

Таким образом, переплата по итогам II квартала составила 120 000 руб. (210 000 руб. – 30 000 руб. × 3).

3. Ежемесячные авансовые платежи в III квартале (июле, августе, сентябре) организация «Квант» не уплачивала, поскольку разница между квартальным авансовым платежом за полугодие и квартальным авансовым платежом за I квартал текущего года была отрицательной (0 – 90 000 руб. = –90 000 руб.) (абз. 6 п. 2 ст. 286 НК РФ).

4. Квартальный авансовый платеж за 9 месяцев в размере 60 000 руб. зачтен в счет переплаты.

5. Ежемесячный авансовый платеж, подлежащий уплате в IV квартале текущего года и I квартале следующего года:

(150 000 руб. – 0 руб.) / 3 = 50 000 руб.

Таким образом, в октябре, ноябре и декабре текущего года, а также в январе, феврале и марте следующего года размер ежемесячных авансовых платежей составит 50 000 рублей. Поскольку у организации «Квант» числится переплата по налогу, ежемесячные авансовые платежи могут быть зачтены.

Итоги

Правила определения величины ежемесячно уплачиваемых авансов по прибыли установлены НК РФ и описаны применительно к каждому из кварталов. Определяет эту величину на каждый последующий квартал сумма фактически исчисленного налога, приходящаяся на предшествующий ему квартал. Ежемесячный аванс берется от этой суммы как 1/3. Получение по итогам квартала убытка избавляет от авансовых платежей в следующем за ним квартале.

Ежемесячные авансовые платежи по налогу на прибыль с доплатой по итогам квартала

Организации, не имеющие права на уплату только квартальных авансов по налогу на прибыль и не перешедшие добровольно на ежемесячную уплату авансовых платежей по фактической прибыли, в 2021 году должны уплачивать ежемесячные авансовые платежи, рассчитанные по данным предыдущего квартала, с доплатой по итогам квартала.

Вновь созданные компании начинают уплачивать ежемесячные авансы по истечении полного квартала с даты регистрации, если их выручка превысила установленный НК РФ лимит (п. 6 ст. 286 НК РФ) и изначально не была выбрана уплата авансов по фактической прибыли.

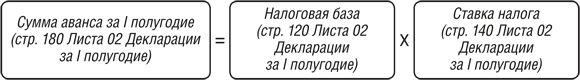

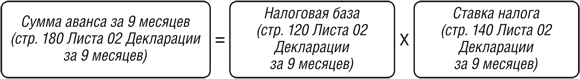

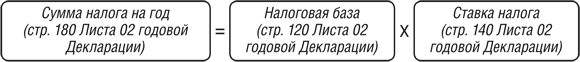

Расчет начисленного авансового платежа/налога по итогам квартала/года

Данные суммы считаются нарастающим итогом с начала года и отражаются в Декларации по налогу на прибыль (утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@ ) следующим образом:

Расчет суммы, подлежащей ежемесячной уплате в следующем отчетном периоде (квартале)

В течение I квартала текущего года организация уплачивает ежемесячные авансы в таком же размере, в каком они должны были быть уплачены в течение IV квартала предыдущего года (п. 2 ст. 286 НК РФ).

Сумма авансов, ежемесячно перечисляемых в бюджет в течение II, III и IV кварталов, рассчитывается так:

Ежемесячно нужно перечислять 1/3 суммы, рассчитанной по приведенным формулам.

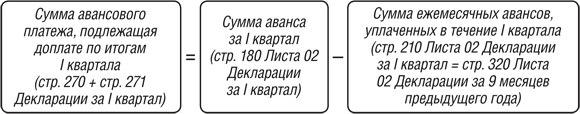

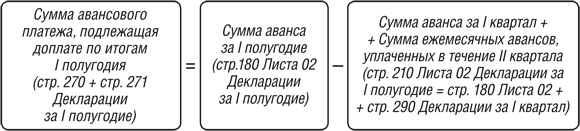

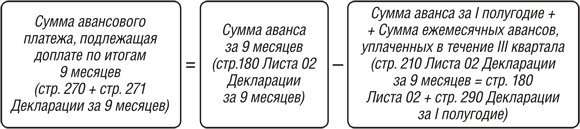

Расчет суммы аванса/налога, подлежащего доплате в бюджет по итогам отчетного периода/года:

Обратите внимание, что мы привели общие формулы расчета аванса/налога. У организаций, уплачивающих торговый сбор, а также у организаций, производящих уплату налога за пределами РФ, сумма которого засчитывается в счет уплаты налога на прибыль, аванс/налог считаются несколько иначе.

Пример

| Отчетный период 2021 года/год | Налоговая база нарастающим итогом, руб. | Ставка налога, % | Сумма начисленного аванса/налога нарастающим итогом, руб. | Сумма авансов, уплачиваемых в течение квартала, руб. | Сумма аванса/налога, подлежащая доплате по итогам отчетного периода/года, руб. |

|---|---|---|---|---|---|

| I квартал | 200 000 | 20 (3% — в федеральный бюджет, 17% — в региональный) | 40 000 | 15 000 (по данным прошлого года) | 25 000 |

| I полугодие | 500 000 | 100 000 | 40 000 | 20 000 | |

| 9 месяцев | 900 000 | 180 000 | 60 000 | 20 000 | |

| Год | 1 800 000 | 360 000 | 80 000 | 100 000 |

Для определения аванса, перечисляемого в бюджет ежемесячно в течение определенного квартала, нужно сумму ежемесячных авансов на этот квартал разделить на 3. Например, организация должна перечислять не позднее 28.10.19, 28.11.19 по 26 667 руб., 30.12.19 – 26 666 руб. (80 000 руб./3). Кроме того, не забудьте распределить сумму аванса между федеральным и региональным бюджетами. К примеру, не позднее 28.11.2021 фирма должна уплатить в федеральный бюджет 4 000 руб. (26 667 руб. х 3%/20%), в региональный – 22 667 руб. (26 667 руб. х 17%/20%).

Что нужно учесть при расчете и уплате авансовых платежей

1. В декларациях отражаются только начисленные суммы (а не фактически уплаченные). Например, если ежемесячно в течение квартала вы должны были перечислять по 10 000 руб., а по факту платили лишь по 7 000 руб., то при расчете аванса, подлежащего доплате по итогам этого квартала, и отражении его в декларации учитывается все равно 30 000 руб. (10 000 руб. х 3).

2. Если сумма ежемесячных авансов и аванса, начисленного за предыдущий период, превысила сумму авансового платежа/налога, рассчитанную по итогам отчетного/налогового периода, то по итогам данного отчетного/налогового периода вам платить в бюджет ничего не надо (п. 1 ст. 287 НК РФ). Например, сумма аванса за I квартал составила 15 000 руб., в течение II квартала вы перечислили ежемесячных авансов на общую сумму 15 000 руб., а по итогам I полугодия сумма аванса получилась равной 20 000 руб., то 10 000 руб. – по сути ваша переплата (20 000 руб. – 15 000 руб. – 15 000 руб.).

Глава 25 НК РФ. Налог на прибыль организаций

Налог на прибыль организаций платят юридические лица на общей системе налогообложения. По общему правилу налог начисляется на разницу между доходами и расходами. В большинстве случаев налоговая ставка составляет 20%. Данный материал, который является частью цикла «Налоговый кодекс «для чайников»», посвящен главе 25 НК РФ «Налог на прибыль организаций». В этой статье доступно, простым языком рассказано о порядке расчета и уплаты налога на прибыль, о налоговых ставках, а также о сроках представления отчетности. Обратите внимание: статьи из этого цикла дают только общее представление о налогах; для практической деятельности необходимо обращаться к первоисточнику — Налоговому кодексу Российской Федерации

Кто платит

- Все российские юридические лица (ООО, АО и пр.).

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ.

На что начисляется налог

На прибыль, то есть на разницу между доходами и расходами.

Доходы — это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении прибыли все доходы учитываются без НДС и акцизов.

Расходы — это обоснованные и документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с производством и реализацией (зарплата сотрудников, покупная стоимость сырья и материалов, амортизация основных средств и пр.) и на внереализационные расходы (отрицательная курсовая разница, судебные и арбитражные сборы и пр.). Кроме того, существует закрытый перечень расходов, которые нельзя учитывать при налогообложении прибыли. Это, в частности, начисленные дивиденды, взносы в уставный капитал, погашение кредитов и др.

При налоговых проверках большинство проблем возникает именно из-за расходов: инспекторы заявляют, что расходы экономически не обоснованы, первичные документы оформлены неверно и т д. и т п. Поэтому бухгалтеры, как правило, уделяют повышенное внимание документам, подтверждающим расходы.

На что не начисляется налог

На прибыль от видов деятельности, переведенных на единый налог на вмененный доход (ЕНВД), а также на прибыль предприятий, перешедших на упрощенную систему налогообложения или на уплату единого сельскохозяйственного налога.

В какой момент признать доходы и расходы при расчете налога на прибыль

Существует два способа признания доходов и расходов: метод начисления и кассовый метод.

Метод начисления предусматривает, что доходы и расходы в общем случае учитываются в периоде, когда они возникли, независимо от фактического поступления или выплаты денег. Например: организация по договору должна оплатить аренду офиса за август не позднее 31 августа, но арендный платеж перечислен только в октябре. При методе начисления бухгалтер должен отразить данную сумму в расходах в августе, а не в октябре.

При кассовом методе доходы в общем случае признаются в момент поступления денег на расчетный счет или в кассу, а расходы — в момент, когда организация погасила обязательство перед поставщиком. Так, если аренда офиса за август фактически оплачена в октябре, то при кассовом методе бухгалтер покажет расходы в октябре, а не в августе.

Организация вправе сама выбрать, какой из двух методов — начисления или кассовый — она будет применять. Но существует ограничение: метод начисления может использовать любое предприятие, а кассовый метод запрещено применять банкам. К тому же для перехода на кассовый метод должно выполняться условие: выручка от реализации без учета НДС в среднем за предыдущие четыре квартала не может превышать один миллион рублей за каждый квартал. Этот же лимит должен сохраняться и в течение времени, когда компания применяет кассовый метод. В случае превышения предельной выручки организация обязана перейти на метод начисления с начала текущего года. Выбранный метод закрепляют в учетной политике на соответствующий год и применяют в течение этого года.

Налоговые ставки

Основная ставка налога на прибыль составляет 20 процентов. В период с 2017 по 2021 год включительно 3 процента зачисляются в федеральный бюджет, а 17 процентов — в региональный.

Для некоторых видов дохода введены другие значения. Из этих видов дохода на практике бухгалтер чаще всего имеет дело с полученными дивидендами, для которых в общем случае действует ставка 13 процентов (в полном объеме зачисляется в федеральный бюджет). Заметим, что до 1 января 2015 года ставка по дивидендам равнялась 9 процентов.

Как рассчитать налог на прибыль

Нужно определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить ее на соответствующую налоговую ставку. По прибыли, подпадающей под разные ставки, базы определяются отдельно.

Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который соответствует одному календарному году. Иными словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля.

Если по итогам года оказалась, что расходы превысили доходы, и компания понесла убытки, то налоговая база считается равной нулю. Это значит, что величина налога на прибыль не может быть отрицательной, сумма налога должна быть либо нулевой, либо положительной.

Правильность расчета базы должна подтверждаться записями в регистрах налогового учета. Эти регистры каждое предприятие разрабатывает самостоятельно и закрепляет в учетной налоговой политике. На практике регистры налогового учета аналогичны регистрам бухгалтерского учета. Два вида учета — налоговый и бухгалтерский — нужны, чтобы отразить разные правила формирования доходов и расходов, действующие соответственно в налоговом и бухучете. В некоторых случаях «налоговая» и «бухгалтерская» прибыль могут совпадать.

Как рассчитать авансовые платежи по налогу на прибыль

В течение года бухгалтер должен начислять авансовые платежи по налогу на прибыль. Существует два способа начисления авансовых платежей.

Первый способ устанавливается для всех организаций по умолчанию и предусматривает, что отчетными периодами являются первый квартал, полугодие и девять месяцев. Авансовые платежи делаются по окончании каждого отчетного периода. Сумма платежа по итогам первого квартала равна налогу от прибыли, полученной в первом квартале. Авансовый платеж по итогам полугодия равен налогу от прибыли, полученной за полугодие, за минусом авансового платежа за первый квартал. Величина платежа по итогам девяти месяцев равна налогу от прибыли за девять месяцев за вычетом авансовых платежей за первый квартал и полугодие.

Плюс к этому в течение каждого отчетного периода делаются ежемесячные авансовые платежи. По окончании отчетного периода бухгалтер выводит авансовый платеж по итогам этого периода (правила расчета мы привели выше), а затем сравнивает его с суммой ежемесячных платежей, сделанных в рамках данного периода. Если ежемесячные платежи в сумме оказались меньше итогового авансового платежа, компания должна доплатить разницу. Если же образовалась переплата, то бухгалтер учтет ее в будущих периодах.

Ежемесячные авансовые платежи рассчитываются по следующим правилам. В первом квартале, то есть в январе, феврале и марте, бухгалтер начисляет такие же ежемесячные авансовые платежи, как в октябре, ноябре и декабре предыдущего года. Во втором квартале бухгалтер берет налог от прибыли, фактически полученной в первом квартале, и эту цифру делит на три. В результате получается сумма ежемесячных авансовых платежей за апрель, май и июнь. В третьем квартале бухгалтер берет налог от фактической прибыли за полугодие, вычитает авансовый платеж первого квартала, и полученную цифру делит на три. Выходит сумма ежемесячных авансовых платежей за июль, август и сентябрь. В четвертом квартале бухгалтер берет налог от прибыли, фактически полученной за девять месяцев, отнимает авансовые платежи за полугодие, и полученную величину делит на три. Это и есть авансовые платежи за октябрь, ноябрь и декабрь.

Второй способ — исходя из фактической прибыли. Данный способ компания может принять для себя добровольно. Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли. При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года. Авансовый платеж за январь равен налогу от прибыли, фактически полученной в январе. Авансовый платеж за январь-февраль равен налогу от прибыли, фактически полученной в январе и феврале за минусом авансового платежа за январь. Авансовый платеж за январь-март равен налогу от прибыли, фактически полученной в январе-марте за вычетом авансовых платежей за январь и февраль. И так далее вплоть до декабря.

Организация, ранее выбравшая второй способ начисления авансовых платежей (то есть исходя из фактической прибыли), вправе отказаться от него, и с начала следующего года «вернуться» на первый способ. Для этого нужно подать в ИФНС соответствующее заявление не позднее 31 декабря текущего года. В случае «возвращения» к первому способу авансовый платеж за январь-март будет равен разности между авансовым платежом по итогам девяти месяцев и авансовым платежом по итогам полугодия предшествующего года.

Компании, чья выручка от реализации без НДС не превышала в течение четырех предыдущих кварталов в среднем 15 миллионов рублей за квартал, должна начислять только квартальные авансовые платежи. Это правило независимо от суммы выручки распространяется также на бюджетные, некоммерческие и некоторые другие организации.

Вновь созданные организации начисляют не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их госрегистрации. Затем бухгалтер должен посмотреть, чему равна выручка от реализации (без НДС). Если она не превышает 5 миллиона рублей в месяц или 15 миллионов рублей в квартал, компания может продолжать начислять только квартальные авансовые платежи. В случае превышения лимита предприятие со следующего месяца переходит на ежемесячные авансовые платежи.

Когда перечислять деньги в бюджет

Если отчетными периодами являются квартал, полугодие и девять месяцев, то авансовые платежи по итогам отчетных периодов делаются не позднее 28 апреля, 28 июля и 28 октября соответственно. Ежемесячный авансовый платеж за январь следует перечислить не позднее 28 января, за февраль — не позднее 28 февраля и так далее по декабрь включительно.

Если компания делает авансовые платежи исходя из фактической прибыли, то авансовый платеж за январь делается не позднее 28 февраля, за январь-февраль — не позднее 28 марта и так далее, вплоть до 28 января следующего года.

Независимо от выбранного способа начисления авансовых платежей по окончании календарного года бухгалтер выводит итоговую величину налога на прибыль за прошедший год. Затем он сравнивает ее с суммой авансовых платежей, начисленных по итогам отчетных периодов. Если авансовые платежи в сумме оказались меньше итоговой величины налога, предприятие доплачивает разницу в бюджет. Если же образовалась переплата, бухгалтер учтет ее в следующих периодах. Итоговую сумму налога на прибыль необходимо заплатить не позднее 28 марта следующего года.

Как отчитываться по налогу на прибыль

Компании, чья деятельность полностью переведена на один или несколько спецрежимов налогообложения (ЕНВД, упрощенную систему или уплату единого сельхозналога) могут не отчитываться по налогу на прибыль.

Все остальные юридические лица, совершившие хотя бы одну операцию по приходу или расходу наличных, либо безналичных денежных средств, независимо от того, есть ли у них доходы, должны предоставлять в инспекцию декларации по налогу на прибыль по итогам отчетных и налоговых периодов.

Декларацию по налогу на прибыль по итогам налогового периода (года) нужно предоставлять в инспекцию не позднее 28 марта следующего года. Некоммерческие организации, у которых не возникла обязанность по уплате налога, сдают декларацию упрощенной формы. Все прочие предприятия независимо от обязанности по уплате налога сдают по итогам года декларации по полной форме.

Компании, для которых отчетными периодами являются квартал, полугодие и девять месяцев, отчитываются по упрощенной форме не позднее 28 апреля, 28 июля и 28 октября соответственно. Организации, для которых отчетными периодами приняты месяц, два месяца и так далее, отчитываются по упрощенной форме не позднее 28 февраля, 28 марта и так далее вплоть до 28 января следующего года.

Источники:

http://nalog-nalog.ru/nalog_na_pribyl/avansovye_platezhi_nalog_na_pribyl/kak_rasschitat_ezhemesyachnye_avansovye_platezhi_po_nalogu_na_pribyl_v_techenie_otchetnogo_perioda/

http://glavkniga.ru/situations/k500777

http://www.buhonline.ru/pub/beginner/2010/9/3708

http://buhpoisk.ru/shpargalka-po-raschetu-naloga-na-priby-l-i-avansovy-h-platezhej-za-i-kvartal.html