НДС при экспорте в 2021 году

НДС при экспорте товаров

Особенностям налога на добавленную стоимость при вывозе продукции посвящены п. 2 ст. 151, п. 1 ст. 164, п. 1 ст. 165, п. 9 ст. 167 Налогового кодекса России. При этом в качестве синонимов используются термины «налог не уплачивается» и «ставка 0 %». Перечни документов, которые следует предоставлять в налоговую, указаны в договоре о Евразийском экономическом союзе от 29.05.2014 (приложение № 18) и в НК РФ (ст. 165). Подтверждающие документы при экспорте для НДС могут быть предоставлены в электронном формате, обоснованность положений закреплена в Приказе ФНС от 30.09.2015 № ММВ-7-15/427.

В налоговом учете операции по вывозу товаров фиксируются отдельно от остальных, используются специальные регистры. В налоговой декларации заполняются разделы 4-6: если нулевая ставка подтверждена, то оформляется лист 4 декларации, иначе — лист 6 декларации; лист 5 используется редко. При этом в бланке декларации выделено больше видов экспортных операций, чем в НК, — по каждому из них должен быть свой регистр учета.

Экспорт в Казахстан, Белоруссию и Армению учитывается отдельно; налог в 0 % подтверждается не так, как в прочие страны. Возможно, в будущем налогообложение станет проще за счет электронного взаимодействия налоговых и таможенных органов государств ЕАЭС. Пока же необходимо спрашивать заявление об уплате НДС от покупателей. При его отсутствии применить нулевую ставку невозможно.

Ставка НДС при экспорте

Налоговая ставка при вывозе товаров из России составляет 0 % (подп. 1 п. 1 ст. 164 НК РФ). Иначе говоря, экспортеры не освобождены от налога на добавленную стоимость: являются его плательщиками, должны сдавать декларации, имеют право на вычет входящих сумм. Для того чтобы воспользоваться преференциями, следует подтвердить экспортные операции. Подтверждать их необходимо документами, предусмотренными статьей 165 НК РФ:

- оригиналом или копией внешнеторгового контракта,

- таможенной декларацией,

- копиями транспортных и товаросопроводительных справок.

Кроме того, нулевая ставка распространяется на таможенные режимы, перечисленные в п. 2 ст. 151 НК РФ:

- экспорт;

- таможенный склад для вывоза;

- свободную таможенную зону;

- реэкспорт;

- вывоз припасов.

С 2018 года нулевая ставка налога на добавленную стоимость при экспорте стала не обязанностью, а правом плательщиков. Они получили возможность официально не применять льготу при экспорте. Такой отказ возможен по всем экспортным сделкам в комплексе при условии подачи в налоговую службу заявления в срок не позднее 1-го числа квартала, с которого налогоплательщик планирует рассчитываться по НДС по обычной ставке.

Обратите внимание, что отказаться от нулевой ставки при экспорте в ЕАЭС вы не можете. Так как положения договора о ЕАЭС, а именно обоснования п. 3 данного протокола не предусматривают такой возможности для налогоплательщиков (п. 1 ст. 7 НК РФ ).

Общий срок отказа — не менее чем на год. Плательщикам это право необходимо, если они хотят принимать налог к вычету, выставленный по ставкам 20 % или 10 % теми поставщиками, которые, имея право на нулевую ставку, не хотят ее подтверждать, выделяя в результате в счетах-фактурах обычный налог. Ведь для применения этой льготы фирма должна собирать документы для ее подтверждения и предоставлять в ФНС.

В прошлые периоды налоговики обращали пристальное внимание на тех, кто регулярно «забывает» собрать нужные документы. Поэтому организации хитрили и проводили часть операций по обычной ставке 10 % или 20 % (18 % до 2021 г.), и хотя бы что-то оформляли под 0 %. Теперь прибегать к таким сложностям не нужно.

Налоговая база НДС при экспорте

Налоговая база по налогу на добавленную стоимость при реализации товаров на экспорт определяется как стоимость товаров по условиям заключенных договоров (п. 1 ст. 154 НК РФ ).

Обратите внимание, что налоговую базу по НДС следует определять исключительно в российских рублях. Если же договор заключен в иностранной валюте, то произведите пересчет по официальному курсу рубля по данным Центробанка России на дату отгрузки товара.

А вот момент определения налоговой базы по НДС по экспортной операции напрямую зависит от того, когда вы собрали пакет документов. Отметим, что при экспорте товаров в ЕАЭС определение налоговой базы проводится в следующем порядке:

- Если документы и подтверждения подготовлены в течение 180 дней с момента определения товара под таможенную процедуру экспорта, то налоговую базу определите последним днем отчетного квартала, в котором были собраны документы, и включите сведения в декларацию.

- Если же документы и подтверждения были собраны после 180 дней, то налоговую базу определите на момент отгрузки.

При экспорте товаров ЕАЭС учитывайте, что момент определения нал. базы зависит от времени подтверждения нулевой ставки. Вместе с тем 180-дневный срок следует определять с момента осуществления отгрузки. А вот НДС по ставке 0 % с аванса начислять и уплачивать не требуется, по общим правилам.

Вычет, возврат или возмещение НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

- вычет относится к вычислению суммы налога (ст. 171), определяется самим предприятием при подаче декларации;

- возмещение — общее понятие для зачета и возврата (ст. 176), вопрос о нем решает ФНС на основании поданных документов: деклараций и заявлений.

Уплата налогов вполне может привести к ситуации, если из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Налоговая проверяет сведения в отчетных декларациях в течение трех месяцев (ст. 88). Она может запросить дополнительные документы, например копии счетов-фактур, книгу продаж или уточняющие декларации.

- Затем она же в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Подтверждение 0-ой ставки НДС при экспорте

При экспорте в Белоруссию, Казахстан, Армению нулевой НДС подтверждается:

- Договором, согласно которому покупатель из страны ЕАЭС импортирует продукцию.

- Заявлением о ввозе товаров и уплате косвенных налогов от покупателя.

- Транспортными или товаросопроводительными документами (рекомендована товарно-транспортная накладная ТТН).

При экспорте в другие государства нулевой НДС подтверждается:

- Договором или другими документами по сделке, если договора нет (например, офертой и акцептом).

- Копией таможенной декларации или электронным реестром; по каждому виду операций предоставляется отдельный реестр.

- Копиями транспортных или товаросопроводительных документов с отметками таможни или их электронным реестром.

Остальные документы (банковские выписки, счета-фактуры) не нужно прикладывать к декларации, но стоит хранить на случай, если налоговая их потребует подтвердить информацию, указанную в декларации.

Обратите внимание, если налогоплательщик не предоставил документы на подтверждение нулевой ставки налога, то необходимо начислить НДС по общим основаниям и все расчеты раскрыть в декларации. Например, по ставке 10 % или 20 %.

Нулевая ставка НДС и вычеты при экспорте товаров в 2018 году

Применение нулевой ставки НДС находится под пристальным вниманием налоговых органов. Поэтому налогоплательщики должны быть уверены, что исчислили этот налог правильно. Мы ответим на самые распространенные вопросы, касающиеся ставки НДС 0% и вычетов при экспорте товаров.

Каковы особенности применения нулевой ставки НДС при экспорте товаров?

Если по истечении 180 календарных дней собрать пакет документов не удалось, реализация товаров облагается НДС по ставкам 10% или 18% (п. п. 2, 3 ст. 164, абз. 2 п. 9 ст. 165 НК РФ). Причем налог необходимо рассчитать за тот квартал, в котором состоялась отгрузка товаров на экспорт (п.9 ст.167 НК РФ).

Для этого налогоплательщику необходимо составить новый счет-фактуру в одном экземпляре, исчислив по отгруженным товарам НДС по ставке 10% или 18% и зарегистрировать его в дополнительном листе книги продаж того квартала, в котором произошла отгрузка экспортных товаров (п. 22(1) Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Кроме того, необходимо представить уточненную декларацию по НДС, отразив операции с неподтвержденной нулевой ставкой в Разделе 6 декларации, предварительно уплатив недоимку и соответствующие пени (ст. 81, абз. 2 п. 9 ст. 167 НК РФ).

Если налогоплательщик не собирается подтверждать ставку 0% в будущем, то на основании п.п.1 п.1 ст.264 НК РФ НДС, исчисленный по ставке 18% или 10% можно учесть в составе прочих расходов, уменьшающих налогооблагаемую прибыль. Датой признания таких расходов является 181-й день с даты помещения товаров под таможенную процедуру экспорта (Письмо Минфина России от 27.07.2015 N 03-03-06/1/42961, Постановление Президиума ВАС РФ от 09.04.2013 N 15047/12, Письмо ФНС РФ от 24.12.2013 N СА-4-7/23263).

Обратите внимание, при расчетах в иностранной валюте налоговая база по НДС при экспорте товаров в любом случае определяется по курсу ЦБ РФ, действующему на дату отгрузки товаров (п.3 ст.153 НК РФ), даже если от покупателя была получена предоплата. Поэтому при получении аванса в счет экспортной поставки, налоговые базы по НДС и налогу на прибыль будут различны.

Также отметим, что при применении нулевой ставки НДС в некоторых случаях вычет НДС, относящегося к таким операциям, производится в особом порядке.

Чем отличается НДС при экспорте товаров в Белоруссию и другие страны ЕАЭС от НДС при экспорте товаров в «страны дальнего зарубежья»?

При экспорте (вывозе) товаров в страны ЕАЭС (Белоруссию, Казахстан, Киргизию и Армению) также применяется нулевая ставка НДС. Но порядок подтверждения нулевой ставки установлен Приложением N 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014) (далее Протокол). Перечень документов, подтверждающих нулевую ставку НДС, приведен в п.4 Протокола (это договор, транспортные и товаросопроводительные документы и др.).

В отличие от «обычного» экспорта для подтверждения нулевой ставки НДС вместо таможенной декларации необходимо представить заявление о ввозе товаров и уплате косвенных налогов, составленное по форме, предусмотренной отдельным международным межведомственным договором. Такое заявление с отметкой своего налогового органа российскому продавцу должен передать иностранный покупатель.

Обязательно ли применять нулевую ставку НДС?

До 2018 года применение нулевой ставки НДС было обязательно. Ведь ставка налога — это не льгота, и нормы НК РФ не предусматривают выбор ставки налогообложения (Определении ВС РФ от 20.02.2015 г. N 302-КГ14-8990 (См. Письмо ФНС России от 17.07.2015 N СА-4-7/12693@).

Но с 1 января 2018 г. налогоплательщики получили возможность отказаться от применения нулевой ставки НДС, правда лишь в некоторых случаях и при определенных условиях. Отказаться от ставки 0% можно только при экспорте товаров, а также по работам и услугам, связанным с экспортом и указанным в пп. 2.1 — 2.5, 2.7 и 2.8 п.1 ст. 164 НК РФ, например, по международным перевозкам экспортируемых товаров (п.7 ст.164 НК РФ). Но все не так просто.

Например, если налогоплательщик отказался от применения нулевой ставки НДС в соответствии с п.7 ст.164 НК РФ, он автоматически отказался от нулевой ставки и при экспорте товаров и при международной перевозке экспортируемых товаров, но он обязан применять нулевую ставку НДС, если будет оказывать услуги перевозки импортируемых товаров, поскольку отказ от ставки 0% по таким услугам не предусмотрен.

Также обратите внимание, что нельзя отказаться от применения нулевой ставки НДС при экспорте товаров в Белоруссию, Казахстан, Армению и Киргизию, т.к. при экспорте товаров в страны ЕАЭС действует международное соглашение (ст.7 НК РФ), устанавливающее обязательное применение нулевой ставки НДС при экспорте товаров в страны ЕАЭС (п.1 ст.72 Договора о Евразийском экономическом союзе и п. 3 Протокола).

Поэтому, если налогоплательщик отказался от применения нулевой ставки НДС при экспорте товаров, экспорт товаров в страны ЕАЭС все равно должен облагаться по нулевой ставке.

Как отказаться от применения ставки 0%?

Чтобы не применять нулевую ставку НДС необходимо представить соответствующее заявление в налоговую инспекцию, причем сделать это нужно заранее — не позднее 1-го числа квартала с которого налогоплательщик хочет отказаться (п.7 ст.164 НК РФ). Т.е. если у налогоплательщика «случайно» возникла разовая экспортная операция, а он заранее не отказался от применения нулевой ставки НДС, ему придется применять ставку 0 %.

Отказаться от применения нулевой ставки можно не менее чем на 12 месяцев.

Какие последствия ждут продавца и покупателя, если вместо нулевой ставки НДС продавец сразу предъявит налог по ставке 18%?

Самые существенные налоговые риски у российских покупателей услуг и работ, облагаемых по нулевой ставке НДС. Т.е. если, например, по услугам международной перевозки товаров (в т.ч. по транспортно-экспедиционным услугам) заказчик получит счет-фактуру со ставкой НДС 18%, и примет к вычету эту сумму налога, налоговый орган откажет в вычете НДС. Причем судебная практика в таких ситуациях не на стороне налогоплательщиков (Определение ВС РФ от 03.09.2014 N 307-ЭС14-314, Постановление Арбитражного суда Восточно-Сибирского округа от 14.11.2014 по делу N А33-3050/2013; Определение Верховного Суда РФ от 20.02.2015 N 302-КГ14-8990). Кроме того, неправомерно предъявленный НДС покупатель не может учесть в расходах, уменьшающих налогооблагаемую прибыль (п.2 ст.170, п.19 ст.270 НК РФ).

У экспортеров-продавцов есть риск, что покупатель взыщет с него незаконно предъявленные 18% НДС как неосновательное обогащение (См. Постановление Президиума ВАС РФ от 17.04.2012 N 16627/11 по делу N А40-127287/10-89-913, Постановления ФАС ВСО от 22.03.2012 по делу N А19-10351/2011, от 20.12.2010 по делу N А33-437/2010, ФАС МО от 08.02.2012 по делу N А40-8404/07-37-86, от 25.01.2012 по делу N А40-7806/11-22-60).

Кроме того, если на экспорт отгружались сырьевые товары или налогоплательщик неправомерно предъявил 18% НДС по работам или услугам, облагаемым по ставке 0%, есть риск «доначисления входного НДС». Т.е. налоговые органы уберут вычеты, произведенные до определения налоговой базы и (или) на дату отгрузки товаров (работ, услуг) восстановят суммы НДС, ранее принятые к вычету по таким операциям. Это связано с тем, что при применении нулевой ставки НДС по вышеперечисленным операциям действует особый порядок вычетов (п.3 ст.172 и п.10 ст.165 НК РФ).

Как принимать к вычету НДС при экспорте товаров?

Ответ на данный вопрос зависит от того какой товар отгружается на экспорт, а также когда товары (работы, услуги), задействованные в экспортных операциях были приняты к учету.

С 1 июля 2016 года налоговый вычет по НДС при экспорте товаров, не относящихся к сырьевым, производится в обычном порядке после отражения приобретений в учете (п.3 ст.172 и п.10 ст.165 НК РФ).

Если же на экспорт отгружаются товары, относящиеся к сырьевым или в экспортных операциях задействованы «старые» приобретения (т.е. товары, работы, услуги, принятые к учету до 01.07.2016), то входной НДС по ним подлежит вычету в особом порядке. Такие вычеты производятся на момент определения налоговой базы по НДС, т.е. в квартале, в котором подтверждена нулевая ставка НДС. А если в течение 180 дней собрать пакет документов, подтверждающих нулевую ставку НДС не удастся, то вычеты НДС будут произведены на дату отгрузки товаров (в уточненной декларации).

Соответственно вычеты НДС, относящиеся к экспорту сырьевых товаров или по «старым» приобретениям отражаются в книге покупок только при определении налоговой базы по экспорту, а в декларации по НДС суммы таких вычетов отражаются в «экспортных» разделах: в Разделе 4 (если ставка 0% подтверждена) или в Разделе 6 (если в течение 180 дней собрать пакет документов не удалось).

Нужно ли восстанавливать НДС при экспортной отгрузке товаров?

Если на экспорт отгружаются несырьевые товары, принятые к учету с 01.07.2016 г. и позднее, то восстанавливать НДС или каким-либо образом вести раздельный учет входного НДС не нужно. Минфин РФ также разъясняет, что суммы входного НДС по «новым» товарам (работам, услугам), принятым к вычету на момент их приобретения, восстановлению в налоговом периоде, на который приходится момент определения налоговой базы по экспортируемым несырьевым товарам, не подлежат (Письмо Минфина России от 12.12.2016 N 03-07-08/73930).

При экспорте сырьевых товаров или по «старым» приобретениям, относящимся к экспорту несырьевых товаров, как уже говорилось, налогоплательщик обязан вести раздельный учет входного НДС, т.е. такие вычеты производятся только на момент определения налоговой базы по НДС. Поэтому в случае, когда налогоплательщик не предполагал использовать такие товары в экспортных операциях и принял к вычету НДС, НДС, ранее принятый к вычету, придется восстановить при отгрузке товаров на экспорт. Принять его к вычету можно будет только при определении налоговой базы (п.3 ст.172 НК РФ).

Пример:

В 1-м квартале 2018 года налогоплательщик отгрузил на экспорт несырьевые товары. Причем часть отгруженных товаров была приобретена им еще в мае 2016 года, а часть в 2017 году. НДС по ним был принят к вычету. В этом случае при отгрузке товаров на экспорт в 1-м квартале 2018 налогоплательщик должен восстановить НДС по части экспортированных товаров, которые были приняты им к учету в мае 2016 года. А по экспортированным товарам, которые были приобретены в 2017 году восстанавливать НДС ненужно. Если, например, продавец соберет пакет документов во 2-м квартале 2018 года, налог, восстановленный в 1-м квартале, продавец заявит к вычету, отразив его сумму в Разделе 4 декларации по НДС.

Нужно ли восстановление НДС по экспортной отгрузке товаров в Белоруссию или Казахстан?

При экспорте товаров в страны ЕАЭС вычеты производятся в порядке, установленном нормами НК РФ (п. 5 Протокола). Поэтому обязанность по ведению раздельного учета входного НДС и соответственно по восстановлению НДС возникает в тех же случаях, что и при экспорте товаров в страны «дальнего зарубежья», т.е. при экспорте сырьевых товаров или по товарам (работам, услугам), относящимся к экспортным операциям, если эти приобретения были отражены в учете до 01.07.2016 г.

Какие товары относятся к сырьевым?

В целях главы 21 «НДС» НК РФ к сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них (п.10 ст.165 НК РФ). Коды видов таких сырьевых товаров, в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (далее — ТН ВЭД ЕАЭС) определяются Правительством Российской Федерации. Но до сих пор данный Перечень не утвержден.

Если налогоплательщики не готовы к спорам с налоговыми органами, им следует самостоятельно сориентироваться с определением кодов сырьевых товаров. Так, наименования разделов V , VI , I X , XIV , XV и группы 44 ТН ВЭД ЕАЭС, утвержденной Решением Совета Евразийской экономической комиссии от 16.07.2012 N 54 полностью повторяют формулировки наименований товаров, указанных в п.10 ст.165 НК РФ и относимых к сырьевым. Поэтому, если коды ТН ВЭД ЕАЭС товаров, реализуемых налогоплательщиком на экспорт, названы в вышеуказанных разделах ТН ВЭД ЕАЭС и группе 44 ТН ВЭД ЕАЭС, то товары следует считать сырьевыми. Соответственно при экспорте таких товаров следует принимать к вычету НДС в особом порядке, предусмотренном п.3 ст.172 НК РФ.

Какие новшества по НДС ожидают экспортеров с июля 2016 года

Законодатели существенно упростили порядок вычета «входного» НДС при экспорте. В третьем квартале этого года и далее правила вычета при зарубежных поставках не будут отличаться от правил вычета по внутрироссийским операциям. Соответствующие поправки утверждены Федеральным законом от 30.05.16 № 150-ФЗ (вступает в силу 1 июля 2016 года). Данный документ также ввел дополнительные обязанности для экспортеров, поставляющих товары в страны Евразийского экономического союза. Обо всех новшествах мы подробно расскажем в этой статье.

Новый порядок вычета «входного» НДС при экспорте

Благодаря комментируемому закону в правилах вычета «входного» НДС по экспортным операциям появились весьма значимые новшества. Чтобы понять суть поправок, рассмотрим, как менялся алгоритм учета «экспортного» налога на добавленную стоимость за последние несколько лет.

Учет «экспортного» НДС до 1 января 2015 года

В 2014 году и ранее для экспортеров действовали следующие правила. Если при покупке или создании товара предполагалось, что он будет использован для облагаемых НДС операций, компания или ИП принимали «входной» налог к вычету. Но потом, в момент отгрузки на экспорт, вычет подлежал восстановлению. Это прямо следовало из подпункта 5 пункта 3 статьи 170 НК РФ.

Далее требовалось собрать пакет документов по экспортной поставке и предоставить его в налоговую инспекцию. Сделать это нужно было не позднее 180 дней с момента помещения товара под таможенный режим экспорта. Данные документы служили основанием для подтверждения права на нулевую ставку НДС и для вычета «входного» налога по экспортной сделке (ст. 165 НК РФ).

Затем, в последнее число квартала, в котором собраны вышеуказанные бумаги, экспортер формировал облагаемую базу и начислял НДС по нулевой ставке (п. 9 ст. 167 НК РФ). Именно в этот момент он получал право на повторный вычет «входного» налога, который прежде был восстановлен при экспортной отгрузке (п. 3 ст. 172 НК РФ).

Учет «экспортного» НДС в период с 1 января 2015 года по 30 июня 2016 года

С начала 2015 года приведенный выше алгоритм остался прежним за исключением одного нюанса. Утратил силу подпункт 5 пункта 3 статьи 170 НК РФ, который предписывал восстанавливать вычет «входного» НДС в момент экспортной отгрузки. Данная поправка вызвала много споров, ведь формально она давала возможность принять вычет по одному и тому же экспортному товару дважды. Первый раз — в момент приобретения или создания, второй раз — на последнее число квартала, в котором собран пакет документов по экспортной сделке.

Правда, Минфин России разъяснил, что хотя подпункт 5 пункта 3 статьи 170 НК РФ отменен, но обязанность по восстановлению сохранилась (письмо от 13.02.15 № 03-07-08/6693). При такой трактовке все выглядело логично: сначала экспортер принимает вычет в момент покупки или создания товара, потом восстанавливает вычет в момент экспортной отгрузки, и затем снова принимает вычет в последний день квартала, в котором собран пакет документов. Но тогда получалось, что поправки не повлекли никаких изменений, и смысл их попросту терялся.

Учет «экспортного» НДС с 1 июля 2016 года

Комментируемый закон внес существенные корректировки в приведенный выше алгоритм, и теперь он выглядит следующим образом. Как и раньше, при приобретении или изготовлении товара компания или ИП принимает «входной» НДС к вычету. Затем собирает пакет документов по экспортной сделке и предоставляет его в налоговую инспекцию. Но данные документы больше не служат основанием для повторного вычета. Единственное, что они подтверждают — это право на нулевую ставку. Соответствующие изменения внесены в статью 165 НК РФ.

В последний день квартала, в котором собраны все бумаги, экспортер по-прежнему должен сформировать облагаемую базу по НДС и начислить налог по ставке 0 процентов. Но права на повторный вычет он при этом не получает (новая редакция п. 3 ст. 172 НК РФ).

Таким образом, отныне вычет принимается только один раз — при приобретении или создании товара. Все упоминания о повторном вычете, равно как и о восстановлении налога, из Кодекса исчезли. Следовательно, с июля 2016 года вычет «экспортного» НДС ничем не будет отличаться от вычета по операциям внутри страны. По этой причине налогоплательщики, совершающие как экспортные, так и внутрироссийские операции, больше не должны вести раздельный учет налога. Это подвтердила Анна Лозовая, ведущий советник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России.

Добавим, что эти новшества не распространяются на тех, кто поставляет заграницу сырьевые товары. К ним относится древесина, жемчуг, драгоценные камни и некоторые другие виды продукции (полный перечень приведен в новой редакции п. 10 ст. 165 НК РФ).

Новые сведения в счете-фактуре

С июля 2016 года у экспортеров, поставляющих товары на территории стран-участников Евразийского экономического союза (то есть в Беларусь, Казахстан, Киргизию и Армению), появится новая обязанность. Им придется указывать в счете-фактуре код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (утв. решением совета ЕЭК от 16.07.12 № 54). Об этом говорится во вновь созданном подпункте 15 пункта 5 статьи 169 НК РФ.

Отметим, что на сегодняшний день в действующей форме счета-фактуры (утв. постановлением Правительства РФ от 26.12.11 № 1137) нет графы, предназначенной для указанного товарного кода. Поэтому, чтобы не стать нарушителями, экспортерам придется проставлять такие сведения в качестве дополнительной информации. Разместить ее можно после подписей руководителя и главбуха, такой вариант предлагают в Минфине России (письмо от 26.02.16 № 03-07-09/10933; «Дополнительную информацию в счете-фактуре можно указывать после подписей руководителя и главбуха»).

Новые обязанности по выставлению счета-фактуры и ведению книги продаж

До вступления в силу комментируемых поправок действовало правило: при любых операциях, освобожденных от НДС на основании статьи 149 НК РФ, не требовалось выставлять счет-фактуру и делать записи в книге продаж. С июля 2016 года в данном правиле появится исключение. Оформить счет-фактуру и сделать запись в книге продаж придется экспортерам, которые отгружают освобожденную от НДС продукцию на территорию стран-участников Евразийского экономического союза (Беларусь, Казахстан, Киргизия и Армения). Для всех прочих поставщиков исключений по-прежнему нет.

Экспортный НДС для чайников

Вывоз продукции за пределы РФ представляет выгодную операцию для плательщиков сборов. Законом предусмотрен особый порядок внесения НДС при экспорте. Согласно инструкции для чайников, ставка сборов по отгруженным на экспорт продуктам, составляет 0%, а взнос, уплаченный при приобретении изделий на вывоз, вычитается.

Из-за требований по возврату уплаченного взноса на территории страны, фискальные органы особенно тщательно следят за работой предприятий, которые применяют операции экспорта. Если заявление на возмещение взноса не обосновано либо право на

использование льготы не подтвердилось, есть вероятность больших доначислений и штрафов со стороны ФНС.

НДС при экспорте товаров

Экспортный НДС имеет некоторые особенности уплаты, которые указаны в НК РФ. Список документации, которую нужно представить в фискальные органы, есть в договоре о ЕАЭС, а также есть соответствующие положения в Налоговом Кодексе. Документы

подтверждения по НДС могут предоставляться дистанционно с использованием электронных средств.

При ведении налогового учета операции вывоза продукции закрепляются отдельно от прочих, для них применимы специальные регистры. При декларировании в документе заполняются разделы 4,5,6 – при подтверждении льготного процента оформляется 4 лист, в иной ситуации – 6 лист.

Если вывоз осуществляется в государства-члены ТС, учет добавленной цены производится в особом порядке. Есть вероятность, что в дальнейшем обложение налогами будет более простым, и будет налажено электронное взаимодействие фискальных органов стран Евразийского союза. В настоящее время принимаются заявления о выплате от потребителей. Если этого документа нет, применение льготы невозможно.

Ставка при вывозе равна нулю процентов. При этом экспортеры не освобождаются от выплат, они обязаны сдавать декларации. Чтобы использовать преференции, обязательно предоставление подтверждение выполненных операций.

Какие документы требуются:

- Контракт на внешнюю торговлю.

- ТД.

- Копии справок о сопровождении товара, транспортных документов.

Ставка распространена на некоторые таможенные режимы – к ним относят вывоз, склад, СТЗ, реэкспорт, экспорт припасов. Плательщики в ряде случаев имеют право не применять льготу, при этом требуется подать заявление в фискальные органы не позднее первого числа ¼ года, с которого плательщик будет вносить сбор по обычной ставке.

База для налогообложения при реализации продукции на экспорт устанавливается как цена товаров. База рассчитывается в рублях. В случае если договор заключен в другой валюте, необходимо рассчитать сумму по курсу ЦБ. Момент установления базы налогообложения зависит от того, когда была собрана документация.

Вычет, возврат или возмещение НДС при экспорте

Понятия вычета и возмещения являются разными, не следует их путать. Вычет имеет отношение к вычислению размера сбора, и устанавливается предприятием в процессе подачи декларации в фискальные органы. Возмещение является более обобщенным понятием для вычета и возврата – вопрос о возмещении решается налоговой службой после анализа поданных документов.

Внесение налоговых платежей может привести к ситуации, что из-за вычетов размер сбора стал отрицательным. В таком случае для возмещения платежа компания подает декларацию и заявление о зачете или возврате сбора. Зачет по декларированию означает, что сумма переходит на штрафы и недоимки, платежи в дальнейшем. Если оформляется возврат – сумма переводится на счет в банке.

Чтобы подтвердить нулевую ставку НДС при экспорте, нужно представить документы. Для возмещения ставки НДС при экспорте нужны контракты с зарубежным поставщиком, ТД, посреднический договор.

Подтверждение 0-ой ставки НДС при экспорте

Перечень бумаг для подтверждения нулевой ставки НДС при экспорте товаров может изменяться исходя из направлений экспортируемой, или вывозимой продукции. Так, НДС при экспорте товаров может различаться, если вывоз производится в страны ЕАЭС либо прочие государства за пределами Евразийского союза.

При ввозе в ЕАЭС необходимы для подтверждения товарные бумаги на груз, подтверждение внесения косвенного сбора, контракт между продавцом России и потребителем из другого государства.

Если товары экспортируются в государства, не входящие в ЕАЭС, потребуется наибольшее число бумаг. Для подтверждения использования ставки в 0% нужны копии контракта по внешней торговли либо оферта, договор по указанию услуг посредника (если

вывоз производился через третье лицо), ТД, грузовые накладные и т.д.

Все бумаги должны иметь пометки ТО, которые свидетельствуют о том, что товар был по факту вывезен за пределы РФ. В случае тщательного анализа фискальная служба может потребовать предоставление выписок из банка, счетов-фактур по сделке.

Подтвердить правомерность использования ставки можно в течение полугода после того, как груз покинет территорию России. После подтверждения права на льготу, ФНС проверяет все данные.

Отсутствие требуемых бумаг или задержка их представления налоговым органам может обернуться для нарушителя санкциями. Так, начисляется налог до 20% (10% – если товары включены в перечень льготных), база будет установлена по факту пересечения товара, со времени отгрузки могут переводиться пени.

Особенности применения нулевой ставки НДС при экспорте товаров

При реализации продукции, которая была вывезена по экспортной операции, обложение проводится по ставке 0%, то есть экспорт осуществляется без оплаты НДС. Ставка применяется, если представлены соответствующие документы, которые были собраны и переданы в ФНС в течение 180 суток.

Специфика процедуры экспорта:

- При выгрузке продукции продавец выписывает счет-фактуру со ставкой 0%. Она должна быть зарегистрирована в книге продаж квартала, когда продавец собрал документы.

- В случае сбора бумаг за 6 месяцев, счет-фактура регистрируется в книге продаж и отражается в декларации, когда собраны документы.

Обязательно ли применять нулевую ставку НДС

Применение льгот для плательщика является добровольным, однако, использование ставки НДС при экспорте товаров – обязательное требование. Плательщик не может быть освобожден от выплат взносов по экспорту товара из России.

Также плательщику НДС при экспорте товаров необходимо разделять учет по операциям. Входящий сбор учитывается в отдельном порядке. Туда входят данные по расходам на покупку сырья, материалов и т.д. Сумма налога по купленным ресурсам для обеспечения экспорта может быть возмещена из бюджета, поэтому для избегания выплат нужно вести отчетность.

В некоторых случаях ФНС может отказать в возмещении налога. Это может быть связано с наличием ошибок в процессе учета операций экспорта, а также, если сделки были совершены взаимосвязанными организациями, постановка товаров на учет не является обоснованной.

Чем отличается НДС при экспорте товаров в Беларусь и другие страны ЕАЭС от НДС при экспорте товаров в страны дальнего зарубежья

Ставка НДС по экспортным операциям при перемещении за границу РФ равна нулю. Чтобы подтвердить нулевой процент ставки при вывозе продукции, нужно составить заявление. Документ по экспортируемым товарам составляется по форме.

Это заявление передается от иностранного потребителя продавцу из России. До 2018 года использование нулевой ставки было обязательно, так как она была не льготной, и, по нормам НК, не предусмотрен выбор ставки.

Однако с начала прошлого года были внесены поправки в учете НДС при экспорте. Плательщики могут отказаться от использования ставки, но только в определенных ситуациях.

Какие последствия ждут продавца и покупателя, если вместо нулевой ставки НДС продавец сразу предъявит налог по ставке 18

Наиболее высок налоговый риск у потребителей РФ работ и продукции, которая облагается по нулевой ставке НДС. К примеру, если по транспортным услугам заказчик получает счет-фактуру со ставкой 20% и принимает к вычету размер взноса, фискальный орган откажет в вычете.

По итогам многих судов, правда не на стороне плательщиков взносов. Помимо этого, неравномерно представленный взнос покупатель не может учитывать в расходах, которые снижают налогооблагаемую прибыль.

Есть вероятность, что с продавцов товара на экспорт покупатель будет взыскивать предъявленный налог как обогащение без оснований. Если при экспорте отгружалось сырье, и плательщик некорректно предъявил сбор в 20% по товарам, облагаемым нулевой

ставкой, возможно начисление входного НДС при экспорте.

Как не платить НДС при экспорте

Платить или не платить НДС при экспорте, каждый решает сам. Закон дает возможность выбирать: ставка 0%, но с условием подтверждения экспорта, или ставка 20%. Рассказываем, как экспортировать по нулевой ставке и в каких случаях лучше заплатить 20%.

Еще статьи об НДС:

Когда применяется ставка 0%

О ставке 0% при экспорте — в 164-й статье Налогового кодекса

Нулевая ставка НДС действует для всех, кто продает любые товары за границу. Чтобы пользоваться ставкой 0%, требуется подтвердить, что товары действительно пошли на экспорт. Для этого нужно:

- сделать копию договора с покупателем из другой страны;

- сделать копию товаросопроводительных документов, например товарной накладной. Это необязательно, но лучше сделать;

- заполнить таможенную декларацию.

Эти документы готовят в течение 180 дней с момента, когда таможня разрешила вывозить товар. Документы отправляют в налоговую в основном в электронном виде. Можно и в бумажном, но сейчас это делают редко.

Подтверждать нулевую ставку нужно каждый раз, когда экспортер вывозит товар , и неважно, раз в год или раз в месяц.

По опыту, сложности возникают с таможенной декларацией, поэтому разберем отдельно, как ее заполнить.

Как заполнить таможенную декларацию

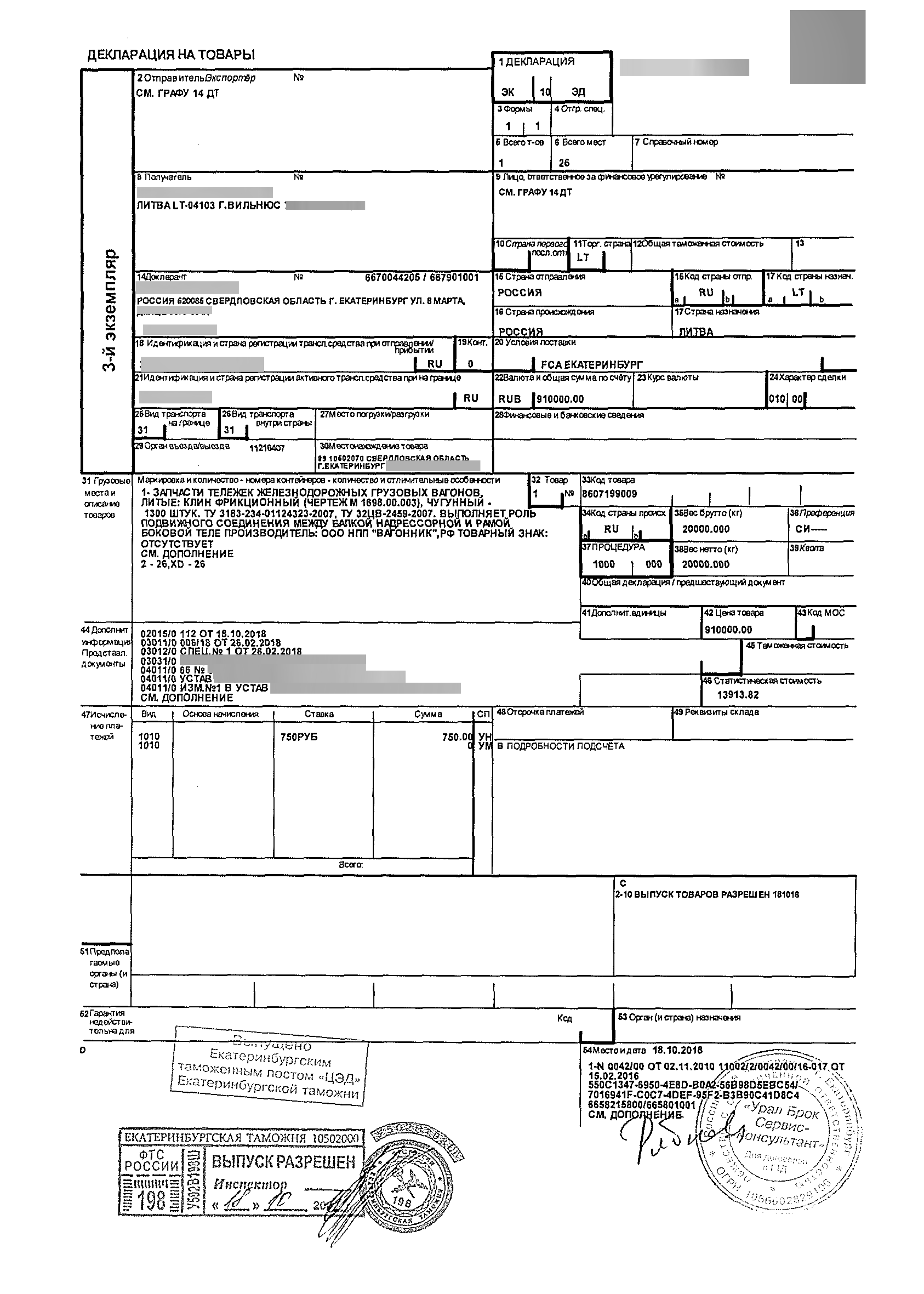

Для таможенной декларации на экспорт используют бланк декларации на товары. Так выглядит заполненная декларация с отметками таможни:

В таможенной декларации 54 пункта. Чтобы объяснить, как заполнить каждый, нам потребовалось четыре листа, поэтому мы сделали отдельный документ. Сохраните его у себя и поделитесь с другими.

Декларацию отправляют на таможню в электронном виде. Инспектор проверит ее и поставит отметку о выпуске товара из страны. После этого декларацию нужно скачать и подписать. Вместе с договором эта декларация и станет обоснованием нулевой ставки НДС.

По опыту, налоговая внимательно изучает документы на нулевые ставки. Отказать могут из-за любой мелочи: ошиблись в декларации; покупатель оплатил товар частично; деньги поступили не на тот счет, что указан в договоре. Еще налоговая может запросить дополнительные документы. Если их не предоставить, тоже могут отказать.

В этом случае есть два пути: заплатить НДС в размере 20% или исправить все замечания налоговой и подать документы повторно.

Если не хочется возиться с декларацией, заполнить ее может таможенный брокер. Обычно за это берут 13 000 рублей.

Для Таможенного союза декларация не нужна

Ставка 0% действует и при экспорте в страны Таможенного союза: Армению, Белоруссию, Казахстан и Киргизию.

Условия такие же: нужно предоставить в налоговую копии документов, но в этот раз декларация уже не потребуется . Нужны:

- договор с покупателем;

- транспортные или товаросопроводительные документы. Например, товарная накладная;

- заявление о ввозе товаров и уплате косвенных налогов. Это заявление готовит покупатель в своей стране, ставит отметку в налоговой и передает поставщику в Россию.

К этим документами прикладывают обычную декларацию об НДС за квартал. И всё это предоставляют в налоговую за 180 дней.

Отказаться от нулевой ставки НДС

Иногда выгоднее заплатить НДС 20%, чем собирать документы для налоговой. Как писали выше, налоговая тщательно изучает документы и может отказать за любую неточность. По опыту, иногда налоговые инспекторы отказывают неправомерно, это выясняется в суде.

Поэтому небольшие компании, которые не занимаются экспортом постоянно, предпочитают заплатить налог, чем возиться с налоговой. Отказаться от нулевой ставки можно при экспорте в любую страну, кроме стран Таможенного союза. При экспорте в эти страны ставка 0% обязательна.

Чтобы отказаться от нулевой ставки, в налоговую подают заявление в свободной форме.

Подать заявление нужно не позднее первого числа квартала, в котором хотите отказаться от нулевой ставки. Если хотите экспортировать товар в мае, подать заявление нужно до 1 апреля.

Заявление действует год. Если решили отказаться от нулевой ставки, платить НДС 20% придется в течение года, и только потом можно вернуться на нулевую ставку.

Получить налоговый вычет

Даже если компания не платит НДС при экспорте, она все равно так или иначе этот налог платит — например, когда закупает товар у поставщика. Поэтому компания может получить налоговый вычет.

Николай договорился о поставке в Германию пуховых платков. Он купил платки на заводе в Иваново, а потом продал в Германию. Когда Иван покупал платки на заводе, он заплатил НДС. Этот НДС Иван может вернуть.

Чтобы получить вычет, нужно подать в налоговую:

Сначала налоговая рассмотрит документы на нулевую ставку. Если не возникнет вопросов, налоговая оформит вычет.

Изменения в НДС при экспорте с 1 июля 2021 года: учет экспорта товаров, работ и услуг, изменение перечня сырьевых товаров, правило 5%

Налог на добавленную стоимость – это налог с оборота. Это означает, что для корректного его расчета следует учитывать не только выручку, которую юридическое лицо получает себе на расчетный счет, но также и затраты, сумма налога с которых уменьшает общую величину НДС, которую должен будет заплатить в бюджет налогоплательщик.

Действовавшие до 01 июля 2021 года правила

Вышеуказанное касается как товаров, так и работ и услуг.

Если же осуществляются экспортные операции, то здесь действует правило «нулевой ставки». Это означает, что на поставляемые за границу блага экспортер НДС не начисляет, а иностранный покупатель его не оплачивает (товар продается без НДС). Вместе с тем экспортер в рамках своей хозяйственной деятельности внутри России несет расходы. Это создает ситуацию, при которой начисляемый НДС у налогоплательщика по экспортным операциям отсутствует (по-иному – принимается по ставке 0), а вот предъявляемый налог может быть весьма существенным. В итоге, если доля экспортных операций у налогоплательщика значительна, то у него постоянно будет образовываться отрицательный НДС к уплате в бюджет. То есть у государства перед ним будет возникать постоянная задолженность, которая и будет взыскиваться налогоплательщиком из бюджета.

Такая ситуация касается как экспорта товаров, так и работ и услуг. Однако с 01 июля 2021 года в Налоговый кодекс РФ были внесены изменения, которые изменили правила учета и начисления НДС по экспортным операциям.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Вычет «входного» НДС при экспорте работ и услуг

Данное изменение, внесенное в статью 171 Налогового кодекса РФ, касается начисления НДС по оказываемым работам или предоставляемым услугам, местом реализации которых в соответствии со ст. 147 и 148 НК РФ является не Россия. На основании поправок НДС по таким операциям начисляется по ставке 0.

Для этого совсем необязательно, чтобы хозяйствующий субъект располагался на иностранной территории. Достаточно будет, если покупателем будет юридическое лицо, не имеющее регистрации на территории РФ.

Это создает выгодную ситуацию для всех российских экспортеров товаров, работ и услуг, которые по большей части представлены малыми и средними предприятиями. Начиная с третьего квартала 2021 года, они приобрели большую конкурентоспособность по сравнению со своими иностранными коллегами, ведь теперь они получают законное право требовать из казны возмещения в рамках образующихся отрицательных величин по НДС.

Уменьшение перечня сырьевых товаров с возможностью принимать НДС к вычету без подтверждения нулевой ставки

Экспортеры сырьевых товаров также начисляют НДС по ставке 0. Однако 27.07.2018 в Государственную думу поступил законопроект №519781-7, содержащий поправки в главу 21 Налогового кодекса РФ.

В нем предлагалось отменить применение нулевой ставки для экспортеров некоторых (особо важных) видов сырья, а именно:

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72 .

- Санкт-Петербург: +7 (812) 245-61-57 .

- Регионы: 8 (800) 600-36-07 .

- минерального топлива;

- нефти сырой;

- продуктов нефтепереработки.

Принятие данного законопроекта означало бы, что продающие углеводороды экспортеры должны были стандартным образом исчислять и уплачивать НДС по экспортным продажам, как если бы они осуществлялись внутренним потребителем, и эти углеводороды физически не пересекали бы границу РФ.

Однако перечень экспортируемых сырьевых товаров, где НДС принимается к учету без подтверждения нулевой ставки (п. 10 ст. 165 Налогового кодекса РФ), сократился. В частности, из него были исключены следующие категории товаров:

- минеральное сырье;

- продукция отраслей химической промышленности;

- древесина и продукты ее переработки (в том числе древесный уголь);

- полудрагоценные и драгоценные камни, жемчуг;

- драгоценные металлы;

- металлы недрагоценных групп и изделия из них.

По всем остальным товарам сырьевой группы НДС к вычету по-прежнему принимается без подтверждения нулевой ставки.

Правило 5%

Под правилом 5% понимается порядок обложения НДС хозяйственных операций, при котором налогоплательщик должен вести раздельный учет операций, подлежащих обложению НДС и не подлежащих или же подлежащих обложению по разным ставкам, согласно ст. 170 НК РФ (ч. 2) от 05.08.2000 №117-ФЗ. Вести 2 типа учета весьма обременительно и здесь очень легко запутаться. Но с 01 июля 2021 года данное правило существенно скорректировалось и во многом упростилось. Рассмотрим ситуацию на примере.

Допустим, хозяйствующий субъект осуществляет транзакции как облагаемые НДС, так и необлагаемые. В данном случае субъект в соответствии с п. 4 ст. 170 НК РФ обязан вести раздельный учет по данным операциям. Но некоторые виды общехозяйственных расходов (например, коммерческие или управленческие) сложно разделить между двумя видами осуществляемых транзакций. Именно для таких расходов и существует «Правило 5%». Его суть в следующем: если фирма «укладывается» в лимит в 5% по общему объему не облагаемых НДС приобретений товаров, работ или услуг, то она имеет право предъявить к вычету вообще весь объем входного налога за отчетный период, включая и ту его часть, которая относится к вышеуказанным товарам, работам или услугам. Этот вывод содержится в письме ФНС РФ №ШС-6-3/827 от 13.11.2008.

Данная норма представляет собой послабление для бизнеса в плане проведения раздельного учета. По сути, это означает, что если операции со льготным режимом налогообложения НДС являются для компании эпизодическими, что выражается в малом уровне расходов по ним (1/20 от общего объема затрат), то усложнять себе задачу и вести раздельный учет операций не нужно. И это уже стало нормой закона.

Однако есть здесь и проблемные моменты:

- Будут присутствовать сложности с вычислением этих самых 5% общего объема затрат по необлагаемым (льготным) операциям, осуществляемым экспортером. Следует помнить, что лимит в 5% – это объем расходов, связанных с производством и реализацией товаров, работ или услуг, освобождаемых от уплаты НДС (в соответствии с письмами Минфина России: №03-07-11/223 от 14.09.2009 и №03-07-07/26 т 01.04.2009).

- Если все издержки направлены исключительно на льготные виды транзакций (не облагаемые НДС по ставке 18%), то здесь сумма входного налога должна включаться в цены товаров, работ и услуг, которые освобождены от обложения НДС.

Таким образом, в рамках сокращения бюджетных поступлений и при отсутствии предпосылок для их роста Правительство РФ предпринимает ряд фискальных мер – в частности, принят закон об увеличении ставки НДС в 2021 году до 20%. В этой связи любые поправки, облегчающие учет и опосредованно предоставляющие конкурентные преимущества отечественным субъектам малого и среднего предпринимательства, являются конструктивными и полезными для всей экономики в целом. Детализация алгоритма учета НДС в разных режимах (и при экспортных операциях в том числе) – это как раз такой случай.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

НДС при экспорте товаров-2019

Реализация товаров на экспорт облагается НДС по ставке 0%. Право на применение такой ставки необходимо документально подтвердить — в ИФНС надо представить, в частности, следующие документы (их копии) (пп. 1 п. 1 ст. 164, п. 1 ст. 165 НК РФ):

- контракт с иностранным покупателем;

- таможенную декларацию с отметками таможни;

- товаросопроводительные и транспортные документы с отметками таможни.

На сбор пакета подтверждающих документов отведено 180 календарных дней с даты помещения товаров под таможенную процедуру экспорта (п. 9 ст. 165 НК РФ). И до сбора документов или истечения 180 дней реализация экспортных товаров в декларации по НДС не отражается.

Счет-фактура при экспорте

Не позднее 5 календарных дней с даты отгрузки товаров на экспорт нужно выставить счет-фактуру в двух экземплярах (для себя и покупателя). В графах 7 и 8 счета-фактуры укажите нулевую ставку НДС и нулевую сумму налога соответственно.

В книге продаж такой счет-фактура регистрируется в квартале, в котором собраны все подтверждающие документы (п. 4 ст. 166, п. 9 ст. 167 НК РФ, п. 2 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

Если же в установленный срок необходимые документы вы не собрали, то выставьте счет-фактуру в одном экземпляре (для себя), указав в нем стандартную ставку НДС (10% или 20%) и соответствующую ей сумму налога. Зарегистрируйте этот счет-фактуру в дополнительном листе книги продаж за квартал, в котором товар был отгружен на экспорт.

Учет НДС при экспорте

Экспортируя товар, вы имеете право на вычет входного НДС по этому товару (п. 9 ст. 167, п. 3 ст. 172 НК РФ). При этом входной НДС в отношении товаров (не являющихся сырьевыми), оприходованных с 01.07.2016, принимается на учет в общем порядке. Соответственно, и вести раздельный учет НДС по экспорту в таком случае не нужно.

А вот если экспортируются сырьевые товары или принятые на учет до 01.07.2016 иные товары и помимо экспорта у вас есть операции, облагаемые НДС по другим ставкам или же вообще не облагаемые этим налогом, то вам необходимо вести раздельный учет НДС (Письмо ФНС России от 31.10.2014 № ГД-4-3/22600@ ). Порядок его ведения нужно прописать в учетной политике.Принять налог к вычету в этом случае можно на последнее число квартала, в котором собран полный пакет документов, подтверждающих применение нулевой ставки НДС.

Разработать учетную политику вам поможет наш конструктор.

Восстановление НДС при экспорте

Если по сырьевым товарам или принятым на учет до 01.07.2016 иным товарам, в дальнейшем реализованным на экспорт, ранее вы приняли входной НДС к вычету (например, изначально товары предназначались для перепродажи внутри страны), то этот НДС необходимо будет восстановить (Письмо Минфина России от 08.05.2015 № 03-07-11/26720 ). Сделать это нужно в том квартале, когда произошла экспортная отгрузка.

Суммы восстановленного НДС отражаются в строке 100 графы 5 Раздела 3 Декларации по НДС.

Подтвердив право на ставку 0%, вы сможете снова принять НДС к вычету.

Если же речь идет об экспорте несырьевых товаров, принятых на учет с 01.07.2016, восстанавливать НДС по ним не нужно.

Подробнее о восстановлении НДС при экспорте сырьевых и несырьевых товаров можно прочитать в нашем материале.

Заполнение декларации по НДС при экспорте

Экспортная реализация отражается в общей декларации по НДС (утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ ).

Под экспортные операции отведены разделы 4-6: в разделе 4 отражается подтвержденный экспорт, в разделе 6 – неподтвержденный, а раздел 5 предназначен для расчета вычетов по экспортным операциям. При этом если экспортируются несырьевые товары, принимаемый к вычету НДС по ним отражается в разделе 3 декларации (Письмо ФНС от 06.07.2017 № СД-4-3/13093@).

Если документы, подтверждающие нулевую ставку НДС, вы собрали в срок, то заполните раздел 4 Декларации за тот квартал, когда эти документы собраны. Вместе с декларацией нужно представить в ИФНС и сами документы (п. 10 ст. 165 НК РФ, Письмо Минфина России от 15.02.2013 № 03-07-08/4169 ).

Если собрать документы вовремя не удалось, то экспортную реализацию нужно обложить по обычной ставке НДС (10% или 20%), подав уточненную декларацию с заполненным разделом 6 за период, в котором товар «ушел» на экспорт. Соответственно, нужно будет уплатить в бюджет налог, а также пени.

Когда же потом вы все-таки соберете необходимые документы, то сдайте их в инспекцию вместе с декларацией за текущий квартал с заполненным разделом 4. И если у налоговиков не будет к вам претензий относительно применения нулевой ставки, то уплаченный НДС вам вернут по вашему заявлению (см. Возврат НДС). Но пени в данном случае все равно остаются в бюджете.

Источники:

http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/nulevaya-stavka-nds-i-vychety-pri-eksporte-tovarov-v-2018-godu/

http://www.buhonline.ru/pub/comments/2016/6/11225

http://expert-nds.ru/nds-pri-eksporte/

http://delo.modulbank.ru/all/nds-export

http://zakonguru.com/nalogi-2/nds/pri-eksporte-2.html

http://glavkniga.ru/situations/k500780

http://ppt.ru/art/kbk/nds-i-peni