Инструкция: заполняем декларацию по НДС

Кто обязан сдавать

Декларация подается в территориальные налоговые инспекции (ИФНС) по месту регистрации. Сдавать ее должны категории налогоплательщиков (п. 5 ст. 174 НК РФ):

- Хозяйствующие субъекты, уплачивающие НДС. К ним относятся юридические лица, индивидуальные предприниматели на основной системе налогообложения. Обновленная форма декларации по НДС за 3 квартал 2021 представляется и лицами на ЕСХН, за исключением тех, кто освобожден от уплаты налога на добавленную стоимость.

- Организации, являющиеся налоговыми агентами.

- Юридические лица — посредники, которые не уплачивают налог на добавленную стоимость, но в счетах-фактурах выделяют сумму данного налога.

Кто не сдает отчет

Не сдают декларацию экономические субъекты на специальных системах налогообложения — УСН, ПСН, ЕНВД, ЕСХН, не платящие НДС.

Еще перед ИФНС не отчитываются организации, совокупная доходность которых — не более 2 млн руб. без учета налога на добавленную стоимость. Доход суммируется за 3 квартала, предшествующих отчетной дате (п. 5 ст. 174 НК РФ).

Не предоставляют отчет по НДС и налогоплательщики, которые не вели финансово-хозяйственную деятельность в отчетном периоде и не пользовались денежными средствами на своих расчетных счетах.

Когда сдавать в 2021 году

Представим сроки сдачи отчетных данных в декларации по налогу на добавленную стоимость в 2021 году в виде таблицы:

| Отчетный период | Предельный срок подачи | Код периода |

|---|---|---|

| 4 квартал 2018 г. | 25.01.2019 | 24 |

| 1 квартал 2021 г. | 25.04.2019 | 21 |

| 2 квартал 2021 г. | 25.07.2019 | 22 |

| 3 квартал 2021 г. | 25.10.2019 | 23 |

| 4 квартал 2021 г. (годовая форма) | 27.01.2021 (25 и 26 января — выходные дни) | 24 |

Ответственность за нарушения

Если организация или ИП отчитаются по НДС не вовремя или не предоставят декларацию, то налоговая инспекция санкционирует штрафы, размер которых составит пять процентов от исчисленной в отчете суммы налога на добавленную стоимость (ст. 119 НК РФ).

Если налогоплательщик перечислит взнос заранее — до учета надлежащей суммы инспектором, или подаст нулевой бланк, то выставляется штраф в 1000 рублей.

Какой бланк использовать

С 1 января изменилась ставка НДС. Теперь налог на добавленную стоимость в Российской Федерации составляет 20 %. В связи с этим ФНС поменяла и образец заполнения декларации НДС 2021 года. Для отчетности в 2021 году используйте новый бланк декларации с уточненными налоговыми ставками. Регистр утвержден Приказом ФНС № ММВ-7-3/558@ от 29.10.2014 в редакции от 28.12.2018. Изменения в законодательство внесены Приказом ФНС № СА-7-3/853 от 28.12.2018.

Декларация по налогу на добавленную стоимость подается только в электронном виде через специализированные программы электронного документооборота и телекоммуникационные каналы связи.

Исключением являются индивидуальные предприниматели и учреждения, которые освобождены от обязанности перечислять НДС. Данная категория налогоплательщиков вправе предоставить отчет в бумажном виде.

Общие требования к декларации

Налоговый регистр формируется строго в установленной форме и по регламенту, закрепленному актуальной редакцией Приказа № ММВ-7-3/558@. Отчет включает в себя титульный лист, который есть в любой отчетной форме, и 12 разделов. Из всех блоков обязательным является только первый раздел, так как в нем отражаются данные о месте нахождения налогоплательщика (ОКТМО), итоговой сумме НДС, подлежащей уплате в бюджет, и коде бюджетной классификации, на который и перечисляется взнос.

Для налоговой отчетности не допускается двухстраничная печать, то есть информация должна представляется на лицевой стороне каждого листа. Запрещается скреплять декларацию так, чтобы повреждались листы (степлером, прошивкой и т. п.).

Все значения указываются в каждой строчке с заглавной буквы шрифтом Courier New от 16 до 18 размера. Те, кто предоставляет декларацию в бумажном виде, должны вписывать показатели аналогично, используя ручку черного, синего или фиолетового цвета. Буквы — печатной формы. Данные вносятся с левого края, пустые ячейки заполняются знаком «—».

Отчетные суммы заполняются целым значением. Если в бухгалтерском учете показатели отражены с копейками, то в отчете они округляются до полных значений: меньше 50 копеек отбрасываются, больше — прибавляются.

Запрещается исправление ошибок и неточностей при помощи различных корректирующих средств. Нумерация страниц ведется с первого, титульного, листа и по порядку.

Пошаговая инструкция по заполнению

Отчет по налогу на добавленную стоимость заполняется блоками. Вот пошаговая инструкция и пример заполнения декларации по НДС в 2021 году:

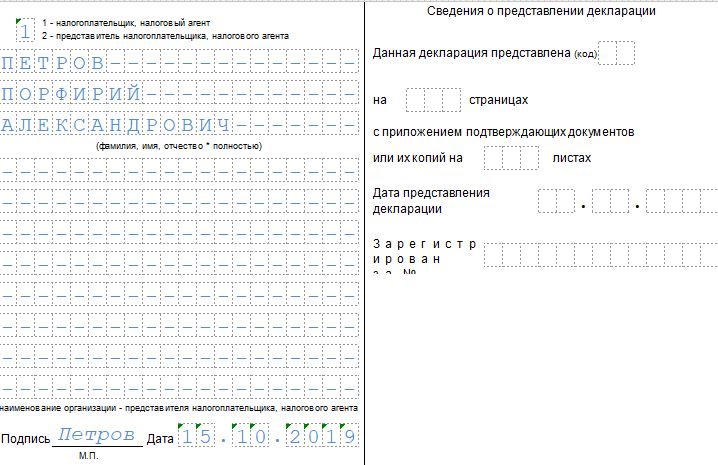

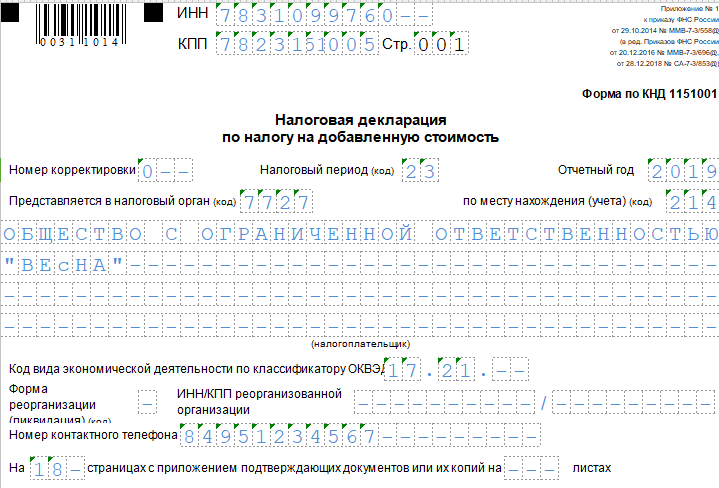

Шаг 1. Заполняем Титульный лист.

Эта часть аккумулирует общую информацию о налогоплательщике и отчетном периоде. Вверху прописываются ИНН и КПП, которые затем отображаются в каждом листе декларации. Указывается полное или краткое наименование отчитывающейся организации, номер корректировки. Если отчет первоначальный, то номер корректировки — 0. Затем вносится кодировка налоговой инспекции, индекс по месту учета в соответствии с Приложением 3 Порядка заполнения (для общих случаев — 214), отчетный год и код налогового периода (для 3 квартала 2021 — 23). Специалист указывает контактный номер и кодировку вида экономической деятельности.

Часто вызывает затруднение, какой ОКВЭД ставить в декларации по НДС за 3 квартал 2021. Значение возьмите в выписке из территориального статистического органа, которую выдают каждому экономическому субъекту, и в Приказе Росстата № 14-ст от 31.01.2014.

В завершении прописываются полностью фамилия, имя и отчество руководителя или иного уполномоченного лица и дата предоставления отчета. Документ заверяется подписью и печатью руководителя в случае подачи декларации на бумаге или электронной цифровой подписью для онлайн-отчетности.

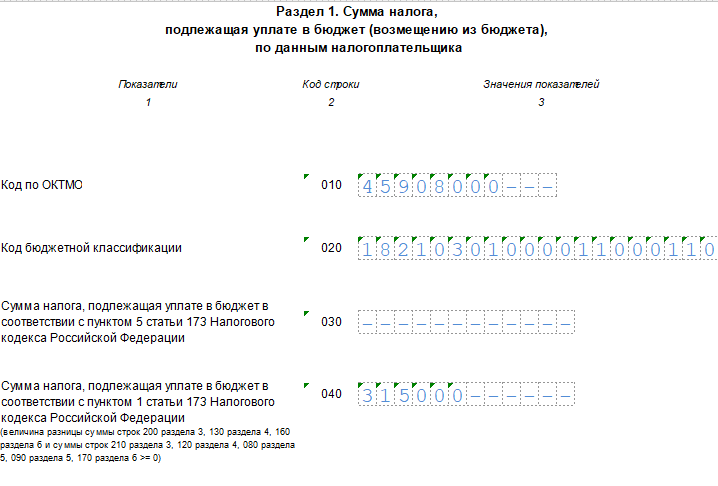

Шаг 2. Заполняем Раздел 1.

В строку 010 декларации вписывают ОКТМО налогоплательщика, в 020 — КБК для перечисления налога на добавленную стоимость. В поле 030 указывают сумму НДС, подлежащего перечислению в бюджет, ИП и организации, работающие по п. 5 ст. 173 НК РФ, в 040 — юридические лица, уплачивающие налог на общих основаниях.

Шаг 3. Заполняем Раздел 2.

В эту часть декларации вносят сведения только налоговые агенты.

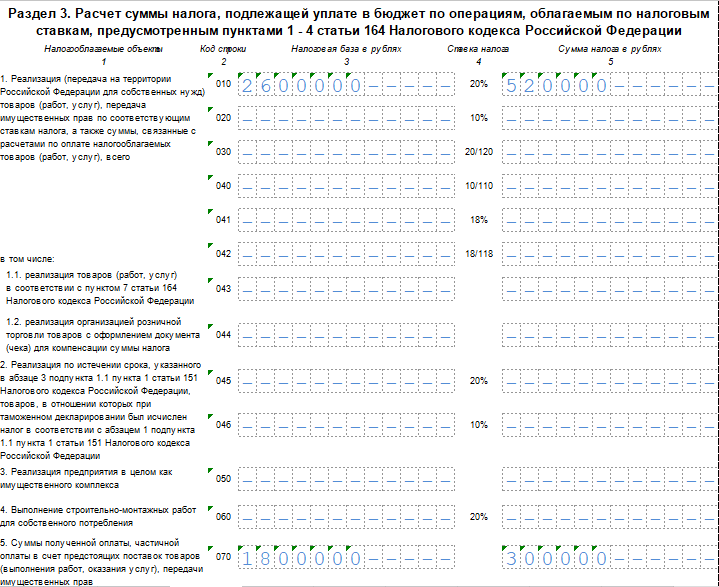

Шаг 4. Заполняем Раздел 3 и приложения к нему.

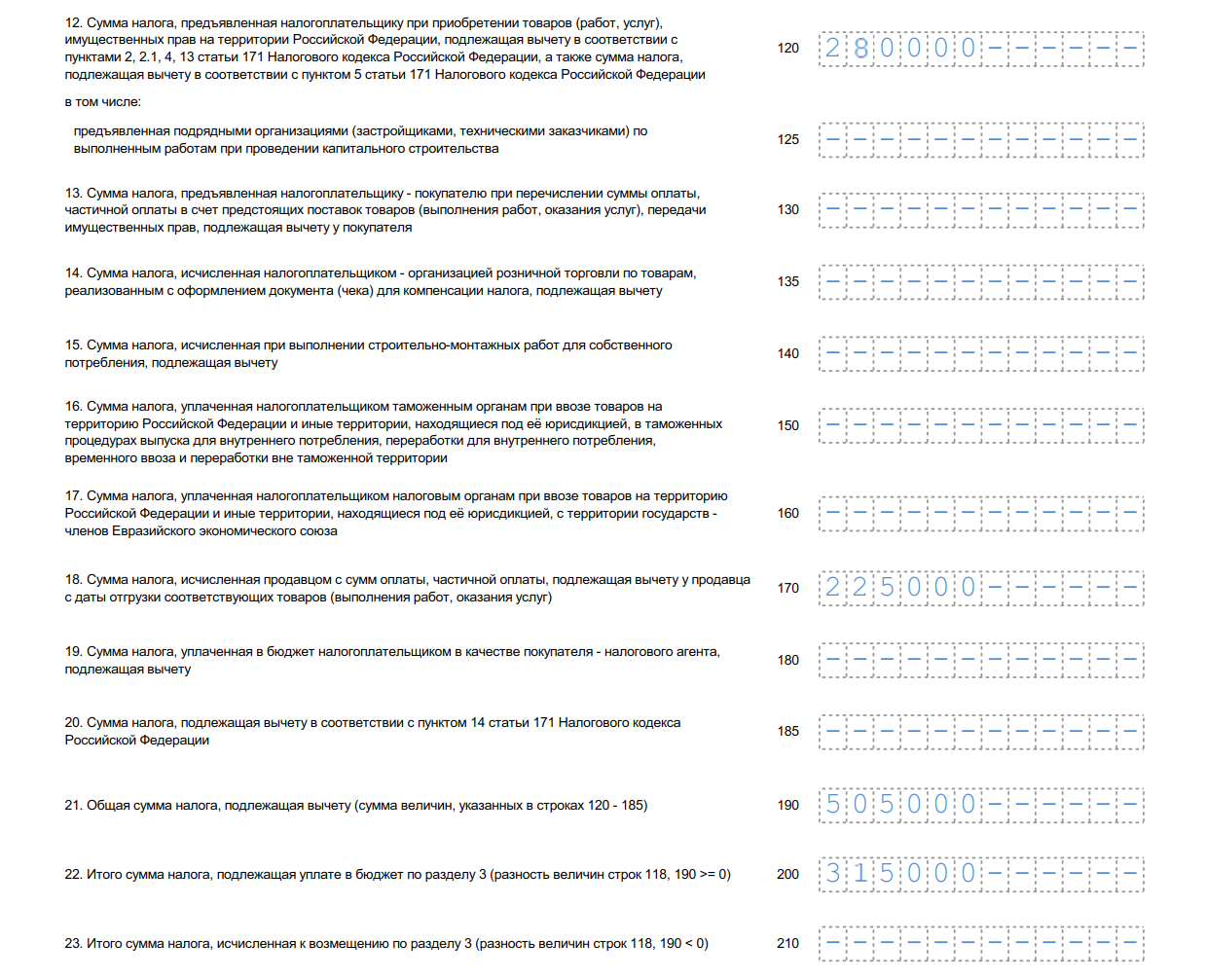

В табличной части третьего блока указывают налоговую базу и исчисленный налог в соответствии с применяемой ставкой. В форме за 3 квартал это будут значения 20 %, 18 %, 10 % и выделенные суммы 20/120, 18/118 и 10/110.

В поле 070 указываются данные по частичной оплате или предоплате.

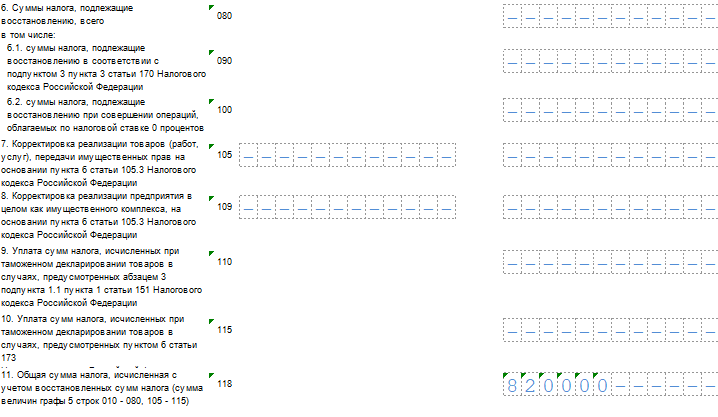

В ячейках с 080 по 100 проставляются взносы, подлежащие восстановлению, в 105-109 — сведения по корректировке, а в 110 — НДС с учетом произведенного восстановления.

Поля со 120 по 185 отражают взнос, подлежащий вычету по ст. 171 и 172 НК РФ, а 190 — суммирует проставленные значения.

В 200 ячейку вносится та величина НДС, которую налогоплательщик перечисляет в бюджет по итогам отчетного периода, в 210 — итог к возмещению.

Приложение 1 к разделу 3 формируют плательщики НДС, восстанавливающие уплаченные взносы при покупке объекта недвижимости.

Приложение 2 к разделу 3 составляют иностранные компании, ведущие свою деятельность в России через постоянные представительства.

Шаг 5. Заполняем специальные разделы.

Раздел 4 предназначен для индивидуальных предпринимателей и учреждений, получивших или подтвердивших право на применение НДС по ставке 0 %.

Раздел 5 аналогичен 4 разделу, он только для тех налогоплательщиков, которые ранее подтвердили льготу по налогу на добавленную стоимость.

Раздел 6 заполняется теми организациями, которые в отчетном периоде проводили операции с НДС по ставке 0 %, но не подтвердили льготу.

В Разделе 7 сведения указывают учреждения, которые осуществляли не облагаемые налогом операции.

Шаг 6. Заполняем Раздел 8 и приложения к нему.

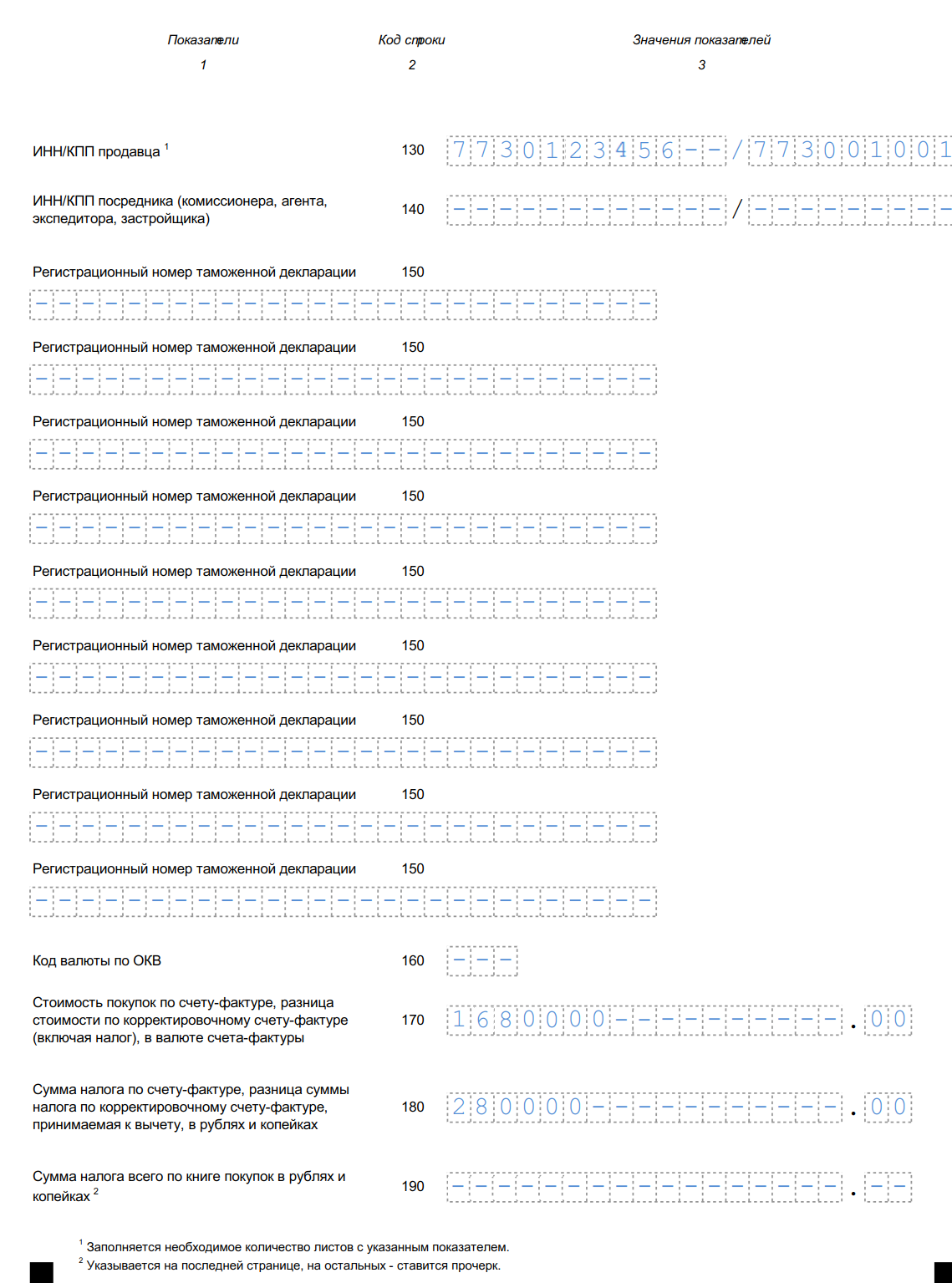

Эта часть отражает данные, указанные в книге покупок по тем операциям, по которым в отчетном периоде появилась возможность применения вычета:

- в строке 005 указывается номер операции;

- в 010 — ее код;

- в 020 — номер счета-фактуры;

- в 030 — число, когда сформировался платежный документ;

- в полях с 040 по 090 прописываются аналогичные данные по корректировочным и исправительным счетам-фактурам,;

- в 100 и 110 — реквизиты платежного поручения;

- в 120 — дата, когда продукция поступила на учет;

- в строках 130, 140 — ИНН и КПП продавца, посредника;

- в 160 поле прописывается код валюты (для расчетов в национальной валюте — 643);

- в 170 — денежные средства с учетом налога на добавленную стоимость, перечисленные продавцу за покупку;

- в 180 — отдельно величина НДС;

- итоги подводятся в ячейке 190.

Приложение 1 к разделу 8 формируется в случае подачи уточненной декларации, которая составляется, если в книгу покупок вносились изменения и коррективы по прошествии отчетного периода.

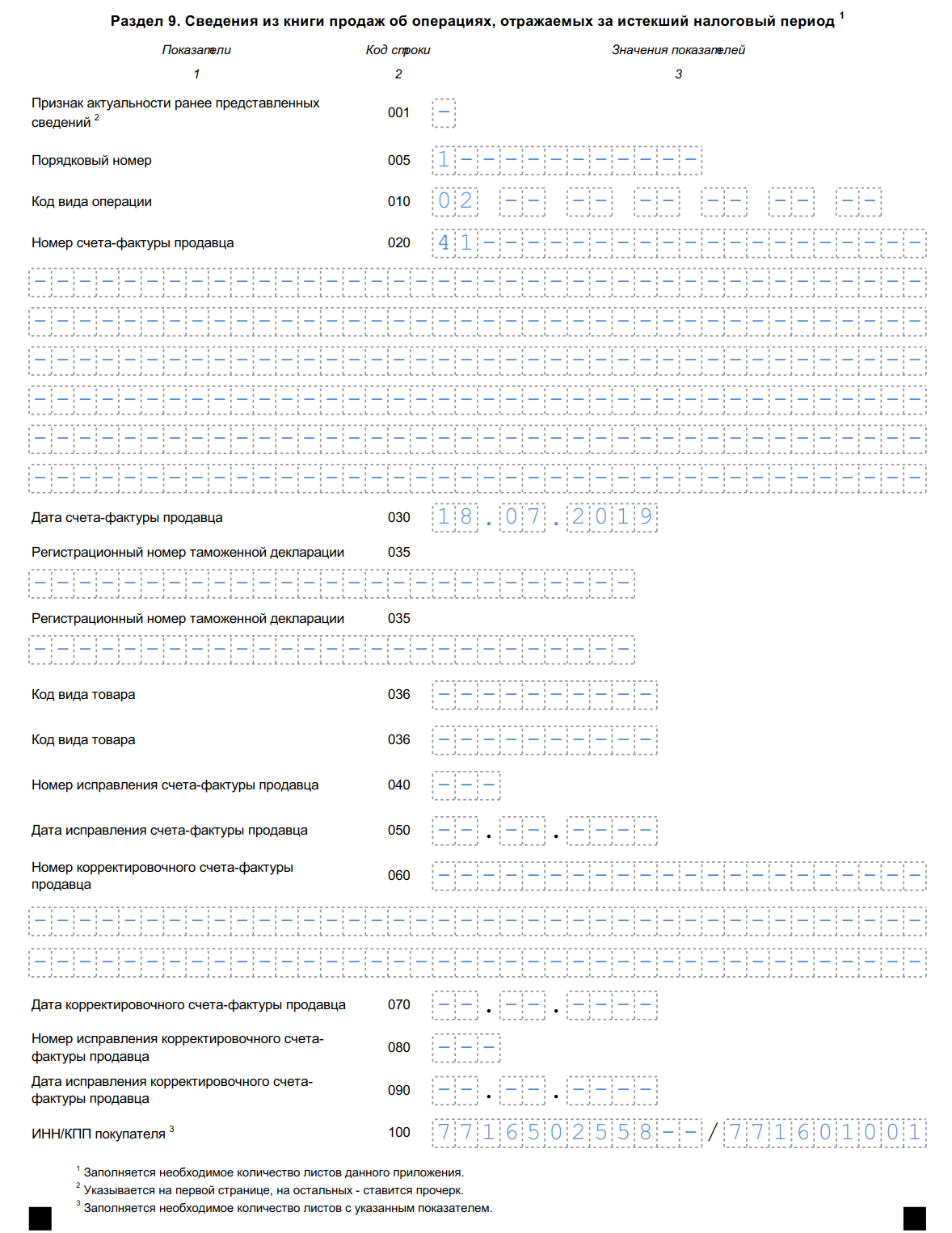

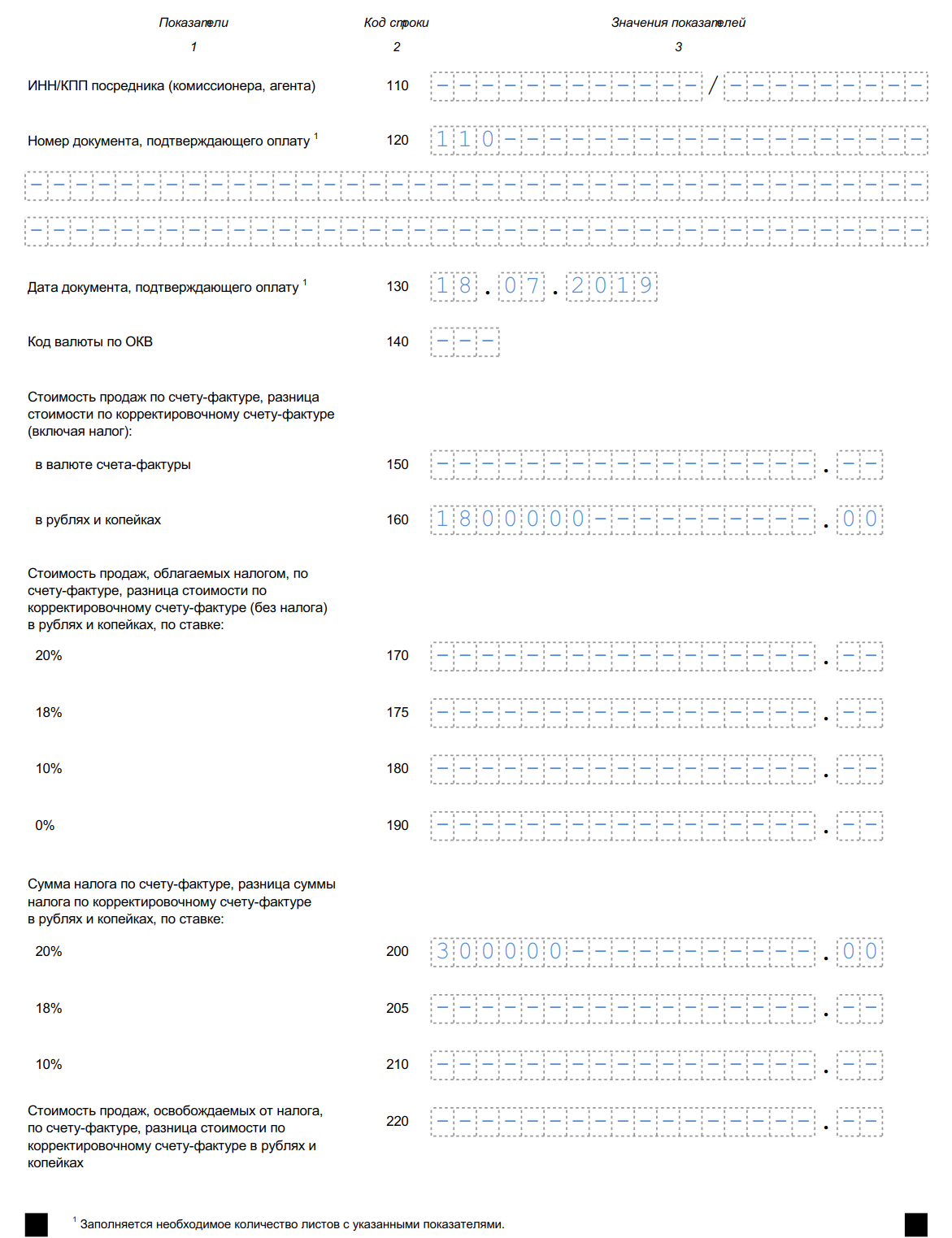

Шаг 7. Заполняем раздел 9 и приложения к нему.

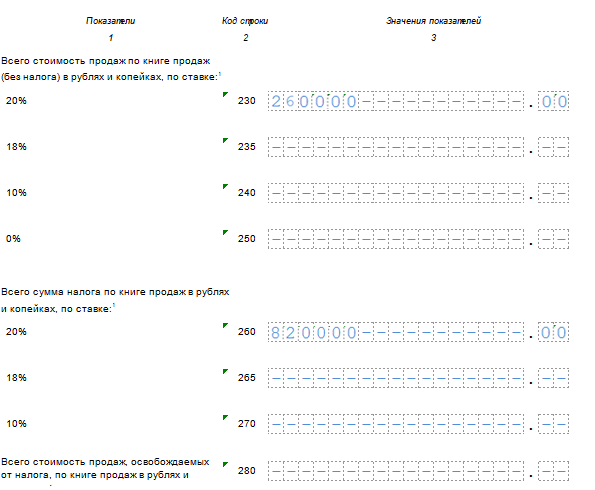

Аналогичная 8 блоку часть по операциям из книги продаж. Строки заполняются так же, как и в предыдущем разделе. Исключение — поля со 170 по 190, в которых указывается стоимость продукции без налогового бремени по ставкам 20 %, 18 %, 10 % и 0 %, а в ячейках 200, 205, 210 выделяется сумма НДС по соответствующим ставкам. Итоги по этой части подводятся в строках 230, 235, 240 и 250 по суммам без налога, и в 260, 265, 270 — результат по НДС. В 280 строке прописывается величина, соответствующая сумме освобождения от взносов.

В приложении 1 к разделу 9 указываются данные уточненной декларации при внесении коррективов в книгу продаж после завершения налогового периода, за который налогоплательщик уже отчитался и подтвердил цифры первичными документами.

Шаг 7. Заполняем остальные разделы декларации.

Раздел 10 — для посредников, у которых в выставленных счетах-фактурах указан налог на добавленную стоимость.

В Раздел 11 вносится подробная информация и реквизиты по документам из предыдущего блока.

В Разделе 12 отражаются сведения по ИП и юридическим лицам, находящимся на специальных режимах налогообложения (п. 5 ст. 173 НК РФ), но направлявшим счета-фактуры с выделенным НДС.

Декларация по НДС за 3-й квартал 2021 года: инструкция по заполнению

Кто обязан сдать декларацию по НДС в 2021 году

В соответствии с п. 5 статьи 174 и пп. 1 п. 5. статьи 173 НК РФ по НДС отчитываются:

- организации и индивидуальные предприниматели — плательщики НДС (не платят этот налог фирмы и ИП, перешедшие на УСН, ЕНВД, ПСН, ЕСХН или изначально использующие эти режимы);

- налоговые агенты;

- посредники, не являющиеся плательщиками, которые выделяют в выставленных счетах-фактурах суммы НДС.

Сдают ее по месту учёта фирмы или регистрации места жительства ИП. Инструкция по заполнению декларации по НДС в 2021 году поможет справиться с отчетностью без проблем.

Срок сдачи декларации в 2021 году

В 2021 году сроки сдачи следующие:

Период — отчётный квартал

Крайний срок сдачи в 2021

4-й квартал 2018

1-й квартал 2021

На выходные даты не выпадают — переносов сроков нет. Таким образом, срок сдачи НДС за 3 квартал 2021 года — 25 октября 2021 года.

Форма декларации

Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ утверждена форма декларации по НДС за 3 квартал 2021, ее надо заполнять с учетом изменений, внесенных Приказом ФНС России от 28.12.2018 N СА-7-3/853@. Образец заполнения декларации года учитывает внесенные приказом изменения.

Отчет состоит из титульного листа и 12 разделов. Обязательно заполнять только первый лист и Раздел 1. Остальные части заполняются, если есть необходимые условия.

С 2014 года налогоплательщики и налоговые агенты подают декларацию в электронном виде. До этого отчет сдавался на бумаге, если число работников не превышало 100 человек. Больше такой возможностью воспользоваться нельзя.

Но в особых случаях бумажная отчётность всё же сдаётся. Декларация НДС за 3 квартал 2021 подается на бумаге:

- налоговыми агентами — неплательщиками НДС (спецрежимники) или получившими освобождение от его уплаты;

- организациями и ИП — неплательщиками НДС или получившими освобождение от его уплаты, если одновременно:

- они не являются крупнейшими налогоплательщиками;

- число работников не больше 100;

- они не выставляли счета-фактуры с НДС;

- не работали на основе агентских договоров (в интересах других лиц) с применением счетов-фактур.

Освобождение от обязанностей плательщика налога есть возможность получить, если за три предыдущих месяца выручка от реализации не превысит 2 млн. рублей.

Штраф за непредставление декларации в 2021 году

Штраф по статье 119 НК РФ — 5 % от не уплаченной вовремя суммы налога. Он предусмотрен как за непредставление отчетности, так и за ее сдачу в иной форме (напомним, что бывают электронная или бумажная декларация по НДС); пошаговая инструкция для чайников поможет не ошибиться при заполнении формы.

Общие правила заполнения декларации

- Используйте только утвержденную форму, используя пример заполнения. При сдаче в бумажном виде допустимо заполнение от руки или на компьютере — распечатывайте только на одной стороне листа А4, не скрепляйте степлером.

- В каждую строку вписывайте один показатель, начиная с левого края, в оставшихся пустых ячейках ставьте прочерки.

- Суммы указывайте в полных рублях, все, что больше 50 копеек, округляйте в большую сторону, меньше 50 копеек — отбрасываете.

- Текстовые строки заполняйте заглавными печатными буквами (если вручную, то чернилами чёрного, фиолетового или синего цвета, если на компьютере — шрифтом Courier New размер 16–18).

Пошаговая инструкция заполнения декларации по НДС в 2021 году

В пошаговой инструкции, состоящей из пяти шагов, мы в деталях рассмотрим образец заполнения декларации по НДС за 3 квартал 2021 года, начиная с титульного листа.

Шаг 1 — Титульный лист

- ИНН и КПП фирмы указываются вверху страницы, затем они автоматически дублируются на каждом листе документа;

- номер корректировки при сдаче первичной декларации — три нуля;

- код налогового периода для 1-го квартала — 21. Остальные коды: 22 — 2-й квартал; 23 — 3-й квартал; 24 — 4-й квартал. При сдаче декларации ежемесячно и при ликвидации фирмы коды другие;

- отчётный год 2021;

- каждая налоговая инспекция имеет уникальный четырёхзначный код, его можно узнать, обратившись в ИФНС: первые две цифры — код региона, вторые две цифры — код инспекции. Декларация сдаётся в ИФНС по месту регистрации налогоплательщика;

- налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды в приложении 3 Приказа ФНС от 29 октября 2014 г. N ММВ-7-3/558@:

|

По месту учета ИП По месту учета организации — крупнейшего налогоплательщика По месту учета организации, не являющейся крупнейшим налогоплательщиком По месту учета правопреемника, не являющегося крупнейшим налогоплательщиком По месту учета правопреемника — крупнейшего налогоплательщика По месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета По месту нахождения налогового агента По месту учета налогоплательщика при выполнении соглашения о разделе продукции По месту осуществления деятельности иностранной организации через отделение иностранной организации ООО «ВЕСНА» — российская фирма, не являющаяся крупнейшим налогоплательщиком. Проставляет код 214.

Шаг 2 — Раздел 1

Раздел 2 заполняют фирмы, которые выступают налоговыми агентами. ООО «ВЕСНА» этот раздел пропускает. Шаг 3 — Раздел 3

Разделы декларации с 4-го по 6-й фирма заполняет при совершении в отчётном квартале продаж, которые облагаются налогом по льготной нулевой ставке. Раздел 7 оформляется по не облагаемым налогом операциям, продажам за территорией РФ, и по предоплате товаров длительного цикла изготовления. ООО «ВЕСНА» таких операций в 3-м квартале 2021 не совершало. Шаг 4 — Раздел 8Раздел 8 содержит значения и данные из книги покупок по полученным счетам-фактурам, право на вычет по которым возникло в отчетном периоде. ООО «ВЕСНА» вправе вычесть НДС, который предъявлен продавцом-контрагентом и включён в выставленный счёт-фактуру, из общей суммы к уплате.

Шаг 5 — Раздел 9Часть 9 декларации включает сведения из книги продаж — данные о выставленных счетах-фактурах по продажам, которые увеличивают налоговую базу отчетного квартала. Обязательно отразите предоплату в счёт будущей поставки товаров в размере 2 360 000 рублей (включая НДС 18%). Итоговая страница по сумме операций и налогу заполняется один раз. Раздел 9 по первой операции

Раздел 9 по второй и последующим операциям Почти полностью дублирует предыдущие две страницы, за исключением порядкового номера операции, даты, ИНН покупателя и суммы продажи. По третьей операции указывается код 02 из книги продаж, так как в этом случае фиксируется предоплата за предстоящие поставки. Принцип заполнения тот же, но различаются величины, даты и реквизиты покупателя. Итоговые показатели раздела 9

Разделы 10 и 11 декларации заполняют комиссионеры и агенты, застройщики, и фирмы, работающие по договору транспортной экспедиции. Сведения вносятся на основе журнала учёта счетов-фактур. Раздел 12 оформляют неплательщики налога или лица, освобождённые от его уплаты, при выставлении ими счетов-фактур с включённым налогом. ООО “ВЕСНА” эти разделы оставляет пустыми. Как заполнить декларацию онлайнНа сайтах разработчиков бухгалтерского ПО – Мое дело, Контур , Небо и других есть возможность заполнить декларацию НДС онлайн бесплатно. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей). Декларация по НДС: инструкция по заполнениюПлательщики НДС в конце отчетного периода должны сдавать декларацию по НДС. Однако, есть ряд моментов, о которых нужно помнить. Рассмотрим основные моменты как правильно заполнить данный документ, чтобы не возникало лишних вопросов у налоговой службы. Налоговая декларация по НДС: что необходимо учесть при заполненииОсновные моменты, о которых нужно знать при заполнении:

Еще одним важным условием считается вес документа при отправке. Если он велик, надо заранее предупредить получателя об этом, чтобы его технические возможности позволяли работать с таким документом. Для того, чтобы правильно заполнить документ, необходимо знать, как он выглядит. Декларация по НДС бланк титульной страницы:

Порядок заполнения декларации по НДССдавать декларацию необходимо в той форме, в которой требует система налоговой. Очень важно соблюдать порядок заполнения. В случае, когда выполнялись в отчетный период следующие операции, в документе заполняются разделы 1,7 и титульный лист:

Получите 267 видеоуроков по 1С бесплатно: В случае, когда счет выделяет НДС организация или ИП, заполняется раздел 1 и титульный лист:

Заполняются такие документы налоговыми агентами. Если у налогоплательщика имеется такой статус, и он выполнял операции согласно ст.161 НК РФ, то заполнить требуется разделы 2, 7 и титульный лист. Первый раздел формируется в последнюю очередь, именно здесь указываются итоговые параметры.

В случае, когда заполнение передается иностранной фирме, которая имеет представительство на территории РФ, то второй раздел заполняется уполномоченным отделением. Третий раздел декларации обязательно заполняется тогда, когда проведены операции, облагаемые НДС. Заполняется первое приложение. Тут необходимо заполнить полностью всю информацию для подсчета налога:

Иностранным организациям необходимо заполнять второе приложение этого раздела. В четвертом разделе заполняются данные о необлагаемых НДС операциях или нулевой ставке. В пятом разделе рассчитывают суммы вычетов по данной операции. В этом случае нужно прикладывать подтверждающие документы. Если же не получается найти такое подтверждение, то тогда заполняют раздел 6. В седьмом разделе указывают такие операции, как освобождение от уплаты налога, объекты не подвергаемые налогообложению, иностранные операции, аванс за товары и услуги, производимые более полугода. Восьмой раздел необходимо заполнить так:

В девятом разделе надо заполнять каждый лист отдельно:

Десятый и одиннадцатый разделы заполняются аналогично 8 и 9. Возврат поставщику в декларации по НДССуществуют определенные ситуации, при которых покупатель возвращает товар из-за того, что он некачественный или не соответствует описанию. В этом случае необходимо отразить данную операцию в декларации для возврата НДС. Для этого возврат должен быть оформлен письменно. Составляется расходная докладная, указывается причина возврата. Обязательно составляется акт о признании некачественным товара. Потом возвращается сумма покупателю, при этом на забалансовом счету 002 надо указать возвращенный товар. Потом надо восстановить и уплатить налог за данный товар. В 090 указать сумму налога. При правильном и своевременном заполнении декларации у налогоплательщика никогда не возникнет проблем с налоговой службой. Добавить комментарий Отменить ответДля отправки комментария вам необходимо авторизоваться. Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев. Инструкция: заполняем декларацию по НДСКто обязан сдаватьДекларация подается в территориальные налоговые инспекции (ИФНС) по месту регистрации. Сдавать ее должны категории налогоплательщиков (п. 5 ст. 174 НК РФ):

Кто не сдает отчетНе сдают декларацию экономические субъекты на специальных системах налогообложения — УСН, ПСН, ЕНВД, ЕСХН, не платящие НДС. Еще перед ИФНС не отчитываются организации, совокупная доходность которых — не более 2 млн руб. без учета налога на добавленную стоимость. Доход суммируется за 3 квартала, предшествующих отчетной дате (п. 5 ст. 174 НК РФ). Не предоставляют отчет по НДС и налогоплательщики, которые не вели финансово-хозяйственную деятельность в отчетном периоде и не пользовались денежными средствами на своих расчетных счетах. Когда сдавать в 2021 годуПредставим сроки сдачи отчетных данных в декларации по налогу на добавленную стоимость в 2021 году в виде таблицы:

Ответственность за нарушенияЕсли организация или ИП отчитаются по НДС не вовремя или не предоставят декларацию, то налоговая инспекция санкционирует штрафы, размер которых составит пять процентов от исчисленной в отчете суммы налога на добавленную стоимость (ст. 119 НК РФ). Если налогоплательщик перечислит взнос заранее — до учета надлежащей суммы инспектором, или подаст нулевой бланк, то выставляется штраф в 1000 рублей. Какой бланк использоватьС 1 января изменилась ставка НДС. Теперь налог на добавленную стоимость в Российской Федерации составляет 20 %. В связи с этим ФНС поменяла и образец заполнения декларации НДС 2021 года. Для отчетности в 2021 году используйте новый бланк декларации с уточненными налоговыми ставками. Регистр утвержден Приказом ФНС № ММВ-7-3/558@ от 29.10.2014 в редакции от 28.12.2018. Изменения в законодательство внесены Приказом ФНС № СА-7-3/853 от 28.12.2018. Декларация по налогу на добавленную стоимость подается только в электронном виде через специализированные программы электронного документооборота и телекоммуникационные каналы связи. Исключением являются индивидуальные предприниматели и учреждения, которые освобождены от обязанности перечислять НДС. Данная категория налогоплательщиков вправе предоставить отчет в бумажном виде. Общие требования к декларацииНалоговый регистр формируется строго в установленной форме и по регламенту, закрепленному актуальной редакцией Приказа № ММВ-7-3/558@. Отчет включает в себя титульный лист, который есть в любой отчетной форме, и 12 разделов. Из всех блоков обязательным является только первый раздел, так как в нем отражаются данные о месте нахождения налогоплательщика (ОКТМО), итоговой сумме НДС, подлежащей уплате в бюджет, и коде бюджетной классификации, на который и перечисляется взнос. Для налоговой отчетности не допускается двухстраничная печать, то есть информация должна представляется на лицевой стороне каждого листа. Запрещается скреплять декларацию так, чтобы повреждались листы (степлером, прошивкой и т. п.). Все значения указываются в каждой строчке с заглавной буквы шрифтом Courier New от 16 до 18 размера. Те, кто предоставляет декларацию в бумажном виде, должны вписывать показатели аналогично, используя ручку черного, синего или фиолетового цвета. Буквы — печатной формы. Данные вносятся с левого края, пустые ячейки заполняются знаком «—». Отчетные суммы заполняются целым значением. Если в бухгалтерском учете показатели отражены с копейками, то в отчете они округляются до полных значений: меньше 50 копеек отбрасываются, больше — прибавляются. Запрещается исправление ошибок и неточностей при помощи различных корректирующих средств. Нумерация страниц ведется с первого, титульного, листа и по порядку. Пошаговая инструкция по заполнениюОтчет по налогу на добавленную стоимость заполняется блоками. Вот пошаговая инструкция и пример заполнения декларации по НДС в 2021 году: Шаг 1. Заполняем Титульный лист. Эта часть аккумулирует общую информацию о налогоплательщике и отчетном периоде. Вверху прописываются ИНН и КПП, которые затем отображаются в каждом листе декларации. Указывается полное или краткое наименование отчитывающейся организации, номер корректировки. Если отчет первоначальный, то номер корректировки — 0. Затем вносится кодировка налоговой инспекции, индекс по месту учета в соответствии с Приложением 3 Порядка заполнения (для общих случаев — 214), отчетный год и код налогового периода (для 3 квартала 2021 — 23). Специалист указывает контактный номер и кодировку вида экономической деятельности. Часто вызывает затруднение, какой ОКВЭД ставить в декларации по НДС за 3 квартал 2021. Значение возьмите в выписке из территориального статистического органа, которую выдают каждому экономическому субъекту, и в Приказе Росстата № 14-ст от 31.01.2014. В завершении прописываются полностью фамилия, имя и отчество руководителя или иного уполномоченного лица и дата предоставления отчета. Документ заверяется подписью и печатью руководителя в случае подачи декларации на бумаге или электронной цифровой подписью для онлайн-отчетности.

Шаг 2. Заполняем Раздел 1. В строку 010 декларации вписывают ОКТМО налогоплательщика, в 020 — КБК для перечисления налога на добавленную стоимость. В поле 030 указывают сумму НДС, подлежащего перечислению в бюджет, ИП и организации, работающие по п. 5 ст. 173 НК РФ, в 040 — юридические лица, уплачивающие налог на общих основаниях.

Шаг 3. Заполняем Раздел 2. В эту часть декларации вносят сведения только налоговые агенты. Шаг 4. Заполняем Раздел 3 и приложения к нему. В табличной части третьего блока указывают налоговую базу и исчисленный налог в соответствии с применяемой ставкой. В форме за 3 квартал это будут значения 20 %, 18 %, 10 % и выделенные суммы 20/120, 18/118 и 10/110. В поле 070 указываются данные по частичной оплате или предоплате. В ячейках с 080 по 100 проставляются взносы, подлежащие восстановлению, в 105-109 — сведения по корректировке, а в 110 — НДС с учетом произведенного восстановления. Поля со 120 по 185 отражают взнос, подлежащий вычету по ст. 171 и 172 НК РФ, а 190 — суммирует проставленные значения. В 200 ячейку вносится та величина НДС, которую налогоплательщик перечисляет в бюджет по итогам отчетного периода, в 210 — итог к возмещению. Приложение 1 к разделу 3 формируют плательщики НДС, восстанавливающие уплаченные взносы при покупке объекта недвижимости. Приложение 2 к разделу 3 составляют иностранные компании, ведущие свою деятельность в России через постоянные представительства.

Шаг 5. Заполняем специальные разделы. Раздел 4 предназначен для индивидуальных предпринимателей и учреждений, получивших или подтвердивших право на применение НДС по ставке 0 %. Раздел 5 аналогичен 4 разделу, он только для тех налогоплательщиков, которые ранее подтвердили льготу по налогу на добавленную стоимость. Раздел 6 заполняется теми организациями, которые в отчетном периоде проводили операции с НДС по ставке 0 %, но не подтвердили льготу. В Разделе 7 сведения указывают учреждения, которые осуществляли не облагаемые налогом операции. Шаг 6. Заполняем Раздел 8 и приложения к нему. Эта часть отражает данные, указанные в книге покупок по тем операциям, по которым в отчетном периоде появилась возможность применения вычета:

Приложение 1 к разделу 8 формируется в случае подачи уточненной декларации, которая составляется, если в книгу покупок вносились изменения и коррективы по прошествии отчетного периода.

Шаг 7. Заполняем раздел 9 и приложения к нему. Аналогичная 8 блоку часть по операциям из книги продаж. Строки заполняются так же, как и в предыдущем разделе. Исключение — поля со 170 по 190, в которых указывается стоимость продукции без налогового бремени по ставкам 20 %, 18 %, 10 % и 0 %, а в ячейках 200, 205, 210 выделяется сумма НДС по соответствующим ставкам. Итоги по этой части подводятся в строках 230, 235, 240 и 250 по суммам без налога, и в 260, 265, 270 — результат по НДС. В 280 строке прописывается величина, соответствующая сумме освобождения от взносов. В приложении 1 к разделу 9 указываются данные уточненной декларации при внесении коррективов в книгу продаж после завершения налогового периода, за который налогоплательщик уже отчитался и подтвердил цифры первичными документами. Шаг 7. Заполняем остальные разделы декларации. Раздел 10 — для посредников, у которых в выставленных счетах-фактурах указан налог на добавленную стоимость. В Раздел 11 вносится подробная информация и реквизиты по документам из предыдущего блока. В Разделе 12 отражаются сведения по ИП и юридическим лицам, находящимся на специальных режимах налогообложения (п. 5 ст. 173 НК РФ), но направлявшим счета-фактуры с выделенным НДС. Порядок заполнения декларации по НДС в 2018 годуОтчитываться по НДС обязаны плательщики этого налога и налоговые агенты (ст. 143 НК РФ). Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ). Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом. НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев. Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2018 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

Некоторые организации перечисляют НДС одной суммой без разбивки на месяцы — это право налогоплательщика. Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Образец заполненияРассмотрим пример заполнения декларации по НДС за II квартал 2018 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 18 %. За период апрель — июнь 2018 года в Обществе были проведены следующие операции:

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. В данном примере нужно заполнить также разделы 3, 8 и 9. Скачать образец заполнения декларации по НДС в 2018 годуПопробуйте сдать отчетность через систему Контур.Экстерн.

|