Облагаются ли страховыми взносами суточные сверх нормы

При направлении сотрудника в служебную командировку работодатель обязан компенсировать некоторые его расходы. Так, Трудовой кодекс устанавливает исчерпывающий перечень трат, которые должны быть осуществлены за счет работодателя. К таковым относят не только оплату проезда и проживания. Также за счет средств компании командированному специалисту должны оплатить и суточные расходы (СР). Подробнее в отдельном материале «Оплата командировочных расходов в 2021 году».

Прежде чем определить, облагаются ли суточные страховыми взносами, напомним ключевые аспекты о командировках.

Работодатель обязан оплатить командированному сотруднику:

- проезд до места назначения и обратно;

- проживание (аренду жилья);

- расходы, связанные с выполнением трудовых обязанностей;

- затраты, компенсирующие неудобства, связанные с проживанием вне места жительства, или СР.

Затраты на проезд и проживание определяются исходя из фактически понесенных расходов. Причем такие расходы придется подтвердить документально. То есть предоставить чеки, билеты или квитанции. С СР дело обстоит иначе. Такие траты подтвердить документально довольно проблематично. Поэтому для СР необходимо установить лимит — конкретную сумму денег, которая будет выдаваться работнику на один день пребывания в командировке.

Определяем лимиты

Итак, максимальный размер СР действующее законодательство не устанавливает. Однако чиновники определили некий лимит, при превышении которого суточные сверх нормы облагаются страховыми взносами (2018).

Статья 217 Налогового кодекса устанавливает, что сверхнормативные суточные облагаются страховыми взносами (2018). Также с сумм, превышающих лимит, придется удержать НДФЛ. Пределы установлены следующие:

- для поездок по России — 700 рублей в день;

- за зарубежных командировок — 2500 рублей в день.

Иными словами, если в учреждении установлены большие значения данного вида расходов, то сумма, превышающая лимит, подлежит налогообложению (НДФЛ и СВ). Отметим, что данный лимит действует только в части налогообложения. Фирма вправе установить СР больше, чем указано в ст. 217 НК РФ.

Определим на конкретном примере, облагаются ли суточные НДФЛ и страховыми взносами.

Примеров Иван Андреевич был командирован в город Москва на 10 календарных дней. На командировочные расходы было выделено 43 000 рублей, в том числе:

- 5000 руб. — на оплату проезда;

- 18 000 руб. — на аренду жилья (оплата гостиничного номера);

- 20 000 руб. — СР (2000 руб. в день, следовательно, суточные свыше 700 рублей, страховые взносы начислять придется).

Суммы, положенные на проезд и проживание, не облагаются налогами. А вот сверхлимитные суточные облагаются страховыми взносами. Делаем расчет:

- Определяем сумму превышения (2000 руб. – 700 руб.) × 10 дн. = 13 000 руб.

- Исчисляем НДФЛ: 13 000 × 13 % = 1690 руб.

- Определяем сумму СВ: 13 000 × 30,2 % (ОПС — 22 %, ОМС — 5,1 %, ВНиМ — 2,9 %, НС и ПЗ — 0,2 %) = 3926 руб.

Следовательно, на руки Примеров получит 41 310 (5000 + 18 000 + (20 000 – 1690)) рублей. А расходы компании составят 46 926 (43 000 + 3926) рублей.

Отметим, что однодневные командировки, суточные (страховые взносы) не являются исключением. С превышения все равно придется удержать НДФЛ и уплатить СВ в бюджет.

Как облагаются суточные НДФЛ и страховыми взносами

Порядок налогообложения для СР, превышающих установленные в ст. 217 НК РФ, применяется общий. Для НДФЛ устанавливается ставка в 13 %. Напомним, что облагается не вся сумма, а только разница, превышающая допустимый предел.

Размер страхового обеспечения определяется в индивидуальном порядке. Это означает, что если у компании есть льготы и она применяет пониженные тарифы по СВ, то и для обложения суточных сверх нормы страховые взносы 2021 будут исчисляться по пониженным тарифам. Подробнее о том, какие льготы действуют в 2021 году, мы рассказали в специальной статье «Кому положены пониженные тарифы СВ в 2021 году».

Например, компания осуществляет деятельность в сфере IT-технологий и имеет право на пониженные тарифы страхового обеспечения:

По условиям примера, приведенного выше, компания уплатит в бюджет не 3926 рублей (13 000 × 30,2 %), а всего 1846 рублей (13 000 × 14,2 % (8 % + 4 % + 2 % + 0,2 %). Следовательно, страховые взносы на сверхнормативные суточные исчисляются и уплачиваются по льготным тарифам, если у фирмы есть законное право на них.

Суточные в расчете по страховым взносам 2021

Многие бухгалтеры задаются вопросом, правильно ли отражение суточных в расчете по страховым взносам? Налоговики дали официальное разъяснение, что включать в расчет по СВ следует не только СР, но и все суммы командировочных расходов.

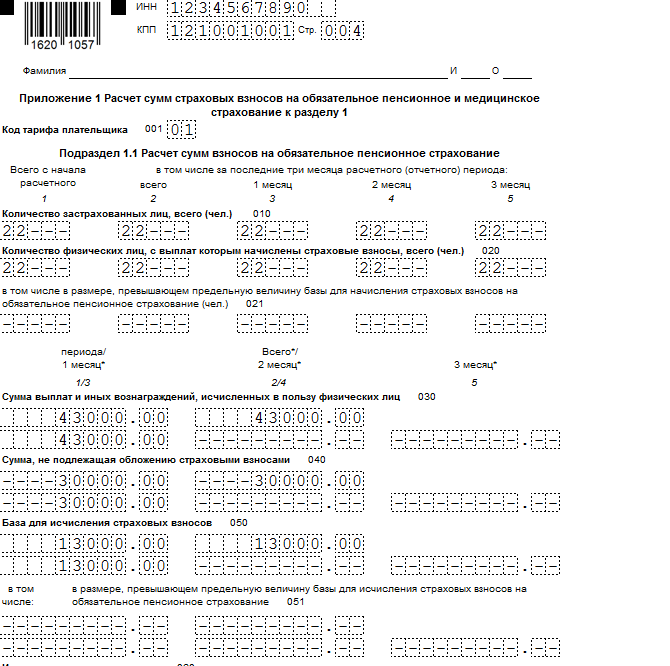

Так, при заполнении отчета укажите всю сумму, которая была начислена командированному сотруднику. Не забудьте включить оплату проезда, проживания и прочие траты. Командировочные расходы внесите в строку 030 подраздела под номером 1.1 приложения № 1 к разделу № 1 отчета по СВ.

Сумма, которая не подлежит налогообложению, указывается в строке 040 подраздела 1.1, приложения № 1 первого раздела.

Следовательно, в строке 050 будет указана налогооблагаемая разница.

Аналогичным образом следует заполнить строки 030, 040 и 050 подраздела 1.2 приложения № 1 первого раздела. А также строки 020 и 030 приложения № 2 к первому разделу. Такие рекомендации представлены в Письме ФНС от 08.08.2017 № ГД-4-11/15569.

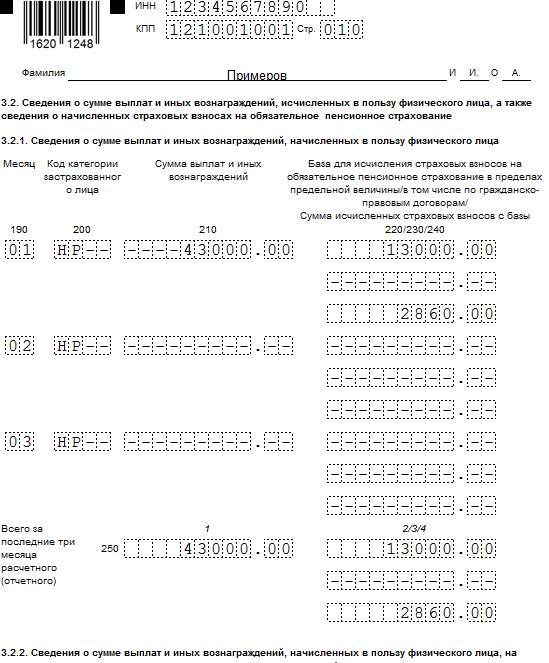

Также информацию придется детализировать в третьем разделе РСВ. А именно, в части 3.2.1 третьего раздела отразите суточные в отчете по страховым взносам следующим образом:

Подведем итоги

Итак, мы определили следующие важные моменты:

- Лимит по СР устанавливает организация самостоятельно.

- Нормы должны быть закреплены в приказе.

- Если СР в день превышает 700 руб. на поездки по России и 2500 руб. в сутки по заграничным командировкам, то суммы превышения суточных при командировках облагаются страховыми взносами.

- Все командировочные расходы следует включать в отчетность, а именно в РСВ.

Отметим, что если компания не включит расходы по командировкам в отчет РСВ, то налоговики не вправе выписать штраф. Однако это касается только необлагаемых сумм. Также следует заметить, что если фирма не вписала в РСВ необлагаемые командировки, то желательно предоставить корректирующий отчет. Но если корректировка не будет предоставлена, то налоговики не могут оштрафовать компанию, так как налогооблагаемая база не занижена.

Каковы страховые взносы на суточные в 2018 году?

Страховые взносы на суточные в 2018 году начислить придется, если величина суточных превысит норму, установленную для такого рода выплат для применения освобождения по ним. Рассмотрим, какова эта норма и какие именно взносы потребуется начислить.

Как изменилось обложение взносами суточных с 2017 года

С 2017 года страховые взносы, предназначенные для ПФР, ФОМС и ФСС (в части страхования по нетрудоспособности и материнству), сменили своего администратора, перейдя под контроль налоговых органов. Правила начисления этих взносов теперь содержит посвященная им отдельная глава НК РФ.

До 2017 года вышеперечисленные взносы подчинялись утратившему ныне силу закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ, в котором в п. 2 ст. 9 значилось, что под обложение взносами не попадают суточные, причитающиеся работнику за время пребывания в служебных поездках как по территории РФ, так и за границей. Размеры суточных при этом никоим образом не ограничивались.

В правилах, установленных новым правовым актом (п. 2 ст. 422 НК РФ), аналогичная норма изменена и содержит отсылку к ограничениям, в пределах которых взносы на суточные можно не начислять. Таким образом, превышение установленных пределов автоматически приводит к возникновению обязанности по начислению страховых взносов на суточные в 2017-2018 годах.

Что входит в суточные и как правильно их рассчитать, узнайте здесь.

Какую сумму суточных отразить в едином расчете по страхвзносам, читайте здесь.

Какие суточные считать выданными сверх норм

Какие же нормы обусловливают деление суточных, имеющих место при командировках, на освобождаемые от начисления взносов на них и на образующие базу для начисления страховых взносов на суточные в 2018 году?

В части установления этой границы п. 2 ст. 422 НК РФ отсылает к п. 3 ст. 217 НК РФ, т. е. к тем же самым ограничениям, которые действуют для решения вопроса об обложении суточных налогом на доходы физлиц. В тексте п. 3 ст. 217 НК РФ указываются 2 значения величины суточных, при превышении которых возникает обязанность удержания НДФЛ с сотрудника, побывавшего в служебной поездке:

- 700 руб. — за день командировки на территории РФ;

- 2 500 руб. — за день пребывания в служебной поездке за границей.

На эти же значения начиная с 2017 года придется ориентироваться и в отношении вопроса о начислении страховых взносов, подчиняющихся положениям НК РФ.

Суточные, выдаваемые на заграничные командировки, могут быть выплачены в валюте. В этом случае они потребуют пересчета их по курсу в рубли. На какой день делать такой пересчет для целей установления наличия превышения лимита суточных и определения базы, от которой будут начислены страховые взносы? Его следует осуществить на дату, в которую осуществляется начисление суммы сверхнормативных суточных в пользу работника, побывавшего в командировке (письмо Минфина России от 16.03.2017 № 03-15-06/15230), т. е. на день признания такого расхода, как суточные. Днем признания подобных расходов станет дата, соответствующая дню утверждения авансового отчета о командировке (подп. 5 п. 7 ст. 272 НК РФ, письмо ФНС РФ от 21.03.2011 № КЕ-4-3/4408).

Имейте в виду, что для целей удержания НДФЛ валютные суточные надо пересчитать на другую дату. Подробнее об этом — в материале «И вновь — об НДФЛ с валютных суточных».

Таким образом, с 2017 года с величины сверхнормативных суточных следует удерживать не только налог на доходы физлиц, но и начислять страховые взносы на пенсионное, медицинское и социальное страхование (ОПС, ОМС и ОСС (в части страхования по нетрудоспособности и материнству)). Если у плательщика взносов нет права на использование сниженных тарифов по ним, то до достижения предельной величины баз по взносам ему на величину сверхнормативных суточных придется начислять сумму страховых взносов, составляющую 30% от величины превышения действующего ограничения (в т. ч. 22% на ОПС, 5,1% на ОМС и 2,9% на ОСС).

Облагаются ли сверхнормативные суточные «несчастными» взносами

Однако помимо взносов, переданных в ведение налоговой службе, существует еще один вид взносов — на страхование по травматизму (т. н. несчастные взносы). Правила их начисления регулирует закон «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ, которого изменения, произошедшие с 2017 года со всеми иными страховыми взносами, не коснулись.

Текст п. 2 ст. 20.2 закона № 125-ФЗ позволял не облагать «несчастными» взносами суточные до 2017 года, и в 2017-2018 годах у плательщиков этих взносов по-прежнему есть право не начислять их на суточные, выдаваемые за время нахождения в служебных поездках как на территории РФ, так и за границей. И это освобождение не ставится в зависимость от величины суточных.

Таким образом, взносы на страхование по травматизму на сверхнормативные суточные в 2018 году начислять не нужно.

Проверьте правильность заполнения формы 4-ФСС с помощью чек-листа, разработанного нашими экспертами.

Итоги

С 2017 года для страховых взносов, переданных под контроль налоговой службы, изменились правила, действовавшие в части освобождения от обложения ими суточных, выплачиваемых при командировках. Это изменение привело к тому, что ранее не облагавшиеся (независимо от их величины) суточные с 2017 года получили ограничение по величине необлагаемой суммы. Превышение этого размера (сверхнормативные суточные) влечет за собой обложение их страховыми взносами. Изменения 2017 года никак не отразились на взносах по травматизму, суточные по-прежнему не облагаются этими начислениями вне зависимости от того, какой оказалась их сумма.

Облагаются ли суточные НДФЛ и страховыми взносами в 2021 году?

В число возмещаемых работнику расходов, связанных со служебными командировками, включаются суточные. Суточные – это дополнительные расходы, связанные с проживанием командированного работника вне места постоянного жительства (ч. 1 ст. 168 ТК РФ). Размер суточных устанавливается работодателем самостоятельно. А как облагаются суточные НДФЛ и страховыми взносами?

Суточные и НДФЛ

НДФЛ не облагаются суточные только в пределах норм, установленных п. 3 ст. 217 НК РФ. Эти нормы за каждый день нахождения в командировке составляют:

- 700 рублей – при командировках по РФ;

- 2 500 рублей – при загранкомандировках.

Соответственно, с части суточных, превышающей указанный выше норматив, нужно исчислить и заплатить в бюджет НДФЛ.

А облагаются ли суточные страховыми взносами?

Суточные облагаются страховыми взносами?

Страховые взносы с суточных не начисляются, если такие суточные не превышают указанные выше лимиты (п. 2 ст. 422 НК РФ). Соответственно, суточные сверх нормы облагаются страховыми взносами в 2021 году.

Иными словами, при командировках по РФ с суточных свыше 700 рублей страховые взносы нужно будет начислить. А при заграничных командировках страховые взносы начисляются с суточных свыше 2 500 рублей за день командировки.

Обращаем внимание, что при однодневных командировках с суточных страховые взносы нужно начислить со всей суммы. Это связано с тем, что выплаты при однодневных командировках не могут быть признаны суточными, а потому от обложения взносами они не освобождаются (п. 11 Положения, утв. Постановлением Правительства от 13.10.2008 № 749, Письмо Минфина от 02.10.2017 № 03-15-06/63950 ).

Хотя если такие выплаты при однодневных командировках оформить не как суточные, а как возмещение расходов, связанных с командировкой, облагаться взносами они не будут. Но понесенные расходы нужно будет подтвердить первичными документами.

Говоря о страховых взносах до этого момента, мы имели в виду взносы на ОПС, ОМС и ВНиМ, уплачиваемые в соответствии с требованиями НК РФ. Что же касается страховых взносов на травматизм, то суточные не облагаются ими полностью. При этом не важно, превышает или нет установленный работодателем уровень суточных порог 700 рублей или 2 500 рублей (п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ , Письмо ФСС от 17.11.2011 № 14-03-11/08-13985 ).

Суточные в Расчете по страховым взносам 2021

Как уже было сказано, сверхнормативные суточные облагаются страховыми взносами в 2021 году в соответствии с требованиями НК РФ. А каковы особенности отражения суточных в Расчете по страховым взносам?

Несмотря на то, что только сверхлимитные суточные облагаются страховыми взносами на ОПС, ОМС и ВНиМ, в РСВ показать нужно полный размер суточных.

По соответствующему виду страхования выплаченные работникам суточные нужно сначала указать в составе сумм выплат и иных вознаграждений, исчисленных в пользу физических лиц. А затем необлагаемую часть суточных нужно указать в составе сумм, не подлежащих обложению страховыми взносами (Порядок заполнения, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@, Письмо ФНС от 24.11.2017 № ГД-4-11/23829@ ).

А надо ли отражать суточные сверх нормы в 4ФСС в 2021 году?

В форме 4-ФСС суточные нужно показать дважды (Порядок заполнения, утв. Приказом ФСС от 26.09.2016 № 381):

- в составе сумм выплат по строке 1 таблицы 1 «Расчет базы для начисления страховых взносов» формы 4-ФСС;

- в составе сумм, не подлежащих обложению страховыми взносами, по строке 2 таблицы 1.

Суточные — 2017: налоги и взносы

Как платить страховые взносы с суточных

Так, установлено, что не подлежат обложению страховыми взносами суточные в размере:

- не более 700 рублей за каждый день нахождения в командировке на территории России;

- не более 2500 рублей за каждый день нахождения в заграничной командировке (п. 3 ст. 217, п. 2 ст. 422 НК РФ).

До 2017 года суточные не облагались страховыми взносами в пределах, установленных самой компанией в ее локальных нормативных актах.

Таким образом, с 2017 года суточные сверх данных норм следует облагать взносами вне зависимости от того, прописаны сверхлимитные суммы в локальных нормативных актах или нет.

По общему правилу дата осуществления выплат определяется как день их начисления (п. 1 ст. 424 НК РФ). Датой получения работником дохода в виде сверхнормативных суточных является день утверждения авансового отчета.

А значит, суточные, которые превышают нормы, включают в базу для исчисления страховых взносов в том календарном месяце, в котором утвержден авансовый отчет работника.

Напомним, что по возвращении из командировки работник обязан в течение трех рабочих дней представить авансовый отчет об израсходованных в связи с командировкой суммах, в том числе суточных, и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы (п. 26 Положения о командировках, утв. пост. Правительства РФ от 13.10.2008 № 749).

Отметим, что суточные не облагают страховыми взносами на травматизм (п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ). При этом размер суточных не имеет значения.

Как платить НДФЛ с суточных

Исчисление НДФЛ со сверхнормативных суточных производится в последний день месяца, в котором утвержден авансовый отчет. А удержание исчисленного налога производится, например, из суммы зарплаты. Удержанный НДФЛ должен быть перечислен в бюджет не позднее дня, следующего за днем выплаты дохода (подп. 6 п. 1 ст. 223, пп. 3, 6 ст. 226 НК РФ).

Доходы в виде суточных, превышающих установленные законом нормативы, при заполнении раздела 3 справки по форме 2-НДФЛ отражают по коду дохода 4800 “Иные доходы” в месяце утверждения авансового отчета (письма Минфина России от 21.06.2016 № 03-04-06/36099, от 06.10.2009 № 03-04-06-01/256, ФНС России от 19.09.2016 № БС-4-11/17537). А вот суточные в пределах норм не облагают НДФЛ и не отражают в справке 2-НДФЛ.

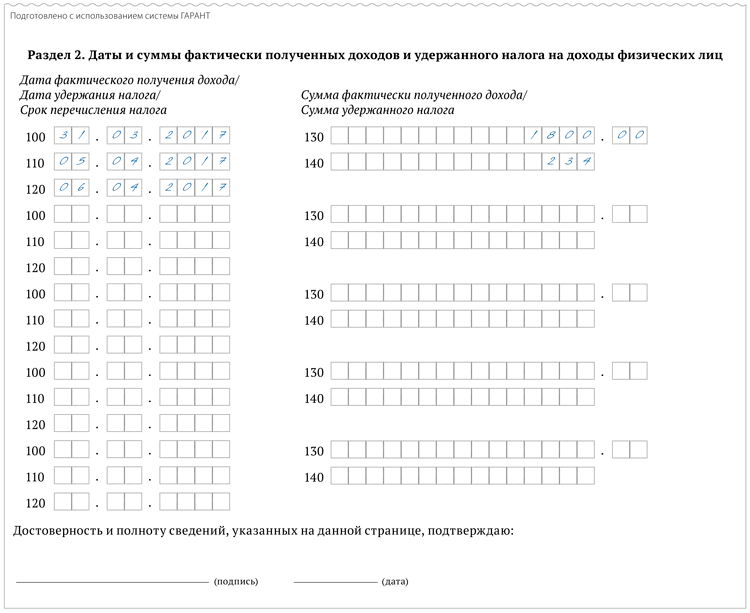

Сверхлимитные суточные также подлежат отражению в разделе 2 расчета по форме 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@).

ПРИМЕР

Суточные на командировку по России были выплачены 13.03.2017. Их размер установлен в локальном нормативном акте в сумме 1000 руб. в сутки. Авансовый отчет по итогам командировки был утвержден 25.03.2017, зарплата за март выплачена 05.04.2017. Перечисление НДФЛ произведено 06.04.2017.

Раздел 2 расчета по форме 6-НДФЛ за полугодие 2017 г. следует заполнить следующим образом:

- строка 100 “Дата фактического получения дохода” – последний день месяца, в котором утвержден авансовый отчет, – 31.03.2017;

- строка 110 “Дата удержания налога” – дата выплаты очередной зарплаты – 05.04.2017;

- строка 120 “Срок перечисления налога” – 06.04.2017;

- строка 130 “Сумма фактически полученного дохода” – сумма сверхлимитных суточных;

- строка 140 “Сумма удержанного налога” – удержанный НДФЛ (письмо ФНС России от 27.04.2016 № БС-4-11/7663).

Как отразить суточные в 6-НДФЛ

Суточные и налог на прибыль

Командировочные расходы, в том числе суточные, учитывают в качестве прочих расходов, связанных с производством и реализацией. Признают их на дату утверждения авансового отчета. Это правило действует как при методе начисления, так и при кассовом методе (подп. 12 п. 1 ст. 264, подп. 5 п. 7 ст. 272 НК РФ).

Страховые взносы, исчисленные с суммы сверхнормативных суточных, включают в состав прочих расходов, связанных с производством и реализацией, на дату начисления (подп. 1 п. 1 ст. 264, подп. 1 п. 7 ст. 272 НК РФ).

Как вести учет суточных

Командировочные затраты принимают к учету на дату утверждения авансового отчета руководителем компании.

ПРИМЕР

В коллективном договоре компания установила размер суточных – 1000 руб. за каждый день нахождения в командировке на территории Российской Федерации. Работник пробыл в командировке 6 дней. Было выплачено 6000 руб. суточных.

Не подлежит обложению страховыми взносами и НДФЛ сумма в размере 4200 руб. (6 дн. x 700 руб.). А вот сумма, превышающая норму, – 1800 руб., подлежит обложению.

В бухгалтерском учете будут сделаны проводки:

ДЕБЕТ 71 КРЕДИТ 50

– 6000 руб. – подотчетному лицу выданы суточные;

ДЕБЕТ 26 КРЕДИТ 71

– 6000 руб. – признаны расходы в виде суточных;

ДЕБЕТ 70 КРЕДИТ 68

– 234 руб. (1800 руб. x 13%) – удержан НДФЛ со сверхлимитных суточных;

ДЕБЕТ 26 КРЕДИТ 69

– 540 руб. (1800 руб. x (22% + 2,9% + 5,1%)) – начислены страховые взносы с суммы сверхнормативных суточных.

Как суточные облагаются страховыми взносами в 2021 году

В 2021 году суточные облагаются страховыми взносами, как и прежде. Однако подвижки в правовом регулировании этих обязательных платежей наложили свой отпечаток. Как облагать суточные страховыми взносами и в пределах каких нормативов? Облагать ли взносами сверхнормативные суточные? Как показывать в 2021 году суточные в едином расчете по страховым взносам? Ответим на вопросы, а а также расскажем, чем суточные похожи на подоходный налог и как они облагаются страховыми взносами в 2021 году.

На что обращать внимание в 2021 году

В 2021 году бухгалтерам имеет смыл быть более внимательными в отношении сверхнормативных суточных: страховые взносы на них начислять придется. И тут главное не запутаться. Ведь раньше, в 2016 году и ранее, от вносов были свободны любые суммы суточных. Главной гарантией выступало то, что их максимальные значения прописаны:

- в коллективном договоре;

- положении о командировках или ином внутреннем акте.

Однако в 2021 году придется отчислять в казну страховые взносы с суточных сверх норм. При этом нормативы по суточным остались на прежнем уровне (п. 2 ст. 422 НК РФ):

- для служебных поездок по России – до 700 рублей;

- для иностранных командировок – до 2,5 тыс. рублей.

Таким образом, суточные в 2021 году облагаются страховыми взносами при превышении этих значений.

По закону суточные – это дополнительные затраты в связи с пребыванием не в месте постоянного жительства (см. 168 ТК РФ).

Как видно, законодатели приравняли нормативы по суточным, которые уже давно действуют в отношении подоходного налога. Поэтому из указанной нормы главы НК РФ о страховых взносах дана прямая отсылка к третьему пункту статьи 217 НК РФ.

Обратите внимание

В 2021 году страховые взносы нужно продолжать начислять на выплаты по трудовым соглашениям и гражданским договорам. Это регулирует статья 420 НК РФ. Но довольно часто возникает вопрос: облагаются ли суточные страховыми взносами?

Выплаты, которые не подпадают под взносы, в 2021 году не изменились. Они зафиксированы в статье 422 Налогового кодекса. При этом не облагаются в 2018 году страховыми взносами суточные в части Фонда соцстраха по производственным травмам. Любые размеры таких суточных свободны от таких взносов.

Как показывать суточные в едином расчете по страховым взносам

Всю сумму суточных отразите расчете по страховым взносам по строке 030 подраздела 1.1 приложения 1 к разделу 1. Сумма суточных в пределах норматива страховыми взносами не облагается. Поэтому отразите ее по строке 040 подраздела 1.1 приложения 1 к разделу 1. Аналогично отразите по строкам 030 и 040 подраздела 1.2 и по строкам 020 и 030 приложения 2. Таким образом, в облагаемую базу по строке 050 попадет только облагаемая часть суточных (письмо ФНС от 08.08.2017 № ГД-4-11/15569)

В подразделе 3.2.1 раздела 3 сумму суточных отразите:

- по строке 210 укажите всю сумму суточных (в пределах норм и сверх норм);

- в строку 220 включите только облагаемую сумму, то есть сверх норм.

Важное разъяснение от ФНС про суточные в расчетах по взносам

Налоговики хотят, чтобы компаний сдавали уточненные расчеты по страховым взносам в 2021 году. Это касается тех организаций, которые не полностью указали в отчете необлагаемые выплаты или не указали вовсе. В частности – не включили в отчет суточные (письмо ФНС от 24.11.2017 № ГД-4-11/23829).

Как мы уже сказали, лимит для суточных — 700 руб. за день командировки по России и 2500 руб. за день в заграничной командировке (абз. 10 п. 3 ст. 217 НК). В пределах этих сумм компания не облагает суточные страховыми взносами (п. 2 ст. 422 НК). А значит, такие суточные не влияют на расчет страховых взносов (п. 1 ст. 421 НК). Но Порядок заполнения расчета по страховым взносам говорит, что в отчет нужно вписать все выплаты сотрудникам, включая те, которые не облагают страховыми взносами (утв. приказом ФНС от 10.10.2016 № ММВ-7-11/551).

Необлагаемые суммы указывают в строках 040 подразделов 1.1, 1.2, а также в строке 030 приложения 2 раздела 1. Так сказано в Порядке заполнения расчета по страховым взносам.

Налоговая не вправе штрафовать за расчет по взносам, если вы не указали в нем необлагаемые выплаты или указали, но не полностью. Ведь компания не занижает базу по взносам. Штрафов не должно быть и в том случае, если не сдали уточненку.

Вывод на 2021 год

Сумма выданных работнику суточных не облагается страховыми взносами:

- на пенсионное, медицинское страхование и по ВНиМ – в размере, не превышающем 700 руб. за каждый день нахождения в командировке на территории РФ и 2 500 руб. за каждый день нахождения в заграничной командировке (п. 3 ст. 217, п. 2 ст. 422 НК РФ);

- на страхование от несчастных случаев – в размере, определенном в коллективном договоре или в локальном нормативном акте организации (п. 2 ст. 20.2 Закона N 125-ФЗ, ч. 4 ст. 168 ТК РФ, Письмо ФСС РФ от 17.11.2011 N 14-03-11/08-13985).

Сумма суточных, превышающая установленные нормы, подлежит включению в базу для исчисления страховых взносов.

Если страховые взносы с рассматриваемых выплат вы не начислите, есть риск привлечения вас к ответственности в виде штрафа и начисления пеней (ст. ст. 75, 122 НК РФ, ст. ст. 26.11, 26.29 Закона № 125-ФЗ).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Суточные сверх норм в 2021 году: платите взносы, НДФЛ и всё покажите в Расчете.

Установленные законодательством нормативы суточных в 2021 году не всегда позволяют командировочному комфортно ощущать себя во время деловой поездки. Не все, но многие компании по решению руководства устанавливают свои собственные нормативы. Такие выплаты облагаются взносами.

Суточные выплачивают работнику в 2021 году за каждый день нахождения в командировке, включая выходные и праздничные дни, а также за все дни нахождения в пути, включая день отъезда и приезда. Деньги выдают наличными или перечисляют на карту работника перед его отъездом в командировку.

Как установить размер суточных

Размер суточных устанавливает руководитель компании своим приказом или другим локальных нормативным актом. Например, в положении о командировках.

Нормирование суточных в 2021 году

Согласно статье 264 Налогового кодекса РФ размер суточных, утвержденных в коллективном договоре или приказе руководителя, в полном объеме принимается к уменьшению налогооблагаемой прибыли.

Но в целях обложения НДФЛ и страховыми взносами суточные в 2021 году нормируются. В соответствии с пунктом 3 статьи 217 Налогового кодекса РФ не нужно платить НДФЛ с суточных:

- в размере 700 рублей за каждый день при командировках по России;

- в размере не более 2500 рублей за каждый день при зарубежной командировке.

Суточные сверх норматива в 2021 году

Суточные, выплаченные сверх установленного норматива, в 2021 году нужно включать в доход работника и заплатить с них НДФЛ.

Для начисления и уплаты страховых взносов суточные не нормировали до 1 января 2017 года. До этого момента действовал Федеральный закон от 24 июля 2009 г. № 212-ФЗ. С 1 января 2017 года нужно руководствоваться пунктом 2 статьи 422 Налогового кодекса РФ.

Страховые взносы с суточных в 2021 году

Для начисления страховых взносов в 2021 году не важно, какие суточные прописаны во внутренних документах компании. Платить взносы нужно с сумм, превышающих нормативы, установленные законодательством. Они такие же, как и нормативы, которые установлены для обложения НДФЛ. Это: 700 рублей для командировок по России и не более 2500 рублей для зарубежных командировок.

С сумм, превышающих установленные на законодательном уровне нормативы суточных, нужно начислять и платить в бюджет и НДФЛ, и страховые взносы.

Расходы в пределах суточных, установленных законодательством, документально подтверждать не нужно.

Размер дохода, с которого нужно уплатить НДФЛ, бухгалтер определяет в момент утверждения авансового отчета.

Также поступают и со страховыми взносами. Их нужно начислять в месяце, в котором руководитель утвердил авансовый отчет. Такие разъяснения дал Минфин в письме от 29.05.2017 № 03-15-06/32796. Ведь до этого невозможно определить точную сумму, которую потратит сотрудник.

Если суточные выплачивались в 2021 году в иностранной валюте, суммы пересчитывайте в рубли по курсу Банка России на дату утверждения авансового отчета.

А страховые взносы на случай производственного травматизма и профессиональных заболеваний, не начисляются на суточные в пределах размера, который установлен внутренними документами организации. По-прежнему действует норма, установленная в статье 20.2 Федерального закона от 24.07.98 № 125-ФЗ.

Всю сумму начисленных суточных, в том числе и ту часть, которая не облагается взносами нужно включать в расчет по взносам. Если вы не включали в расчет необлагаемую часть, нужно подать уточненку. Налоговики настаивают, чтобы все суточные были отражены в Расчете.

Лимит суточных для начисления страховых взносов и НДФЛ в 2021 году

| Лимит для поездок по России | Лимит для загранкомандировок |

| Не облагаются налогом в пределах 700 руб. за каждый день нахождения в командировке | Не облагаются налогом в пределах 2500 руб. за каждый день нахождения в командировке |

Практическая энциклопедия бухгалтера

Все изменения 2021 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Поделиться

Распечатать

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Облагаются ли суточные страховыми взносами

lori-0003581491-bigwww.jpg

Похожие публикации

Когда работника направляют в служебную командировку, работодатель гарантирует не только сохранение за ним рабочего места и среднего заработка, но и возмещение связанных с командировкой расходов, к числу которых относятся и суточные. Суточные можно определить, как финансирование работодателем дополнительных ежедневных расходов сотрудника, связанных с временным проживанием в другой местности. Согласно Налоговому кодексу, с суточных не удерживается НДФЛ, если они выплачены в пределах норм, установленных статьей 217 НК РФ. А по каким нормам суточные нужно облагать страховыми взносами? Чтобы разобраться в этом вопросе, нам следует рассмотреть действующие положения законодательства, а также грядущие в новом году изменения.

Когда суточные сверх норм облагаются страховыми взносами, каковы эти нормы для работодателей, а также что нового ожидается в 2017 году в связи с вступлением в силу новых положений налогового законодательства в части обложения суточных выплат для командировок по России и за границу – обо всем этом в нашей статье.

Облагаются ли суточные страховыми взносами?

Помимо оплаты суточных, которые выплачиваются в установленной работодателем сумме за каждый день командировки, ТК РФ предусматривает возмещение проезда к месту командировки, найма жилья, а также, по согласованию с работодателем, иных расходов сотрудника. Причем, размеры и порядок для возмещения командировочных расходов работодатель может устанавливать своим внутренним нормативным актом или коллективным договором (ст. 168 ТК РФ).

Действующий на сегодня закон о страховых взносах от 24.07.2009 № 212-ФЗ не устанавливает конкретную сумму необлагаемых взносами суточных, а просто говорит, что они не подлежат обложению наряду с документально подтвержденными расходами на проезд к месту назначения и провоз багажа, аэропортовыми сборами, оплатой в командировке аренды жилья и т.д. (п. 2 ст. 9 закона № 212-ФЗ). Это действует как для внутрироссийских, так и для зарубежных командировок. Но будет ошибкой считать, что начислять страховые взносы на суточные не нужно в любом случае, невзирая на их размер, и вот почему:

- В свое время каждый из фондов разъяснил в своих письмах, что от обложения взносами освобождается только часть суточных компенсаций, которая не превышает нормы, установленные самим работодателем его внутренним нормативным актом (приказом, колдоговором, положением о командировках и т.п.), что полностью соответствует положениям статьи 168 ТК РФ (письмо ПФР от 29.09.2010 № 30-21/10260; письмо Минздрава от 06.08.2010 № 2538-19; письмо ФСС от 17.11.2011 № 14-03-11/08-13985).

Таким образом, до конца 2016 года будет действовать положение, согласно которому, начислять на суточные сверх норм страховые взносы работодатели должны, ориентируясь на лимиты, которые сами и устанавливают. Фактически, издать внутренний документ работодателю можно в отношении любого размера суточных, предусмотрев также особые случаи, когда размер может быть повышенным, чем полностью избежать начисления на них взносов.

Сверхнормативные суточные страховые взносы: изменения 2017

С 1 января 2017 года прекратит свое действие закон № 212-ФЗ, и ему на смену придет новая глава НК РФ – Глава 34 о страховых взносах. В 2017 году о самостоятельном нормировании суточных расходов работодателям придется забыть.

Статья 422 НК РФ устанавливает новый порядок: теперь суточные облагаются страховыми взносами, если они превышают лимиты, установленные для НДФЛ, о чем говорит прямая отсылка к п. 3 ст. 217 НК РФ. Размер этих лимитов будет зависеть от того, куда направляется работник – в командировку по России или за рубеж. Теперь на суточные не нужно начислять страховые взносы, если их размер не превышает:

- 700 рублей в день – при нахождении сотрудника в командировке в пределах Российской Федерации,

- 2500 рублей в день – при нахождении сотрудника в зарубежной командировке.

Суточные сверх нормы облагаются страховыми взносами в общем порядке, за исключением страховых взносов на «травматизм», от которых они полностью освобождены. Таким образом, с 2017 года обложение суточных подоходным налогом и страховыми взносами будет производиться по одинаковым правилам.

Источники:

http://nalog-nalog.ru/strahovye_vznosy/tarify_razmer_strahovyh_vznosov/kakovy_strahovye_vznosy_na_sutochnye/

http://glavkniga.ru/situations/k505719

http://www.klerk.ru/buh/articles/460714/

http://buhguru.com/nach-straxvznoc/sut-obl-strahvznos.html

http://www.buhgalteria.ru/article/sutochnye-sverkh-norm-v-2019-godu-platite-vznosy-ndfl-i-vsye-pokazhite-v-raschete

http://spmag.ru/articles/oblagayutsya-li-sutochnye-strahovymi-vznosami