ЕСН в 2021-2021 году

Наше государство остается, по сути, социальным. Даже в нынешних сложных финансовых условиях старается не опускать планку социальных обязательств. Получается не всегда. Определенной поддержкой в выполнении этих задач служит единый социальный налог. О нем сейчас и пойдет речь.

ЕСН в 2021-2021 году: зачем нужен

Аббревиатура ЕСН расшифровывается как единый социальный налог. Прежде чем перейти к вопросу о размере ЕСН в 2021-2021 году, остановимся кратко на характере этого налога, его задачах и объектах налогообложения.

Для начала поясним, что юридически этот налог уже несколько лет не существует, его отменили 9 лет назад. Но по привычке разные взносы данного целевого назначения называют единым социальным налогом. К тому же есть вероятность, что его вернут.

Исчисляется он как при помощи бюджетных, так и внебюджетных источников средств. Назначение ЕСН — обеспечение возможности для сотрудников в будущем получать государственную пенсию и ряд социальных выплат. Из этого же источника выделяются нужные суммы на бесплатную помощь в медицинских организациях, перечень которых определен законодательно.

Кто платит, каков объект налогообложения

Отчислять этот вид налога должны все, кто официально работают. Это две большие группы налогоплательщиков.

1. ИП, занимающиеся частной практикой.

2. Физлица, не относящиеся к категории индивидуальных предпринимателей; ИП, предприятия и организации, конкретные люди, что делают выплаты физическим лицам.

У этих групп несколько отличаются объекты обложения по единому социальному налогу. Первая группа должна сделать отчисления со всех видов доходов, оставшихся после учета обозначенных законом расходов. Для тех, кто попадает во вторую группу, объектами налогообложения становится весь объем выплат, что производились физическим лицам по договорам разного вида: как по трудовым, так и по всему спектру .

Как рассчитывается ставка ЕСН в 2021-2021 году

Для основной группы налогоплательщиков ставки ЕСН в 2021-2021 году остались теми же, что и ранее. Из чего она складывается? Из этих трех разновидностей платежей:

- взносов на обязательное пенсионное страхование, ставка по которым — 22%;

- отчислений на обязательное медицинское страхование, их размер — 5,1%;

- платежи в Страховой фонд, составляющие 2,9%.

- платежи на страхование от несчастного случая, ставка зависит от группы риска предпринимательской деятельности.

За максимальный размер взносов на пенсионное страхование в 2021 году принята сумма 234 832 рублей, в 2021 году планка максимального размера пенсионных взносов возрастет до 259 584 рублей. Что касается процента ставки, то он несколько варьируется в зависимости от сумм начислений.

При достижении лимита, установленного на данный год, он может быть скорректирован в сторону уменьшения. В вышеупомянутая ставка в 2,9% по Фонду социального страхования применяется при начислениях на суммы менее 865 000 рублей. Если суммы более 865 000, то ставка по данному фонду будет нулевой. В 2021 году в ФСС оплачиваются взносы до получения размера доходов 912 000 рублей.

В отношении взносов на обязательное пенсионное страхование правило то же: если начисления менее 1 150 000 рублей, то устанавливается ставка ЕСН в 22%, а при выплатах на суммы свыше 1 150 000 рублей она снижается до 10%. В 2021 году при доходе 1 292 000 действует ставка 22%, а свыше этой суммы ставка уменьшается до 10%. Для обязательного медицинского страхования предельных ограничений не установлено, в 2021 году со всей суммы дохода исчисляют 5,1%.

Особенности расчетов для ИП

Сколько процентов ЕСН в 2021-2021 году придется отчислять индивидуальным предпринимателям? Дл ИП разработана несколько иная система расчетов. , они не обязаны платить в страховые фонды, могут делать это лишь на добровольных началах. За ними остаются обязательные отчисления в два фонда: Пенсионный и Медицинского страхования. В 2017 году оба исчислялись пропорционально минимальному размеру оплаты труда.

Формула была такова. Отчисления в фонд медицинского страхования рассчитываем исходя из ставки 5,1% МРОТ за год, то есть, 12 * 5,1% * МРОТ. Для Пенсионного фонда расчет аналогичный, только применяем ставку 26%.

Надо иметь в виду: если доход индивидуального предпринимателя в год окажется выше трехсот тысяч рублей, то ко всем перечисленным выше отчислениям добавляется один процент от той суммы, на которую превышен данный лимит.

Основные изменения по ЕСН

Говоря о таблице ставок ЕСН в 2021-2021 году, надо помнить еще и о ряде поправок, связанных с уплатой ЕСН, которые внесены в текущем году в связи с изменениями, затронувшими Налоговый Кодекс России.

1. Теперь нельзя производить округление сумм (в любую сторону), производя отчисления взносов по ЕСН.

2. Появилось понятие максимального показателя для начислений выплат на пенсионное страхование. Оно зафиксировано законодательно, а также внесены соответствующие изменения и в нормативные акты локального характера, касающиеся налогообложения. Но по медицинскому обязательному страхованию подобных ограничений пока не предусмотрено.

3. Страховые взносы не будут взысканы с суммы, компенсационных выплат которая меньше трех среднемесячных заработков, если работник увольняется. Также это новшество касается выплаты командировочных расходов. И на них не будут начислены страховые проценты, но только в случае, если данные расходы будут подтверждены документально.

4. За иностранных граждан, принятых на работу, работодатели отныне тоже будут обязаны отчислять необходимые суммы для целей пенсионного страхования. Исключения предусмотрены лишь для зарубежных специалистов высокого класса.

5. Число предприятий, которым дано право на электронную отчетность, увеличилось.

6. Фиксированные взносы ИП не будут рассчитываться, исходя из МРОТ.

Перемены, связанные с отсрочками и контрольными проверками

Надзорные предприятия теперь, если имеются серьезные основания, могут увеличить длительность проверок с прежних четырех месяцев до шести. Такими основаниями являются:

- серьезные нарушения, которые требуют срочной проверки и принятия незамедлительных мер; они должны быть зафиксированы и подтверждены документально;

- нарушения по филиалам, расположенным в разных субъектах Российской Федерации, требующие проверки;

- неточность в документах или отсутствие запрашиваемых данных;

- несвоевременность страховых отчислений, в том числе, по обстоятельствам.

Работодатель (ИП) вправе и даже должен, в случае таких чрезвычайных обстоятельств, просить об отсрочке либо рассрочке платежей по единому социальному налогу. Это могут быть такие причины как необоснованная задержка финансирования, а для предприятий, ведущих сезонные работы, еще и : техногенные и природные катастрофы, военные операции и др.

Субъекту налогообложения нужно будет подать в соответствующую организацию заявление установленного образца. На его основании будет приниматься определенное решение.

Таблицы ставок ЕСН в 2021-2021 году

Тарифы страховых взносов в 2021-2021 году

В ПФР на обязательное пенсионное страхование

В ФСС на страхование на случай временной нетрудоспособности и материнства (ВНиМ)

С суммы выплат в пределах установленной предельной величины базы

С суммы превышения установленной предельной величины базы

С суммы выплат в пределах установленной предельной величины базы

С суммы превышения установленной предельной величины базы

Рассчитываем единый социальный налог

Глава Налогового кодекса, посвященная ЕСН, пожалуй, самая короткая из второй части Кодекса. Но, это, к сожалению, вовсе не означает, что проблем и вопросов при исчислении и уплате единого социального налога не возникает. Надеемся, что после прочтения пошагового алгоритма расчета ЕСН с выплат штатным сотрудникам, сложностей у начинающих бухгалтеров станет меньше.

На что начисляется налог

На первый взгляд, единый социальный налог на выплаты штатным сотрудникам очень схож с налогом на доходы физических лиц. Точно так же, как и в НДФЛ, бухгалтеру нужно отслеживать суммы по каждому сотруднику в отдельности, исчисляя с них налог. Но при этом в отличие от НДФЛ в расчет берутся не реально выплаченные суммы, а суммы, начисленные в пользу каждого из сотрудников (ст. 242 НК РФ). Кроме того, суммы считаются не помесячно, а нарастающим итогом с начала года (п. 2 ст. 237 НК РФ). Рассчитанные таким образом суммы в конечном итоге и становятся базой для расчета налога.

Пример.

Предположим, в организации работают три сотрудника: генеральный директор, оклад которого составляет 70 тыс. руб. в месяц, главный бухгалтер с окладом 50 тыс. руб. в месяц и менеджер по продажам с окладом в 40 тыс. руб. в месяц.

Соответственно, для расчета ЕСН бухгалтеру надо каждый месяц определять нарастающим итогом сумму выплат, начисленных в пользу каждого из сотрудников. В результате получаем: в январе база по генеральному директору составит 70 тыс. руб., по главбуху 50 тыс. рублей, а по менеджеру — 40 тыс.рублей. В феврале эти суммы удвоятся и составят соответственно 140 тыс. рублей, 100 тыс. рублей и 80 тыс. рублей. В марте база будет уже 210, 150 и 120 тыс. рублей и так далее.

Считаем налог

Сумма единого социального налога, которую надо заплатить в бюджет, определяется ежемесячно.Ведь пункт 3 статьи 243 Налогового кодекса требует уплачивать ежемесячные авансовые платежи, размер которых определяется на основании фактически начисленных за этот месяц сумм. Но, так как налоговая база определяется нарастающим итогом, то при определении суммы налога, который надо заплатить в конкретном месяце, налог нужно скорректировать на суммы, уже перечисленные ранее в бюджет с выплат, начисленных этому сотруднику (п. 3 ст. 243 НК РФ).

Это не единственный нюанс, который нужно учесть при определении суммы налога. Дело в том, что ставки ЕСН снижаются при увеличении суммы выплат в пользу сотрудника (именно поэтому их и нужно считать отдельно по каждому лицу).

Так, при выплатах до 280 тыс. руб. включительно совокупная ставка ЕСН равна 26%. Но как только сумма выплат (а она, напомним, считается нарастающим итогом) превысит 280 тыс., то ставка налога уменьшается. Она составит 72 800 рублей плюс 10 процентов от суммы, превышающей 280 тыс. рублей. Ну, а если сумма выплат превысит 600 тыс. рублей, то ставка снизится до 104 800 рублей в месяц, к которым прибавляется всего 2 процента от суммы, превышающей 600 тыс. рублей (п. 1 ст. 241 НК РФ). Посмотрим, как это выглядит на примере.

Возьмем условия из предыдущего примера.

В январе сумма авансового платежа в нашей организации из трех человек составит 70 000 х 26%+50 000 х26% +40 000 х26% =41 600 руб.

В феврале сумма авансового платежа будет рассчитываться уже с учетом уплаченных 41 600 руб. и поэтому останется без изменения: (140 000 х 26%+100 000 х 26% +80 000х 26%) – 41 600 = 41 600 руб. Аналогичным образом поступим и в марте-апреле. А вот в мае уже придется применить регрессивную ставку по заработной плате генерального директора, которая по итогам 5 месяцев составит 350 тыс. рублей. В итоге формула расчета будет выглядеть уже так: (72800+((350 000-280 000) х 10%) + 250 000 х 26% + 200 000 х 26%) – 41600 х 4. И в итоге получится сумма налога, равная 30400 рублей.

В июне регрессия будет уже у двух работников организации, т.к. выплаты в пользу главбуха с начала года также превысят 280 тыс. рублей. А это значит, что величина ежемесячного платежа снизится и составит 27 200 руб. (72 800+(420 000 – 280 000) х 10%) + (72 800 + (300 000 – 280 000) х 10%) + 240 000 х 26%) – 41600 х 4 – 30 400).

Как видим, расчет ЕСН дело достаточно трудоемкое и требует внимательности. Но самое интересное, что данный расчет еще не окончательный.

Распределяем налог по бюджетам

После того, как сумма платежа определена, его нужно распределить между несколькими бюджетами. Дело в том, что ЕСН только по своему названию единый налог. В действительности же он уплачивается в четыре разных бюджета. Это федеральный бюджет, бюджет Фонда социального страхования (ФСС), бюджет федерального Фонда медицинского страхования (ФФОМС) и бюджет территориального Фонда медицинского страхования (ТФОМС). Правильно распределить получившуюся сумму налога между бюджетами — также обязанность бухгалтера организации.

Процентное соотношение сумм между бюджетами зафиксировано в пункте 1 статьи 241 Налогового кодекса и привязано к налоговой базе по каждому сотруднику. Так, из 26%, которыми облагаются выплаты, не превышающие 280 тыс. рублей, в федеральный бюджет поступает 20%, в бюджет ФСС 2,9%, в ФФОМС 1,1% и в ТФОМС 2 %.

Это значит, что в нашем примере сумма платежа за январь – апрель (она, напомним, составляет 41 600 руб. ежемесячно) будет распределяться в следующих пропорциях: в федеральный бюджет уйдет 32 000 руб., в ФСС 4 640 руб., в ФФОМС 1 760 руб. и в ТФОМС 3 200 руб.

А вот с началом регрессии ситуация становится сложнее. Так, с выплат превышающих 280 тыс. рублей, налог распределяется следующим образом: 56 000 руб. + 7,9% с суммы, превышающей 280 тыс. руб., уходит в федеральный бюджет. Фонду соцстраха достается 8 120 руб. + 1% от суммы превышения. ФФОМС и ТФОМС получают 3 080 руб. + 0,6% и 5 600 руб. + 0,5% соответственно.

Ну, а при выплатах, превышающих 600 тыс. руб., расклад ЕСН между бюджетами выглядит вот как: 81 200 руб. + 2% от суммы, превышающей 600 тыс. руб., отправляется в федеральный бюджет. Твердая сумма в 11 320 руб. уходит в ФСС. ФФОМС и ТФОМС получают также фиксированные суммы в размере 5 тыс. руб. и 7 200 руб. соответственно.

Проиллюстрируем это на примере.

Возьмем данные предыдущего примера. В январе-апреле суммы между бюджетами будут распределяться так, как указано в таблице:

| Работник | Сумма начислений в месяц | Фед. бюджет | ФСС | ФФОМС | |

|---|---|---|---|---|---|

| Генеральный директор | 70 000 | 70 000 х 20% = 14 000 | 70 000 х 2,9% = 2030 | 70 000 х 1,1% = 770 | 70 000 х 2% = 1400 |

| Главный бухгалтер | 50 000 | 50 000 х 20% = 10 000 | 50 000 х 2,9% = 1450 | 50 000 х 1,1% = 550 | 50 000 х 2% = 1000 |

| Менеджер | 40 000 | 40 000 х 20% = 8000 | 40 000 х 2,9% = 1160 | 40 000 х 1,1% = 440 | 40 000 х 2% = 800 |

| Итого | 160 000 | 32000 | 4640 | 1760 | 3200 |

В мае, зарплата генерального директора нарастающим итогом достигнет 350 тыс. рублей и у организации появляется необходимость применять регрессивную ставку. А значит, налог будет распределяться уже иначе:

| Работник | Сумма начислений нарастающим итогом | Фед.бюджет | ФСС | ФФОМС | ТФОМС |

|---|---|---|---|---|---|

| Генеральный директор | 350 000 | (56 000 + (350 000 – 280 000) х 7,9%) – (14 000 х 4) = 5530 | (8120 + (350 000- 280 000) х 1%) – (2030 х 4) = 700 | (3080 + (350 000 – 280 000) х 0,6%) – (770 х 4) = 420 | (5600 + (350 000 – 280 000) х 0,5% – (1400 х 4) = 350 |

| Главный бухгалтер | 250 000 | 10 000 | 1450 | 550 | 1000 |

| Менеджер | 200 000 | 8 000 | 1160 | 440 | 800 |

| Итого | 800 000 | 23530 | 3310 | 1410 | 2150 |

Учитываем взносы в ПФР и выплаты по больничным

Но и на этом эпопея с расчетом ЕСН еще не заканчивается.Прежде чем перечислить получившиеся в результате расчетов суммы в соответствующие бюджеты, с ними нужно еще поработать. Так, платеж, причитающийся федеральному бюджету, нужно уменьшить на взносы в ПФР, а платеж, направляемый в ФСС, — на выплаты по больничным и прочие выплаты в пользу работников, производимые за счет Фонда социального страхования. Причем, уменьшается именно ежемесячный авансовый платеж (п. 2. ст. 243 НК РФ). Здесь надо учитывать следующее.

Налоговый кодекс позволяет уменьшить ежемесячный авансовый платеж по ЕСН на сумму взносов в ПФР, начисленных за тот же период. Напомним, что взносы в ПФР также начисляются и уплачиваются ежемесячно (ст. 23 Федерального закона от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»).

Но если по итогам квартала сумма начисленных пенсионных взносов, на которые были уменьшены ежемесячные платежи по ЕСН, окажется меньше суммы взносов, реально уплаченных за тот же период, возникает недоимка по ЕСН (абз. 4 п. 3 ст. 243 НК РФ).

Соответственно, на эту недоимку начисляются пени. Поэтому надо внимательно следить, чтобы суммы начисленных и уплаченных за квартал пенсионных взносов совпадали. Если возникает разница, то следует исключить эту сумму из вычетов по ЕСН и доплатить налог за последний месяц квартала (до 15 числа следующего месяца).

Что касается уменьшения части ЕСН на суммы выплат по больничным и прочим расходам, покрываемым ФСС, то тут речь идет уже не о начисленных суммах, а о суммах, реально выплаченных в течение месяца (абз. 1 п. 2 ст. 243 НК РФ). Так что в данном случае нужно следить лишь за правильностью оформления документов, на основании которых производятся данные выплаты. Ведь если документы оформлены неверно, то ФСС вполне может не признать данные выплаты, а значит, у организации также возникнет недоимка.

Сумма, расчет и правила уплаты единого социального страхового взноса в 2018 году

Уже с 1 марта 2017 года все сведения об уплате социальных, страховых и пенсионных взносов были переданы фондами в Налоговую службу. До 2017 года была проведена необходимая подготовка и бухгалтерская сверка для замены трех ранее уплачиваемых государству юридическими лицами взносов единым социальным страховым взносом.

Уплата ЕССС в ФНС России теперь будет проводиться вместо выплат в ПФР и ФСС, как это происходило ранее. Пенсионный и социально-страховой фонды больше не будут принимать взносы от юридических лиц, но продолжат исполнять свои основные обязанности: ведение и учет документации, а также назначение и выдача пенсий и пособий.

Для внесения взносов был создан новый КБК, на счет которого бухгалтеру нужно ежемесячно переводить необходимые платежи. Ранее для внесения пенсионных и страховых взносов нужно было переводить платежи на счет трех разных КБК, то есть процедура уплаты для юридических лиц и индивидуальных предпринимателей значительно упростилась.

- Необходимость и цели перехода

- Отчетная документация

- Расчет и правила уплаты

- Образец формы расчета

- Сроки

- Рекомендации

Необходимость и цели перехода

По результатам прошедших налоговых периодов было выявлено, что сотрудники ФНС России гораздо эффективнее справляются с работой по взысканию налоговых сборов с юридических лиц и индивидуальных предпринимателей, нежели уполномоченные лица с ПФР и ФСС.

По результатам прошедших налоговых периодов было выявлено, что сотрудники ФНС России гораздо эффективнее справляются с работой по взысканию налоговых сборов с юридических лиц и индивидуальных предпринимателей, нежели уполномоченные лица с ПФР и ФСС.

Для увеличения продуктивности налогообложения было принято решение о передаче полномочий по сбору налоговых, страховых и пенсионных выплат Налоговой службе.

За ПФР и ФСС остается право на регулирование вопросов, связанных с произведением и начислением страховых, социальных и пенсионных выплат и пособий гражданам РФ, а также ведение учетной бухгалтерской документации.

Также следует отметить, что введение ЕССС значительно упрощает процедуру внесения страховых взносов и подачи ежеквартальных отчетов для бухгалтеров организаций и индивидуальных предпринимателей. Если раньше бухгалтерам приходилось оформлять документацию для нескольких государственных фондов, то сейчас нужно лишь заполнить специальную утвержденную форму и отправить ее на рассмотрение в ИФНС.

Отчетная документация

Ведение отчетной документации, как и раньше, нужно осуществлять на протяжении всего квартала, а в конце учетного периода составлять итоговый персонифицированный отчет. Документы теперь должны предоставляться в налоговую инспекцию по месту регистрации физического лица, а не в государственные фонды, как это было ранее.

Отметим также, что организации, которые имеют штат сотрудников свыше 25 человек, должны подавать отчетность строго в электронном виде. Юридические лица со штатом сотрудников менее 25 человек и индивидуальные предприниматели могут заполнять отчет и в бумажном виде по своему усмотрению.

Расчет и правила уплаты

Уплата ЕССС должна производиться юридическими лицами и индивидуальными предпринимателями ежемесячно. Утверждена специальная единая форма, которую должны заполнять бухгалтера организаций при внесении платежей в ФНС, в которой содержатся блоки для расчета суммы платежей взносов ОМС, пенсионного и социально-страхового взносов. Заполненная форма подается в ФНС по месту регистрации юридического лица.

Уплата ЕССС должна производиться юридическими лицами и индивидуальными предпринимателями ежемесячно. Утверждена специальная единая форма, которую должны заполнять бухгалтера организаций при внесении платежей в ФНС, в которой содержатся блоки для расчета суммы платежей взносов ОМС, пенсионного и социально-страхового взносов. Заполненная форма подается в ФНС по месту регистрации юридического лица.

При этом могут действовать различные условия для процентных ставок и льгот. Так, для юридических лиц процентная ставка составляет 30% от общих доходов организации, при этом 22% отводится на взносы в Пенсионный фонд, 5,1% приходится на страховые медицинские взносы и 2,9% — социальные взносы.

Для индивидуальных предпринимателей ставка составляет 31,1%, 26 из которых приходится на пенсионные взносы, а 5,1 — на страховые. Организации, работающие по «упрощенке», уплачивают 20%. Если доход юридического лица превышает 300 тысяч рублей, уплачивается дополнительно взнос в размере 1% от превышающей суммы, он перечисляется в Пенсионный фонд.

Взносы производятся и рассчитываются только в национальной валюте: русских рублях и копейках.

Образец формы расчета

Производить расчеты социальных страховых взносов бухгалтер либо предприниматель должен в специальной установленной новой форме расчета, которая состоит из нескольких блоков, каждый из которых обязателен к заполнению. Рассмотрим образец формы.

Форма состоит из трех разделов:

- Титульный лист.

- Раздел 1 о взносах, произведенных в бюджет (имеет 2 подраздела и приложение).

- Раздел, включающий персональные сведения о застрахованных лицах.

На титульном листе обозначенной формы следует указать необходимые сведения о конкретной организации либо индивидуальном предпринимателе, а именно:

- наименование организации;

- контактные сведения;

- номера ИНН и КПП;

- ФИО лица, ответственного за достоверность сведений в учете;

- дата составления документа;

- количество страниц в отчете (блок заполняется после составления документа).

Также на титульном листе присутствует блок, который должен заполняться сотрудником ФНС после отправки отчета. Оставьте его незаполненным.

- Образец заполнения формы КНД 1151111

- Форма КНД 1151111

Далее следует заполнить заключительную часть документа, где нужно указать персональные сведения о каждом застрахованном сотруднике организации, для которого осуществляются пенсионные и страховые начисления. Зачастую в организациях такие сведения могут не меняться или незначительно изменяться из квартала в квартал, поэтому при сдаче отчета в электронном виде удобно использовать заранее подготовленный шаблон.

Рассмотрим несложный образец расчета размера взноса в соответствии с действующими налоговыми ставками на примере организации, штат которой состоит из одного человека с ежемесячным доходом в 100 тыс. рублей.

Ежемесячно уплачивается 30% из дохода в ФНС, в переводе на рубли можно определить, что общая сумма социальных платежей юридического лица составляет 30 000 рублей, а сумма ежеквартальных платежей — 90 000 рублей. При этом 22% дохода приходится на пенсионные взносы (22 000 ежемесячно и 66000 ежеквартально), 5,1% — взнос для ОМС (5100 в месяц и 15 300 ежеквартально), а 2,9% составляют социальные взносы (2900 в месяц и 8700 ежеквартально соответственно).

Подобный расчет осуществляется для каждого застрахованного сотрудника в отдельности и для всех сотрудников организации в целом. Все обозначенные сведения заносятся в ежеквартальные отчеты для ФНС с целью прозрачного ведения бухгалтерии юридическими лицами. На протяжении всего налогового периода уполномоченным лицом осуществляются расчеты и направляются взносы в ФНС, а налоговый отчет сдается в конце квартала по месту регистрации юридического лица.

Сроки

Выплаты социальных страховых вносов должны производиться каждым юридическим лицом и индивидуальным предпринимателем по окончанию налогового периода, который составляет один месяц.

Выплаты социальных страховых вносов должны производиться каждым юридическим лицом и индивидуальным предпринимателем по окончанию налогового периода, который составляет один месяц.

Взносы за предыдущий месяц должны быть выплачены не позднее 15 дней после начала следующего месяца, однако если на дни выплат выпадают выходные, сроки откладываются до ближайшего рабочего дня.

Если сроки уплаты взносов не будут выдержаны согласно с законодательством, по отношению к юридическому лицу могут быть применены административные меры пресечения в виде штрафов.

Отчетная документация подается в налоговую инспекцию ежеквартально в установленные сроки не позднее 25-го числа первого месяца после окончания квартала.

Рекомендации

При расчете платежей ЕССС следует быть особенно внимательным, ведь недостаточный размер взноса может быть трактован как уклонение от уплаты налогов либо мошенничество. Следует тщательно проверять правильность всех сведений о застрахованных лицах, организации и номере КБК и соблюдать сроки уплаты ЕССС, определенные правительством РФ.

Фрагмент вебинара касательно единого социального страхового взноса и НДФЛ представлен ниже.

Сумма, расчет и правила уплаты единого социального страхового взноса в 2018 году

Уже с 1 марта 2017 года все сведения об уплате социальных, страховых и пенсионных взносов были переданы фондами в Налоговую службу. До 2017 года была проведена необходимая подготовка и бухгалтерская сверка для замены трех ранее уплачиваемых государству юридическими лицами взносов единым социальным страховым взносом.

Уплата ЕССС в ФНС России теперь будет проводиться вместо выплат в ПФР и ФСС, как это происходило ранее. Пенсионный и социально-страховой фонды больше не будут принимать взносы от юридических лиц, но продолжат исполнять свои основные обязанности: ведение и учет документации, а также назначение и выдача пенсий и пособий.

Для внесения взносов был создан новый КБК, на счет которого бухгалтеру нужно ежемесячно переводить необходимые платежи. Ранее для внесения пенсионных и страховых взносов нужно было переводить платежи на счет трех разных КБК, то есть процедура уплаты для юридических лиц и индивидуальных предпринимателей значительно упростилась.

Необходимость и цели перехода

По результатам прошедших налоговых периодов было выявлено, что сотрудники ФНС России гораздо эффективнее справляются с работой по взысканию налоговых сборов с юридических лиц и индивидуальных предпринимателей, нежели уполномоченные лица с ПФР и ФСС.

По результатам прошедших налоговых периодов было выявлено, что сотрудники ФНС России гораздо эффективнее справляются с работой по взысканию налоговых сборов с юридических лиц и индивидуальных предпринимателей, нежели уполномоченные лица с ПФР и ФСС.

Для увеличения продуктивности налогообложения было принято решение о передаче полномочий по сбору налоговых, страховых и пенсионных выплат Налоговой службе.

За ПФР и ФСС остается право на регулирование вопросов, связанных с произведением и начислением страховых, социальных и пенсионных выплат и пособий гражданам РФ, а также ведение учетной бухгалтерской документации.

Также следует отметить, что введение ЕССС значительно упрощает процедуру внесения страховых взносов и подачи ежеквартальных отчетов для бухгалтеров организаций и индивидуальных предпринимателей. Если раньше бухгалтерам приходилось оформлять документацию для нескольких государственных фондов, то сейчас нужно лишь заполнить специальную утвержденную форму и отправить ее на рассмотрение в ИФНС.

Отчетная документация

Ведение отчетной документации, как и раньше, нужно осуществлять на протяжении всего квартала, а в конце учетного периода составлять итоговый персонифицированный отчет. Документы теперь должны предоставляться в налоговую инспекцию по месту регистрации физического лица, а не в государственные фонды, как это было ранее.

Отметим также, что организации, которые имеют штат сотрудников свыше 25 человек, должны подавать отчетность строго в электронном виде. Юридические лица со штатом сотрудников менее 25 человек и индивидуальные предприниматели могут заполнять отчет и в бумажном виде по своему усмотрению.

Расчет и правила уплаты

Уплата ЕССС должна производиться юридическими лицами и индивидуальными предпринимателями ежемесячно. Утверждена специальная единая форма, которую должны заполнять бухгалтера организаций при внесении платежей в ФНС, в которой содержатся блоки для расчета суммы платежей взносов ОМС, пенсионного и социально-страхового взносов. Заполненная форма подается в ФНС по месту регистрации юридического лица.

Уплата ЕССС должна производиться юридическими лицами и индивидуальными предпринимателями ежемесячно. Утверждена специальная единая форма, которую должны заполнять бухгалтера организаций при внесении платежей в ФНС, в которой содержатся блоки для расчета суммы платежей взносов ОМС, пенсионного и социально-страхового взносов. Заполненная форма подается в ФНС по месту регистрации юридического лица.

При этом могут действовать различные условия для процентных ставок и льгот. Так, для юридических лиц процентная ставка составляет 30% от общих доходов организации, при этом 22% отводится на взносы в Пенсионный фонд, 5,1% приходится на страховые медицинские взносы и 2,9% — социальные взносы.

Для индивидуальных предпринимателей ставка составляет 31,1%, 26 из которых приходится на пенсионные взносы, а 5,1 — на страховые. Организации, работающие по «упрощенке», уплачивают 20%. Если доход юридического лица превышает 300 тысяч рублей, уплачивается дополнительно взнос в размере 1% от превышающей суммы, он перечисляется в Пенсионный фонд.

Взносы производятся и рассчитываются только в национальной валюте: русских рублях и копейках.

Образец формы расчета

Производить расчеты социальных страховых взносов бухгалтер либо предприниматель должен в специальной установленной новой форме расчета, которая состоит из нескольких блоков, каждый из которых обязателен к заполнению. Рассмотрим образец формы.

Форма состоит из трех разделов:

- Титульный лист.

- Раздел 1 о взносах, произведенных в бюджет (имеет 2 подраздела и приложение).

- Раздел, включающий персональные сведения о застрахованных лицах.

На титульном листе обозначенной формы следует указать необходимые сведения о конкретной организации либо индивидуальном предпринимателе, а именно:

- наименование организации;

- контактные сведения;

- номера ИНН и КПП;

- ФИО лица, ответственного за достоверность сведений в учете;

- дата составления документа;

- количество страниц в отчете (блок заполняется после составления документа).

Также на титульном листе присутствует блок, который должен заполняться сотрудником ФНС после отправки отчета. Оставьте его незаполненным.

Далее следует заполнить заключительную часть документа, где нужно указать персональные сведения о каждом застрахованном сотруднике организации, для которого осуществляются пенсионные и страховые начисления. Зачастую в организациях такие сведения могут не меняться или незначительно изменяться из квартала в квартал, поэтому при сдаче отчета в электронном виде удобно использовать заранее подготовленный шаблон.

Рассмотрим несложный образец расчета размера взноса в соответствии с действующими налоговыми ставками на примере организации, штат которой состоит из одного человека с ежемесячным доходом в 100 тыс. рублей.

Ежемесячно уплачивается 30% из дохода в ФНС, в переводе на рубли можно определить, что общая сумма социальных платежей юридического лица составляет 30 000 рублей, а сумма ежеквартальных платежей — 90 000 рублей. При этом 22% дохода приходится на пенсионные взносы (22 000 ежемесячно и 66000 ежеквартально), 5,1% — взнос для ОМС (5100 в месяц и 15 300 ежеквартально), а 2,9% составляют социальные взносы (2900 в месяц и 8700 ежеквартально соответственно).

Подобный расчет осуществляется для каждого застрахованного сотрудника в отдельности и для всех сотрудников организации в целом. Все обозначенные сведения заносятся в ежеквартальные отчеты для ФНС с целью прозрачного ведения бухгалтерии юридическими лицами. На протяжении всего налогового периода уполномоченным лицом осуществляются расчеты и направляются взносы в ФНС, а налоговый отчет сдается в конце квартала по месту регистрации юридического лица.

Сроки

Выплаты социальных страховых вносов должны производиться каждым юридическим лицом и индивидуальным предпринимателем по окончанию налогового периода, который составляет один месяц.

Выплаты социальных страховых вносов должны производиться каждым юридическим лицом и индивидуальным предпринимателем по окончанию налогового периода, который составляет один месяц.

Взносы за предыдущий месяц должны быть выплачены не позднее 15 дней после начала следующего месяца, однако если на дни выплат выпадают выходные, сроки откладываются до ближайшего рабочего дня.

Если сроки уплаты взносов не будут выдержаны согласно с законодательством, по отношению к юридическому лицу могут быть применены административные меры пресечения в виде штрафов.

Отчетная документация подается в налоговую инспекцию ежеквартально в установленные сроки не позднее 25-го числа первого месяца после окончания квартала.

Рекомендации

При расчете платежей ЕССС следует быть особенно внимательным, ведь недостаточный размер взноса может быть трактован как уклонение от уплаты налогов либо мошенничество. Следует тщательно проверять правильность всех сведений о застрахованных лицах, организации и номере КБК и соблюдать сроки уплаты ЕССС, определенные правительством РФ.

Фрагмент вебинара касательно единого социального страхового взноса и НДФЛ представлен ниже.

Порядок начисления страховых взносов

Выплата обязательных налоговых взносов уже не вызывает вопросов. Однако, помимо таких платежей существуют еще страховые взносы во внебюджетные фонды. Порядок начисления страховых взносов, их выплата и отражение в бухучете предприятия регулируются законодательством. В данной статье будет приведена подробная информация о том, как и в какое время начисляются взносы, какие документы при этом составляются и каким образом эти действия отражаются в бухгалтерской документации компании.

Что такое страховые взносы и в какие фонды они выплачиваются

Взносы, начисляемые для выплаты в пользу социальных фондов, называются страховыми. Базой для расчета взносов считается итоговый объем начислений по заработной плате в организации и других, связанных с ней выплат, к примеру, премий или доплат за переработку.

Законодательно в ФЗ-212 от 24.07.2009 г. с поправками от 2017 года, установлено несколько правил и норм, согласно которым, каждый предпринимать или юридическое лицо, обязано производить начисление и последующие выплаты средств в следующие фонды:

- ПФР – пенсионный фонд;

- ФСС – фонд социального страхования;

- ФОМС – фонд обязательного медицинского страхования.

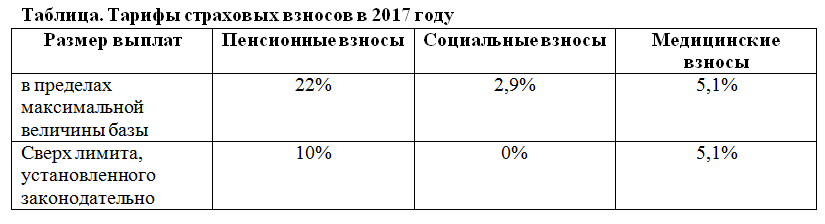

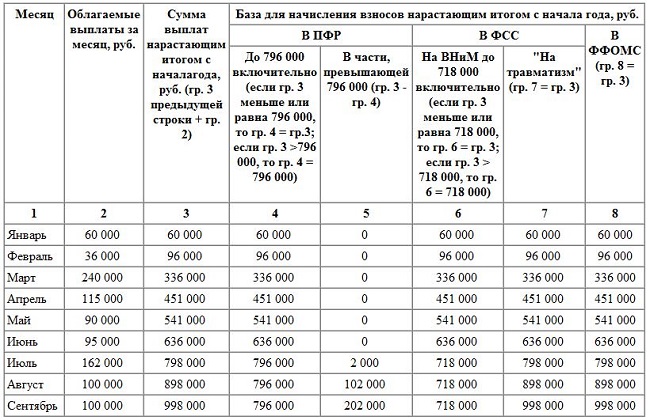

Коэффициенты и расчетная база для исчисления взносов в обязательные страховые фонды

Все расчеты, связанные с оплатой страховых взносов на предприятии должно осуществлять уполномоченной лицо: директор или бухгалтер. Для исчисления вносов в каждый фонд применяются свои коэффициенты и действуют ограничения по расчетной базе:

Получите 267 видеоуроков по 1С бесплатно:

Предельная величина базы для начисления:

Рассмотрим данный вопрос подробнее.

Порядок начисления взносов в ПФР

Предприятие, работающее на общих основаниях, взносы рассчитывает с использование тарифов, которые в 2017 году остались прежними – 22%, в рамках установленной расчетной базы.

Что касается периода начисления страховых взносов, то они также остались прежними:

- расчетный период – календарный год;

- отчетные периоды – 1-ый квартал, полугодие, 9-ть месяцев.

Перечисление данной суммы производится с указанием кода бюджетной классификации (КБК), а после этого, пенсионный фонд самостоятельно распределяет поступившие средства между страховой и накопительной частью, на основании данных персонифицированного учета, а также, с учетом того, какой порядок начисления пенсии избрал гражданин.

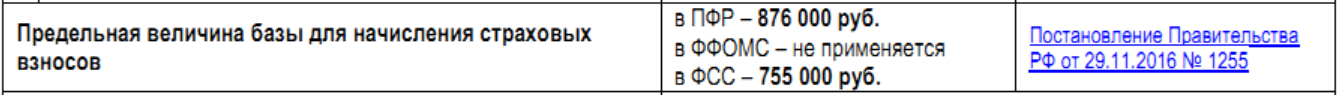

Пример таблицы начисления страховых взносов:

Что касается ограничений по размеру расчетной базы, то в 2017 году она не должна превышать 876 тыс. рублей. Если общий размер заработной платы превысил данный показатель, то с последующей суммы пенсионные взносы рассчитываются по ставке в 10%. В бухучете, данное начисление отображается в виде проводки: Дт 20 (25,26,44) – Кт 69-2.

Порядок начисления взносов в ФСС

Страховые взносы в ФСС представляют собой одни из самых важных перечислений, поскольку в дальнейшем эти средства используются для выплаты по временной нетрудоспособности, декрету и родам, при получения травмы на производстве.

При начислении действуют следующие тарифы:

- 2,9% — взнос по временной нетрудоспособности;

- 0,2-8,5% — страхование от производственных несчастных случаев.

Размер второго коэффициента зависит от того, к какому из 32 классов риска на производстве принадлежит компания. Для первого типа взносов установлено ограничение расчетной базы на 2017 год в размере 755 тыс. руб. В случае превышения данного показателя, взносы не удерживаются. При начислении взносов от несчастных случаев, ограничений нет. В бухгалтерской документации, расчеты отражаются в виде проводки: Дт 20 (25,26,44) – Кт 69-1.

Все начисления отражаются в расчете ФСС-4, который сдается поквартально, не позже 20-го числа следующего месяца.

Порядок начисления взносов в ФОМС

Коэффициент для начисления взносов составляет 5,1%, а ограничений по расчетной базе нет. В бухгалтерской отчетности начисление отображается в виде проводки: Дт 20 (25,26,44) – Кт 69-3.

Иногда возникают ситуации, когда за несвоевременную выплату начислений на предприятие начисляется пеня. В бухучете, данное начисление отражается в виде проводки: Дт 91 – Кт 69 (по какому налогу пеня начислена).

Пример расчета страховых взносов

Приведем пример по расчету взносов в каждый фонд на конкретном предприятии. В ООО «Орион» фонд заработной платы за 1-ый квартал 2017 года составил:

- январь – 125 000 руб.;

- февраль – 129 000 руб.;

- март – 118 000 руб.

Рассчитаем взносы в ПФР, ФСС и ФОМС.

- (125 000 *22%) + (129 000 * 22%) + (118 000 * 22%) = 81 840 руб. – общая сумма взносов в ПФР за первый квартал 2017 года.

- (125 000 *2,9%) + (129 000 * 2,9%) + (118 000 * 2,9%) = 10 788 руб. – общая сумма взносов в ФСС за первый квартал 2017 года по временной нетрудоспособности.

- (125 000 *0,2%) + (129 000 * 0,2%) + (118 000 * 0,2%) = 74,4 руб. – итоговая сумма взносов в ФСС по ставке в 0,2% за первый квартал 2017 года по несчастным случаям на производстве.

- (125 000 *5,1%) + (129 000 * 5,1%) + (118 000 * 5,1%) = 18 972 руб. – выплаты в ФОМС.

Итого: 81 840 + 10 788 + 74,4 + 18 972 = 116 647,4 руб. – общая сумма стразовых взносов на предприятии.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Рассчитываем единый социальный налог

Глава Налогового кодекса, посвященная ЕСН, пожалуй, самая короткая из второй части Кодекса. Но, это, к сожалению, вовсе не означает, что проблем и вопросов при исчислении и уплате единого социального налога не возникает. Надеемся, что после прочтения пошагового алгоритма расчета ЕСН с выплат штатным сотрудникам, сложностей у начинающих бухгалтеров станет меньше.

На что начисляется налог

На первый взгляд, единый социальный налог на выплаты штатным сотрудникам очень схож с налогом на доходы физических лиц. Точно так же, как и в НДФЛ, бухгалтеру нужно отслеживать суммы по каждому сотруднику в отдельности, исчисляя с них налог. Но при этом в отличие от НДФЛ в расчет берутся не реально выплаченные суммы, а суммы, начисленные в пользу каждого из сотрудников (ст. 242 НК РФ). Кроме того, суммы считаются не помесячно, а нарастающим итогом с начала года (п. 2 ст. 237 НК РФ). Рассчитанные таким образом суммы в конечном итоге и становятся базой для расчета налога.

Пример.

Предположим, в организации работают три сотрудника: генеральный директор, оклад которого составляет 70 тыс. руб. в месяц, главный бухгалтер с окладом 50 тыс. руб. в месяц и менеджер по продажам с окладом в 40 тыс. руб. в месяц.

Соответственно, для расчета ЕСН бухгалтеру надо каждый месяц определять нарастающим итогом сумму выплат, начисленных в пользу каждого из сотрудников. В результате получаем: в январе база по генеральному директору составит 70 тыс. руб., по главбуху 50 тыс. рублей, а по менеджеру — 40 тыс.рублей. В феврале эти суммы удвоятся и составят соответственно 140 тыс. рублей, 100 тыс. рублей и 80 тыс. рублей. В марте база будет уже 210, 150 и 120 тыс. рублей и так далее.

Считаем налог

Сумма единого социального налога, которую надо заплатить в бюджет, определяется ежемесячно.Ведь пункт 3 статьи 243 Налогового кодекса требует уплачивать ежемесячные авансовые платежи, размер которых определяется на основании фактически начисленных за этот месяц сумм. Но, так как налоговая база определяется нарастающим итогом, то при определении суммы налога, который надо заплатить в конкретном месяце, налог нужно скорректировать на суммы, уже перечисленные ранее в бюджет с выплат, начисленных этому сотруднику (п. 3 ст. 243 НК РФ).

Это не единственный нюанс, который нужно учесть при определении суммы налога. Дело в том, что ставки ЕСН снижаются при увеличении суммы выплат в пользу сотрудника (именно поэтому их и нужно считать отдельно по каждому лицу).

Так, при выплатах до 280 тыс. руб. включительно совокупная ставка ЕСН равна 26%. Но как только сумма выплат (а она, напомним, считается нарастающим итогом) превысит 280 тыс., то ставка налога уменьшается. Она составит 72 800 рублей плюс 10 процентов от суммы, превышающей 280 тыс. рублей. Ну, а если сумма выплат превысит 600 тыс. рублей, то ставка снизится до 104 800 рублей в месяц, к которым прибавляется всего 2 процента от суммы, превышающей 600 тыс. рублей (п. 1 ст. 241 НК РФ). Посмотрим, как это выглядит на примере.

Возьмем условия из предыдущего примера.

В январе сумма авансового платежа в нашей организации из трех человек составит 70 000 х 26%+50 000 х26% +40 000 х26% =41 600 руб.

В феврале сумма авансового платежа будет рассчитываться уже с учетом уплаченных 41 600 руб. и поэтому останется без изменения: (140 000 х 26%+100 000 х 26% +80 000х 26%) – 41 600 = 41 600 руб. Аналогичным образом поступим и в марте-апреле. А вот в мае уже придется применить регрессивную ставку по заработной плате генерального директора, которая по итогам 5 месяцев составит 350 тыс. рублей. В итоге формула расчета будет выглядеть уже так: (72800+((350 000-280 000) х 10%) + 250 000 х 26% + 200 000 х 26%) – 41600 х 4. И в итоге получится сумма налога, равная 30400 рублей.

В июне регрессия будет уже у двух работников организации, т.к. выплаты в пользу главбуха с начала года также превысят 280 тыс. рублей. А это значит, что величина ежемесячного платежа снизится и составит 27 200 руб. (72 800+(420 000 – 280 000) х 10%) + (72 800 + (300 000 – 280 000) х 10%) + 240 000 х 26%) – 41600 х 4 – 30 400).

Как видим, расчет ЕСН дело достаточно трудоемкое и требует внимательности. Но самое интересное, что данный расчет еще не окончательный.

Распределяем налог по бюджетам

После того, как сумма платежа определена, его нужно распределить между несколькими бюджетами. Дело в том, что ЕСН только по своему названию единый налог. В действительности же он уплачивается в четыре разных бюджета. Это федеральный бюджет, бюджет Фонда социального страхования (ФСС), бюджет федерального Фонда медицинского страхования (ФФОМС) и бюджет территориального Фонда медицинского страхования (ТФОМС). Правильно распределить получившуюся сумму налога между бюджетами — также обязанность бухгалтера организации.

Процентное соотношение сумм между бюджетами зафиксировано в пункте 1 статьи 241 Налогового кодекса и привязано к налоговой базе по каждому сотруднику. Так, из 26%, которыми облагаются выплаты, не превышающие 280 тыс. рублей, в федеральный бюджет поступает 20%, в бюджет ФСС 2,9%, в ФФОМС 1,1% и в ТФОМС 2 %.

Это значит, что в нашем примере сумма платежа за январь – апрель (она, напомним, составляет 41 600 руб. ежемесячно) будет распределяться в следующих пропорциях: в федеральный бюджет уйдет 32 000 руб., в ФСС 4 640 руб., в ФФОМС 1 760 руб. и в ТФОМС 3 200 руб.

А вот с началом регрессии ситуация становится сложнее. Так, с выплат превышающих 280 тыс. рублей, налог распределяется следующим образом: 56 000 руб. + 7,9% с суммы, превышающей 280 тыс. руб., уходит в федеральный бюджет. Фонду соцстраха достается 8 120 руб. + 1% от суммы превышения. ФФОМС и ТФОМС получают 3 080 руб. + 0,6% и 5 600 руб. + 0,5% соответственно.

Ну, а при выплатах, превышающих 600 тыс. руб., расклад ЕСН между бюджетами выглядит вот как: 81 200 руб. + 2% от суммы, превышающей 600 тыс. руб., отправляется в федеральный бюджет. Твердая сумма в 11 320 руб. уходит в ФСС. ФФОМС и ТФОМС получают также фиксированные суммы в размере 5 тыс. руб. и 7 200 руб. соответственно.

Проиллюстрируем это на примере.

Возьмем данные предыдущего примера. В январе-апреле суммы между бюджетами будут распределяться так, как указано в таблице:

| Работник | Сумма начислений в месяц | Фед. бюджет | ФСС | ФФОМС | |

|---|---|---|---|---|---|

| Генеральный директор | 70 000 | 70 000 х 20% = 14 000 | 70 000 х 2,9% = 2030 | 70 000 х 1,1% = 770 | 70 000 х 2% = 1400 |

| Главный бухгалтер | 50 000 | 50 000 х 20% = 10 000 | 50 000 х 2,9% = 1450 | 50 000 х 1,1% = 550 | 50 000 х 2% = 1000 |

| Менеджер | 40 000 | 40 000 х 20% = 8000 | 40 000 х 2,9% = 1160 | 40 000 х 1,1% = 440 | 40 000 х 2% = 800 |

| Итого | 160 000 | 32000 | 4640 | 1760 | 3200 |

В мае, зарплата генерального директора нарастающим итогом достигнет 350 тыс. рублей и у организации появляется необходимость применять регрессивную ставку. А значит, налог будет распределяться уже иначе:

| Работник | Сумма начислений нарастающим итогом | Фед.бюджет | ФСС | ФФОМС | ТФОМС |

|---|---|---|---|---|---|

| Генеральный директор | 350 000 | (56 000 + (350 000 – 280 000) х 7,9%) – (14 000 х 4) = 5530 | (8120 + (350 000- 280 000) х 1%) – (2030 х 4) = 700 | (3080 + (350 000 – 280 000) х 0,6%) – (770 х 4) = 420 | (5600 + (350 000 – 280 000) х 0,5% – (1400 х 4) = 350 |

| Главный бухгалтер | 250 000 | 10 000 | 1450 | 550 | 1000 |

| Менеджер | 200 000 | 8 000 | 1160 | 440 | 800 |

| Итого | 800 000 | 23530 | 3310 | 1410 | 2150 |

Учитываем взносы в ПФР и выплаты по больничным

Но и на этом эпопея с расчетом ЕСН еще не заканчивается.Прежде чем перечислить получившиеся в результате расчетов суммы в соответствующие бюджеты, с ними нужно еще поработать. Так, платеж, причитающийся федеральному бюджету, нужно уменьшить на взносы в ПФР, а платеж, направляемый в ФСС, — на выплаты по больничным и прочие выплаты в пользу работников, производимые за счет Фонда социального страхования. Причем, уменьшается именно ежемесячный авансовый платеж (п. 2. ст. 243 НК РФ). Здесь надо учитывать следующее.

Налоговый кодекс позволяет уменьшить ежемесячный авансовый платеж по ЕСН на сумму взносов в ПФР, начисленных за тот же период. Напомним, что взносы в ПФР также начисляются и уплачиваются ежемесячно (ст. 23 Федерального закона от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»).

Но если по итогам квартала сумма начисленных пенсионных взносов, на которые были уменьшены ежемесячные платежи по ЕСН, окажется меньше суммы взносов, реально уплаченных за тот же период, возникает недоимка по ЕСН (абз. 4 п. 3 ст. 243 НК РФ).

Соответственно, на эту недоимку начисляются пени. Поэтому надо внимательно следить, чтобы суммы начисленных и уплаченных за квартал пенсионных взносов совпадали. Если возникает разница, то следует исключить эту сумму из вычетов по ЕСН и доплатить налог за последний месяц квартала (до 15 числа следующего месяца).

Что касается уменьшения части ЕСН на суммы выплат по больничным и прочим расходам, покрываемым ФСС, то тут речь идет уже не о начисленных суммах, а о суммах, реально выплаченных в течение месяца (абз. 1 п. 2 ст. 243 НК РФ). Так что в данном случае нужно следить лишь за правильностью оформления документов, на основании которых производятся данные выплаты. Ведь если документы оформлены неверно, то ФСС вполне может не признать данные выплаты, а значит, у организации также возникнет недоимка.

Страховые взносы

Страховые взносы – это неналоговый сбор, который обязаны уплачивать все организации, а также индивидуальные предприниматели в РФ.

Виды страховых взносов

К страховым взносам относятся:

страховые взносы на обязательное пенсионное страхование (ОПС), уплачиваемые в Пенсионный фонд РФ;

страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ;

страховые взносы на обязательное медицинское страхование (ОМС), уплачиваемые в Федеральный фонд обязательного медицинского страхования РФ;

страховые взносы на травматизм (страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний).

Правовые основы

Вопросы страховых взносов регулируются рядом федеральных законов.

Главным среди них является Федеральный закон от 24.07.2009 N 212-ФЗ, который ввел систему страховых взносов в РФ.

Закон 212-ФЗ устанавливает:

круг плательщиков взносов;

облагаемый объект и базу;

тарифы страховых взносов;

порядок уплаты страховых взносов и контроль за их уплатой;

ответственность за нарушение законодательства о страховых взносах;

процедуру обжалования актов контролирующих органов и действий (бездействия) их должностных лиц.

Плательщики страховых взносов

Плательщики страховых взносов (страхователи) — это те лица, которые обязаны по закону уплачивать взносы на обязательное социальное страхование.

К плательщикам страховых взносов относятся:

1. Лица, производящие выплаты и иные вознаграждения физическим лицам (по трудовым или некоторым гражданско-правовым договорам):

главы крестьянских фермерских хозяйств;

физические лица, не признаваемые индивидуальными предпринимателями, но использующие наемный труд других физических лиц для решения своих бытовых проблем (например, когда нанимается няня для ребенка или домработница).

2. Индивидуальные предприниматели, адвокаты, нотариусы, частные детективы и другие лица, которые осуществляют частную практику, уплачивают страховые взносы за себя и не производят выплат другим физическим лицам.

Если плательщик страховых взносов относится одновременно к нескольким указанным категориям (например, нотариус, имеющий наемных работников), то он исчисляет и уплачивает страховые взносы по каждому основанию.

Объект обложения страховыми взносами

Для организаций и индивидуальных предпринимателей объектом обложения признаются выплаты и иные вознаграждения, начисляемые:

– в пользу физических лиц, работающих по гражданско-правовым договорам и трудовым договорам, предметом которых является выполнение работ, оказание услуг, за исключением вознаграждений, начисленных в пользу индивидуальных предпринимателей, адвокатов, нотариусов и иных лиц, которые осуществляют частную практику;

об отчуждении исключительного права на произведения науки, литературы, искусства;

издательскому лицензионному договору;

лицензионному договору о предоставлении права использования произведения науки, литературы, искусства;

– в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с действующим законодательством.

База для начисления страховых взносов

База для начисления страховых взносов для плательщиков страховых взносов равна сумме выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физических лиц, за исключением сумм, не подлежащих обложению страховыми взносами, за расчетный период.

При этом база для начисления страховых взносов рассчитывается отдельно по каждому физическому лицу с начала расчетного периода по окончании каждого календарного месяца нарастающим итогом.

При расчете базы учитываются вознаграждения, выплаченные как в денежной, так и в натуральной форме.

Базой по выплатам в натуральной форме является стоимость товаров (работ, услуг), полученных физическим лицом.

Расчетный и отчетный периоды

Для плательщиков страховых взносов установлены периоды для подведения итогов по уплате взносов – расчетный и отчетный периоды.

Расчетным периодом по страховым взносам признается календарный год.

По его итогам завершается формирование базы по страховым взносам за год, определяется сумма взносов к уплате в бюджеты фондов.

Отчетными периодами признаются первый квартал, полугодие, девять месяцев, календарный год.

По итогам отчетных периодов страхователи, производящие выплаты физическим лицам, должны представлять во внебюджетные фонды расчеты по начисленным и уплаченным страховым взносам.

Дата осуществления выплат и иных вознаграждений

Для организаций и индивидуальных предпринимателей датой осуществления выплат и вознаграждений является:

– день начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты и иные вознаграждения).

Для физических лиц, не признаваемых индивидуальными предпринимателями:

– день осуществления выплат и иных вознаграждений в пользу физического лица.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Источники:

http://www.buhonline.ru/pub/beginner/2009/4/1450

http://www.socasist.ru/summa-raschet-i-pravila-uplaty-edinogo-social-nogo-strahovogo-vznosa-v-2018-godu/

http://znaybiz.ru/fondy/fss-ffoms/vznosy/edinyj.html

http://buhspravka46.ru/nalogi/vznosyi-v-fondyi/poryadok-nachisleniya-strahovyih-vznosov.html

http://www.buhonline.ru/pub/beginner/2009/4/1450

http://www.audit-it.ru/terms/taxation/strakhovye_vznosy.html

http://www.pfrf.ru/branches/nao/info~strah_vznosi/800