Дополнительные страховые взносы на накопительную пенсию

- Дополнительный страховой взнос на накопительную пенсию (далее – ДСВ) – индивидуально возмездный платеж, уплачиваемый за счет собственных средств застрахованным лицом, исчисляемый, удерживаемый и перечисляемый работодателем либо уплачиваемый застрахованным лицом самостоятельно на условиях и в порядке, которые установлены Федеральным законом № 56-ФЗ.

В соответствии с законодательством работник может уплачивать ДСВ на накопительную пенсию самостоятельно либо доверить их уплату своему работодателю, путем удержания из зарплаты. Для этого работник представляет в бухгалтерию работодателя заявление, в котором указывает размер ДСВ в твердой денежной сумме или в процентах от базы для начисления страховых взносов на обязательное пенсионное страхование, который нужно у него удерживать ежемесячно из зарплаты. Указанные заявления хранятся в бухгалтерии. Если работник желает прекратить выплату или изменить размер уплачиваемой им суммы ДСВ, он вновь представляет в бухгалтерию заявление. Работодатель, получивший заявление от работника об уплате ДСВ, осуществляет исчисление, удержание и перечисление ДСВ, начиная с 1-го числа месяца, следующего за месяцем подачи такого заявления. Также с 1-го числа месяца, следующего за месяцем подачи работником заявления о прекращении либо возобновлении уплаты ДСВ, работодатель соответственно прекращает либо возобновляет исчисление, удержание и перечисление ДСВ.

- Взнос работодателя – это средства работодателя, уплачиваемые им в пользу застрахованного лица на условиях и в порядке, которые установлены Федеральным законом № 56-ФЗ.

Взносы работодателя, уплаченные в пользу застрахованных лиц, включаются в состав средств пенсионных накоплений застрахованных лиц и отражаются на специальной части индивидуального лицевого счета застрахованного лица, точно также как и ДСВ, которые самостоятельно уплачивают застрахованные лица,( в том числе участники Программы государственного софинансирования) и средства (часть средств) материнского (семейного) капитала, направленные на формирование накопительной пенсии, а также результаты от их инвестирования.

Работодатель может принять решение отчислять дополнительные взносы из своих средств в пользу работников, уплачивающих ДСВ (взносы работодателя), тем самым повышая уровень будущего пенсионного обеспечения работников. Такое решение работодатель оформляет отдельным приказом или путем включения соответствующих положений в коллективный либо трудовой договор.

В случае прекращения трудовых правоотношений и (или) правоотношений по соответствующим гражданско-правовым договорам с застрахованным лицом уплата взносов работодателя в пользу данного работника прекращается со дня прекращения указанных правоотношений.

ВАЖНО! Взносы работодателя, включенные в состав пенсионных накоплений застрахованных лиц, в пользу которых уплачены такие взносы, не участвуют в Программе государственного софинансирования формирования пенсионных накоплений (не софинансируются государством)!

Сегодня взносы работодателя, направленные на увеличение пенсионного капитала своих работников, для многих предприятий и компаний стали частью соцпакета, и служат дополнительной мотивацией.

Вместе с тем уплата взносов работодателя в пользу работников и самому работодателю дает ряд дополнительных преимуществ:

-

он освобождается от уплаты страховых взносов в размере уплаченного им взноса, но не более 12 000 рублей в год на одного работника;

суммы взносов работодателя включаются в состав расходов работодателя на оплату труда, учитываемых при налогообложении прибыли.

ВАЖНО! Работодатели должны перечислять в бюджет Пенсионного фонда Российской Федерации отдельными платежами и оформлять отдельные платежные поручения в отношении:

-

взносов работодателя (уплачиваемых из средств работодателя) в пользу застрахованных лиц, уплачивающих ДСВ, при этом необходимо указывать код бюджетной классификации 392 1 02 02041 06 1200 160;

ДСВ (согласно представленному работником в бухгалтерию работодателя заявления о добровольном вступлении в правоотношения по обязательному пенсионному страхованию в целях уплаты ДСВ), при этом необходимо указывать код бюджетной классификации 392 1 02 02041 06 1100 160.

Информация в реквизитах платежных поручений заполняется в соответствии с Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными приказом Минфина России от 12.11.2013 № 107н.

Узнать реквизиты и сформировать квитанцию на уплату страховых взносов можно на нашем электронном сервисе.

Взносы на накопительную часть пенсии — что это такое и выгодны ли дополнительные отчисления?

Пенсии, выплачиваемые Пенсионным фондом РФ, при достижении пенсионного возраста состоят из фиксированной, страховой и накопительной частей. Фиксированную выплату к страховой пенсии или социальную часть выплачивает государство, а страховая и накопительная формируются за счёт отчислений работодателя.

После введения «заморозки» накопительной части трудовой пенсии с 1 января 2014 года (закон № 351-ФЗ от 4.12.2013 г.) все обязательные платежи в ПФР идут на страховую часть. Закон № 413-ФЗ от 20.12.2017 г. продлил мораторий до 2021 года. Гражданин может пополнить накопительную часть будущей пенсии совершив дополнительный взнос из текущей зарплаты.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-18 . Это быстро и бесплатно !

Что это за платежи?

Взносы на накопительную часть пенсии — платежи, направленные на формирование накопительной части пенсии и учтённые на накопительной части лицевого пенсионного счёта застрахованного лица в ПФР (ст. 3 ФЗ № 167 от 15.12.2001; п.3 ст.3 ФЗ № 424 от 28.12.2013).

Взносы на накопительную часть пенсии — платежи, направленные на формирование накопительной части пенсии и учтённые на накопительной части лицевого пенсионного счёта застрахованного лица в ПФР (ст. 3 ФЗ № 167 от 15.12.2001; п.3 ст.3 ФЗ № 424 от 28.12.2013).

Добровольные взносы на накопительную часть трудовой пенсии:

- платежи, уплаченные гражданином в добровольном порядке из собственных средств;

- вычтенные из текущей заплаты работодателем.

Софинансирование:

- взносы работодателя в пользу работника из средств самого нанимателя;

- взносы самого гражданина по программе государственного софинансирования.

По программе государственного софинансирования государство добавляет на накопительную часть пенсии сумму, равную добровольному взносу. Оплата находится в пределах от 2000 до 12000 рублей за год.

Добровольные взносы отличаются от госпрограммы софинансирования тем, что работодатель имеет право производить дополнительные пожертвования в пользу работника. Государство ограничено платёжным диапазоном. Сам работник и его наниматель не ограничены размером платежей.

Виды отчислений

Страховые

Гражданин самостоятельно определяет размер платежа. Сумма уплаты может быть строго фиксированной или составлять определённый процент от начисленной зарплаты. Оплата осуществляется самим работником самостоятельно либо через работодателя. Необходимая сумма просто вычитается из зарплаты и перечисляется в Пенсионный фонд.

О том, что представляют собой дополнительные страховые взносы на накопительную часть пенсии, мы подробно писали в этой статье.

От работодателя

Работодатель вправе принять решение об уплате дополнительных взносов за работников, которые уже производят отчисления. Сумму отчислений определяет сам наниматель. При увольнении работника платежи прекращаются.

Работодатель вправе принять решение об уплате дополнительных взносов за работников, которые уже производят отчисления. Сумму отчислений определяет сам наниматель. При увольнении работника платежи прекращаются.

Уплата взносов за работников даёт ряд преимуществ и самому работодателю:

- дополнительные выплаты вычитаются из обязательных страховых взносов, но не более 12000 рублей в год на каждого из работников;

- взносы включаются в расходы на оплату труда.

Кто и когда платит — алгоритм действий

Самостоятельно

- Работающий гражданин подаёт в ближайшее отделение Пенсионного фонда заявление по форме ДСВ-1. Данная форма утверждена постановлением Правления ПФ РФ от 28.07.2008 № 225п в ред. от 09.06.2016. Образец берётся в отделении ПФР либо скачивается из сети. В форме указывается:

- ФИО заявителя;

- место жительства;

- страховой номер лицевого счёта (СНИЛС).

Заявление подаётся лично, через работодателя, МФЦ или портал Госуслуг в сети Интернет.

Через 10 дней гражданин получает уведомление из Пенсионного фонда РФ о рассмотрении заявления. Уведомление высылается по почте, при электронной форме подачи заявления уведомление будет в электронном виде. Электронный вариант находится в личном кабинете заявителя на портале Госуслуг или сайте ПФР РФ.

Платежные документы формируются в личном кабинете на сайте Пенсионного фонда в разделе «Электронные сервисы» — «Формирование платежных документов».

При выборе кнопки «застрахованное лицо» формируется квитанция платежа по Госпрограмме софинансирования. Необходимо выбрать регион проживания и ввести ФИО, адрес, СНИЛС и нужную сумму. Далее нажимается кнопка печати квитанции. Дополнительно можно просто распечатать реквизиты.

При выборе кнопки «застрахованное лицо» формируется квитанция платежа по Госпрограмме софинансирования. Необходимо выбрать регион проживания и ввести ФИО, адрес, СНИЛС и нужную сумму. Далее нажимается кнопка печати квитанции. Дополнительно можно просто распечатать реквизиты.

При выборе кнопки «страхователь» в выпадающем меню выбирается «Платеж в рамках софинансирования», а в следующем списке «Работодатель, производящий уплату ДСВ, удержанных из зарплаты». Аналогично выбирается регион, вводится ФИО, адрес, СНИЛС и сумма платежа. После этого печатается квитанция или реквизиты.

Копии квитанций об оплате предоставляются в местный орган Пенсионного фонда до 20 числа месяца, следующего за истёкшим кварталом. Это обязательно.

С заработка через нанимателя

Гражданин подаёт заявление по форме ДСВ-1 своему нанимателю. Тот пересылает полученное заявление в течение 3 рабочих дней в местное отделение Пенсионного фонда.

-

Вместе с ДСВ-1 работник подаёт заявление в свободной форме, где указывает размер дополнительных взносов в виде фиксированной суммы или количества процентов от начисленной зарплаты. Изменение размера отчислений, приостановка или возобновление оплаты производятся по заявлению работника.

Работодатель выполняет исчисление, удержание и перевод соответствующих взносов. Платежи исчисляются и перечисляются ежемесячно, начиная со следующего месяца, после получения заявления. Платежные реквизиты на сайте ПФР находятся на кнопке «Страхователь», в выпадающих меню «Платеж в рамках софинансирования» и «Работодатель, производящий уплату ДСВ из зарплаты».

Оплата производится на расчётный счёт Пенсионного фонда единым платежом за всех работников. Платеж вносится до 15 числа следующего месяца. Одновременно формируется отдельный реестр по дополнительным взносам.

- общую сумму перечисленных средств;

- номер и дату платежного поручения;

- номера СНИЛС и ФИО работников;

- сумму оплаты за каждого работника;

- период уплаты.

На документе обязательно проставляется печать банка, как подтверждение уплаты взносов.

- Скачать бланк заявления в бухгалтерию об уплате дополнительных страховых взносов

- Скачать образец заявления в бухгалтерию об уплате дополнительных страховых взносов

- Скачать бланк реестра по дополнительным страховым взносам

- Скачать образец реестра по дополнительным страховым взносам

Допвзносы работодателя

Работодатель вправе производить дополнительные взносы в пользу тех работников, которые уже совершают дополнительные платежи на накопительную часть собственной пенсии. Решение о дополнительных выплатах оформляется отдельным приказом, либо добавляется дополнительный пункт в коллективный или трудовой договор.

Работодатель вправе производить дополнительные взносы в пользу тех работников, которые уже совершают дополнительные платежи на накопительную часть собственной пенсии. Решение о дополнительных выплатах оформляется отдельным приказом, либо добавляется дополнительный пункт в коллективный или трудовой договор.

Размер платежей определяется самим работодателем ежемесячно и выплачивается из прибыли организации. Платежные реквизиты на сайте Пенсионного фонда находятся на кнопке «Страхователь», в выпадающих меню «Платеж в рамках софинансирования» и «Работодатель, уплачивающий взносы работодателя в пользу застрахованных лиц».

Оплата происходит на счёт Пенсионного фонда единым платежом отдельным платёжным поручением. Оплата происходит до 15 числа следующего месяца. Так же формируется реестр в отношении взносов работодателя. Форма идентична форме реестра по взносам, удержанным из зарплаты.

Реестр лиц, в отношении которых производились дополнительные взносы за счёт работодателя предоставляется в местный отдел ПФР. Срок — до 20 числа месяца, следующего за кварталом, в котором происходила оплата. Реестр составляется по форме ДСВ-3. При увольнении сотрудника наниматель прекращает выплату платежей.

Где и как правильно указать КБК?

При оплате дополнительных взносов на накопительную часть пенсии необходимо внимательно следить за правильностью КБК в платёжном документе. При любой неверной цифре деньги зачислятся не туда, а при его отсутствии банк просто вернет платежку или квитанцию на исправление.

Правильные коды берутся с:

- официального сайта ПФР;

- в налоговой инспекции;

- уже указаны в реквизитах готовых квитанций.

Сам гражданин или его работодатель, перечисляющий взнос из зарплаты, ставят код: 392 1 02 02041 06 1100 160. Этот же код ставится на взносы по Госпрограмме софинансирования. Платёж за счёт работодателя уже другой КБК: 392 1 02 02041 06 1200 160.

Квитанции, распечатанные с официального сайта ПФР имеют уже все заполненные реквизиты. Форма готовой квитанции с сайта — № ПД-4сб (налог). Место для КБК прямо подписано под графой.

Квитанции, распечатанные с официального сайта ПФР имеют уже все заполненные реквизиты. Форма готовой квитанции с сайта — № ПД-4сб (налог). Место для КБК прямо подписано под графой.

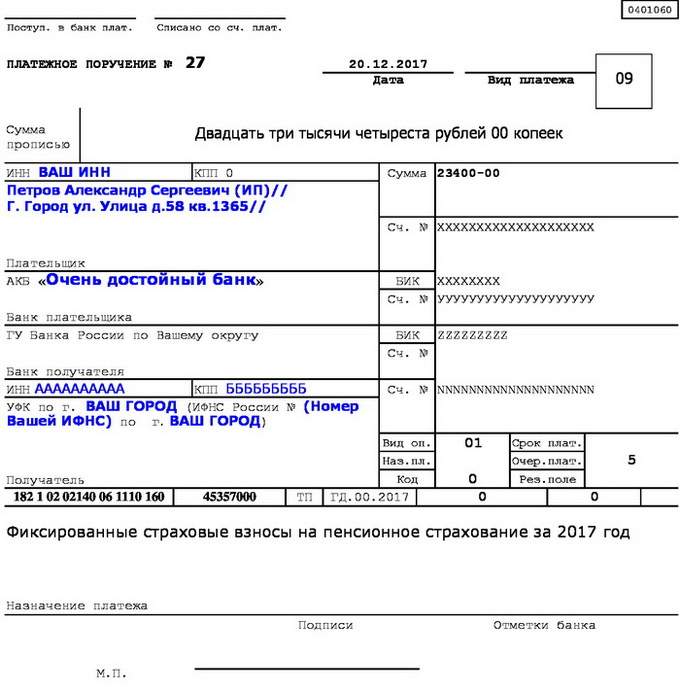

В бланке платежного поручения по форме ОКУД 0401060 КБК указывается в поле 104. Если поле не подписано, то КБК указывается в самой левой графе выше назначения платежа или ниже получателя. В извещении по Форме № ПД (налог) строка для КБК также подписана и находится прямо над штрих-кодом слева.

Дополнительные взносы:

- увеличивают будущую пенсию гражданина в её накопительной части;

- служат инвестиционным капиталом в работников для нанимателей;

- являются частью соцпакета для работающих граждан.

Итак, накопленные средства состоят из:

- страховые взносы на накопительную часть пенсии (поступившие до 2014 г.);

- дополнительные страховые взносы на накопительную пенсию;

- взносы работодателя в пользу работника;

- платежи на софинансирование пенсионных накоплений по госпрограмме;

- материнский капитал (весь или часть);

- полученный доход от инвестирования ранее поступивших платежей.

Выплату всей накопленной суммы гарантирует государство в виде накопительной пенсии.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)

Это быстро и бесплатно !

Дополнительные страховые взносы

В быту термин «дополнительные страховые взносы» сегодня может принимать разные значения:

- дополнительные взносы на накопительную пенсию, которые по своему желанию и за счет своих средств платят работники (самостоятельно либо через своих работодателей), либо платит работодатель за счет своих средств в пользу своих работников (п. 3,5 ст. 2 Закона от 30.04.2008 № 56-ФЗ );

- страховые взносы по дополнительному тарифу в ПФР. Их должны платить только те страхователи, у которых есть работники, занятые на вредных и тяжелых работах (ч. 1, 2, 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ ). Вот о таких взносах мы сейчас и расскажем.

За какую работу платят допвзносы

Взносы по дополнительным тарифам работодатель должен начислять с выплат тех работников, которые заняты на определенных видах работ и имеют стаж определенной продолжительности. В некоторых случаях должно соблюдаться еще и условие о достижении работником конкретного возраста. К примеру, взносы по доптарифам необходимо начислять с выплат:

- мужчин по достижении ими возраста 50 лет, проработавших на подземных работах не менее 10 лет (п. 1 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ );

- женщин по достижении ими возраста 50 лет, проработавших не менее 20 лет в текстильной промышленности на работах с повышенной интенсивностью и тяжестью (п. 4 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ ); и др.

Полный перечень таких лиц, имеющих право на досрочное назначение страховой пенсии, в связи с чем с их выплат и нужно начислять «дополнительные» взносы, можно найти в Законе «О страховых пенсиях» ( п. 1-18 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ ).

Дополнительные тарифы страховых взносов

Конкретные ставки, по которым необходимо начислять допвзносы, зависят от того проводил ли страхователь аттестацию или специальную оценку условий труда (п. 7 ст. 7, ч. 4 ст. 8, ч. 4 ст. 27 Закона от 28.12.2013 № 426-ФЗ ).

Если ни то, ни другое страхователь не проводил, либо проводил, но со дня завершения такого мероприятия прошло более 5 лет (т. е. результаты его уже не актуальны), то с выплат работников, занятых на работах:

Если специальная оценка была проведена после 01.01.2014, то тариф взносов определяется в соответствии с установленным ею подклассом условий труда (ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ ):

| Подкласс условий труда по результатам спецоценки | Дополнительный тариф взносов в ПФР |

|---|---|

| 1 | 0% |

| 2 | 0% |

| 3.1 | 2% |

| 3.2 | 4% |

| 3.3 | 6% |

| 3.4 | 7% |

| 4 | 8% |

А если страхователь проводил у себя аттестацию до 01.01.2014 и со дня ее завершения еще не прошло 5 лет или более, то тариф тоже будет зависеть от подкласса условий труда (ч. 5 ст. 15 Закона от 28.12.2013 № 421-ФЗ , ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ , Письмо Минтруда от 16.10.2015 № 17-3/В-512 ).

Дополнительные страховые взносы в ПФР

При достижении пенсионного возраста граждане получают ежемесячные выплаты от государства. На самом деле люди сами формируют выплату в рамках жизни, делая отчисления в ПФР. За наемных сотрудников взнос платит работодатель, урезая заработную плату. На выходе все имеют разный размер пенсионного пособия. Это связано с неравнозначными платежами в Пенсионный фонд.

Одним из способов увеличения итоговой суммы является выплата дополнительных страховых взносов.

Понятие дополнительных страховых взносов

ДСВ — это взносы, перечисляемые в ПФР помимо стандартных переводов на накопительную часть пенсии. Они могут перечисляться как по инициативе сотрудника, так и работодателя. Рассмотрим оба варианта подробнее.

ДСВ — это взносы, перечисляемые в ПФР помимо стандартных переводов на накопительную часть пенсии. Они могут перечисляться как по инициативе сотрудника, так и работодателя. Рассмотрим оба варианта подробнее.

- По желанию служащего. Он подает заявление о том, что хочет из заработной платы делать отчисления в накопительную часть пенсии;

- По закону работодателем. Если работник трудится в тяжелых условиях и вредных для здоровья, то за него делаются дополнительные отчисления. Как правило, руководство заведомо закладывает эту сумму в заработную плату.

При первом варианте сотрудник должен составить унифицированное заявление, в котором указывается точная сумма перечисления на ежемесячной основе.

Основные положения

Современное пенсионное законодательство указывает на то, что все граждане формируют себе страховую часть выплаты по возрасту. За наемных служащих отчисления делают работодатели, а самозанятые граждане сами делают взносы.

Современное пенсионное законодательство указывает на то, что все граждане формируют себе страховую часть выплаты по возрасту. За наемных служащих отчисления делают работодатели, а самозанятые граждане сами делают взносы.

Что касается накопительной части пенсии, то ее формирование добровольно и может происходить как по инициативе работника, так и по необходимости работодателем. В частности, дополнительные страховые взносы за опасность труда автоматически переводятся именно в накопительную часть.

Виды деятельности, предусматривающие ДСВ

Перечисление дополнительных страховых взносов производится лицам, претендующим на досрочный выход на отдых. Это делается для того, чтобы к моменту пенсии государство располагало достаточными средствами. В большинстве случаев речь идет о вредных и тяжелых условиях труда. Рассмотрим перечень профессий и особенностей труда, предполагающих ДСВ:

Перечисление дополнительных страховых взносов производится лицам, претендующим на досрочный выход на отдых. Это делается для того, чтобы к моменту пенсии государство располагало достаточными средствами. В большинстве случаев речь идет о вредных и тяжелых условиях труда. Рассмотрим перечень профессий и особенностей труда, предполагающих ДСВ:

- подземная работа и деятельность в горячих цехах;

- тяжелые условия труда;

- участие в локомотивных бригадах;

- геологические раскопки и экспедиции;

- работа с лицами, находящимися в местах лишения свободы.

В особую категорию выведены женщины-машинистки и сотрудницы текстильной промышленности. С полным перечнем профессий можно ознакомиться в ФЗ № 400 от 2013 года.

Нормативное регулирование

Базовым законом, регулирующим назначение и перечисление дополнительных страховых взносов, является ФЗ № 56 от 2008 года. В акте указано, что дополнительные перечисления могут инициироваться как сотрудником, так и работодателем, притом с налоговой точки зрения и отчетности — это совершенно разные процедуры, хоть и преследуют одну цель.

Базовым законом, регулирующим назначение и перечисление дополнительных страховых взносов, является ФЗ № 56 от 2008 года. В акте указано, что дополнительные перечисления могут инициироваться как сотрудником, так и работодателем, притом с налоговой точки зрения и отчетности — это совершенно разные процедуры, хоть и преследуют одну цель.

Формирование

В 2021-2021 году отчисления в накопительную часть пенсии необязательны, то есть человек вправе полностью отправлять все средства на страховую. Наряду с этим, существует несколько способов формирования накопительной пенсии. К ним относятся:

В 2021-2021 году отчисления в накопительную часть пенсии необязательны, то есть человек вправе полностью отправлять все средства на страховую. Наряду с этим, существует несколько способов формирования накопительной пенсии. К ним относятся:

- Перечисление дополнительных страховых взносов по инициативе сотрудника или работодателем;

- Участие в государственных программах софинансирования пенсии;

- Перевод средств из материнского капитала — допустимо для матерей двух детей, рожденных после 2007 года.

Несмотря на то что многие граждане не видят смысла в накопительной пенсии, ее можно грамотно использовать для увеличения суммы на счету. Для этого стоит выбрать надежный, но прибыльный фонд.

Максимальная и минимальная суммы

Формирование накопительной части пенсии неоднозначный процесс, так как важно учесть ряд нюансов. Во-первых, чтобы получить при выходе на пенсию свои накопления нужно, чтобы их сумма была не менее 5% от страховой. Во-вторых, нет каких-либо ограничений по суммам, поступающим в фонд в счет накопительной пенсии.

Формирование накопительной части пенсии неоднозначный процесс, так как важно учесть ряд нюансов. Во-первых, чтобы получить при выходе на пенсию свои накопления нужно, чтобы их сумма была не менее 5% от страховой. Во-вторых, нет каких-либо ограничений по суммам, поступающим в фонд в счет накопительной пенсии.

Если негосударственные фонды устанавливают свои программы стимулирования и роста вкладов, то государственное ведомство удваивает взносы, если сумма поступивших средств не менее двух тысяч. Отметим, что максимальное удвоение, предлагаемое ПФР, составляет двенадцать тысяч рублей.

Тарифы дополнительных страховых взносов

Процентная ставка ДСВ определяется в соответствии с условиями труда граждан. Таким образом, необходимо экспертная оценка вредности и тяжести места службы. Отметим, что в соответствии с ФЗ № 426 об условиях труда, если были выявлены недостатки, то до следующей проверки работодатель обязан сделать все возможное для их устранения.

Процент от заработной платы, перечисляемый в качестве дополнительного страхового взноса зависит от степени вредности и тяжести условий труда. Рассмотрим показатели в таблице.

| Условия труда | Оценка | Размер взноса, % |

| опасный | 4 | 8 |

| вредный | 3,4 | 7 |

| вредный | 3,3 | 6 |

| вредный | 3,2 | 4 |

| вредный | 3,1 | 2 |

| допустимый | 2 | |

| оптимальный | 1 |

На основании таблицы можно сделать вывод, что если в результате проверки предприятию присвоен допустимый или оптимальный уровень условий труда, то в перечислении дополнительных страховых взносов необходимости нет.

Процедура и сроки

Дополнительные страховые взносы перечисляются в Пенсионный фонд одновременно со стандартными переводами на страховую пенсию. Законом установлено, что отправка средств должна быть произведена до середины следующего за расчетным периодом месяца. Отметим, что если инициатором ДСВ является сотрудник, то работодатель указывает другой код бюджетной классификации на данное перечисление, хоть и проводит его сам.

Если у компании есть сотрудники, за которых необходимо перечисление ДСВ в связи с тяжелыми или вредными условиями труда, то в обязательном порядке раз в квартал оформляется реестр застрахованных граждан. Притом, сведения в него вносятся ежемесячно, но подается информация за три периода сразу.

К перечню данных, вносимых в документ, относятся:

- информация о фирме, как страхователе — реквизиты, ИНН, номер в ПФР;

- справка о платежном поручении, где указана дата, сумма и основание для перевода;

- период, за который сделан перевод;

- сведения о сотруднике — Ф. И. О. и номер индивидуального лицевого счета в пенсионной системе;

- сумма перевода.

Срок подачи ДСВ-3 — формы отчетности из реестра — не позднее двадцатого числа нового квартала.

Кто платит дополнительные взносы в ПФР

Однозначно ответить на вопрос, кто финансирует пенсионные взносы как базовые, так и дополнительные, нельзя, так как все зависит от угла зрения. С одной стороны, все перечисления делает работодатель из фонда заработной платы. С другой, все понимают, что определяя заработную плату работникам, руководство заранее просчитывает сумму перечислений в налоговую и Пенсионный фонд и на основании этого устанавливает расчет. Таким образом, с одной стороны отчисления делает работодатель, с другой, это невыплаченная часть зарплаты, которую был бы готов платить руководитель, но обязан переводить в ПФР и ФСС.

Однозначно ответить на вопрос, кто финансирует пенсионные взносы как базовые, так и дополнительные, нельзя, так как все зависит от угла зрения. С одной стороны, все перечисления делает работодатель из фонда заработной платы. С другой, все понимают, что определяя заработную плату работникам, руководство заранее просчитывает сумму перечислений в налоговую и Пенсионный фонд и на основании этого устанавливает расчет. Таким образом, с одной стороны отчисления делает работодатель, с другой, это невыплаченная часть зарплаты, которую был бы готов платить руководитель, но обязан переводить в ПФР и ФСС.

Особого внимания заслуживает ситуация, когда дополнительные взносы делаются по инициативе сотрудника. В данном случае человек распоряжается своим чистым доходом, то есть после вычета налогов и работодатель лишь выступает посредником при переводе.

Как их вернуть

Если есть веские причины, по которым человек не желает хранить средства в определенном негосударственном фонде, то он вправе отозвать их, потеряв проценты. В качестве аргумента может использоваться ненадежность или нахождение более выгодного предложения.

Если есть веские причины, по которым человек не желает хранить средства в определенном негосударственном фонде, то он вправе отозвать их, потеряв проценты. В качестве аргумента может использоваться ненадежность или нахождение более выгодного предложения.

Для возврата необходимо написать заявление и предоставить его в текущий ПФ, в бланке указываются реквизиты для перевода средств. К заявке прилагаются документы, отражающие права на деньги и управление ими.

Согласно федеральному законодательству, люди, трудящиеся в опасных и тяжелых условиях, получают надбавку к пенсии. Правда, дополнительные взносы перечисляются на накопительную часть будущей выплаты. Перевод ДСВ дает право на досрочный выход на заслуженный отдых. Государственные и частные программы увеличения накопительной пенсии могут принести хорошие дивиденды, в связи с этим если работодатель делает особые отчисления за тяжелые условия труда, то стоит задуматься об увеличении накопительной части пенсии.

Особенности отчисления дополнительных страховых взносов

Предприниматели обязаны осуществлять различные страховые взносы во внебюджетные фонды, при этом они к выплате обязательны только при превышении лимита предельно установленного дохода за год.

Что такое дополнительные страховые взносы

Это уплаченные дополнительные средства из личных средств предпринимателя за работников и себя лично.

Если работодатель примет подобное решение он должен:

- Оформить его отдельным приказом;

- Включить в допприложение к индивидуальному трудовому и коллективному договору.

На сегодняшний момент предприниматели, дополнительно вкладывающие в пенсию своих работников, получают такие льготы:

- Уменьшение налоговой нагрузки. Тут вы узнаете, как можно уменьшить НДС к уплате;

- Освобождение от части страховых взносов.

Порядок и правила уплаты фиксированных страховых взносов ИП – в этом видео:

Кроме средств работодателя в дополнительные страховые взносы работник вправе делать самостоятельные вложения и в качестве перечисления средств материнского капитала.

Законодательная база

С 2017 года контроль над уплатой страховых взносов вновь перешел налоговой, которая в прошлом до 2010 года уже осуществляла подобные мероприятия.

Стало это возможно благодаря внесению в НК РФ гл. 34, регулирующей расчет и уплату взносов по всем социальных пакетам.

При этом данный законодательный акт обязывает выполнять данные уплаты в ПФР и индивидуальных предпринимателей, которые в статусе физического лица и самоличного нанимателя обязаны самостоятельно обеспечивать себя доходом на старость.

При этом ст. 430 НК РФ дается отсрочка по платежам для ИП, если они временно не ведут деятельность, в связи с:

- Прохождением военной службы;

- Переездом вслед за супругом военнообязанным;

- Переезд из-за участия второй половины в консульствах и представительствах.

Отличия между обязательными и дополнительными сборами

Обязательные страховые взносы должны перечисляться в безоговорочном порядке с доходов трудящихся, при этом в качестве налогового агента выступает работодатель.

Также такой взнос граждане вправе осуществлять самостоятельно, если они являются само занятыми трудящимися или ИП.

В то время как дополнительные взносы за работников осуществляются по решению работодателя или при выполнении трудовых обязанностей в тяжелых и опасных условиях. Что представляют собой вредные и опасные условия труда вы узнаете здесь.

За себя предприниматель вправе осуществлять подобные взносы в определенном размере при достижении в год определенной прибыли.

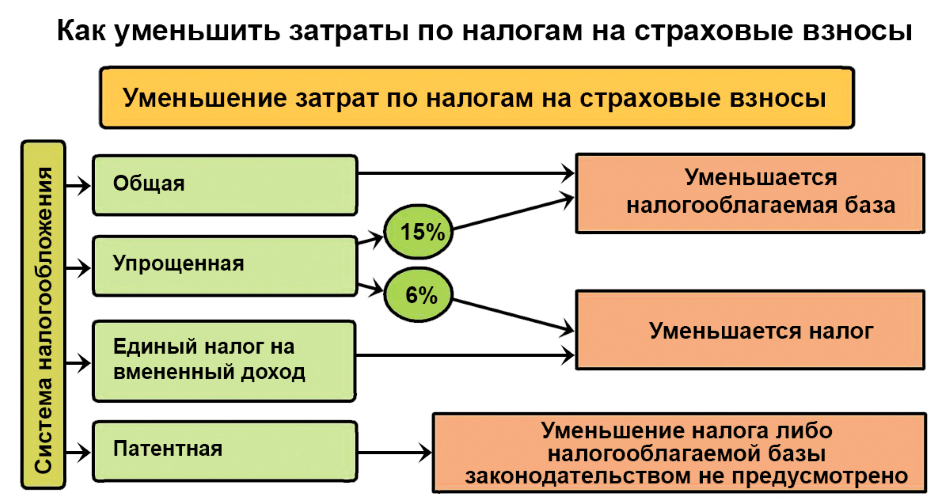

Как уменьшить затраты на страховые взносы?

Как уменьшить затраты на страховые взносы?

Кроме этого обязательные взносы уплачиваются на пенсионное и медицинское страхование, в то время как дополнительные отчисления идут только в счет будущей пенсии.

Порядок и сроки уплаты

Уплачивать дополнительный взнос необходимо до 1 июля, начиная с отчетного 2017 года. Ранее взносы необходимо было осуществлять до 1 апреля.

Куда и как происходит выплата

Дополнительные сборы уплачиваются в следующие варианты:

- Работодателями в пользу персонала или за их счет в ПФР согласно программе добровольного пенсионного накопления;

- Самостоятельные взносы работников, в том числе и ИП на добровольное пенсионное страхование;

- Работодателями, которые располагают опасными и тяжелыми местами работы в ФНС, на обязательное пенсионное страхование;

- Работодателями экипажей самолетов и вертолетов, угольной промышленности – в ФНС в счет пенсии;

- ИП за себя в ФСС.

Когда и в каком размере перечисляются средства

Уплачивать взносы допустимо уже в отчетном 2018 году, например, при превышении 300 000 рублей дохода за первое полугодие.

Согласно письму Минтруда России № 17-4/ООГ-224 от 2014 года вторую половину налога допустимо уплачивать по усмотрению предпринимателя, но при этом необходимо уложиться до 1 июля будущего года.

Вариант уплаты дополнительных взносов

Если бизнесмен начал совершать выплаты зав текущий год безотлагательно, это может иметь различные выгоды в зависимости от избранной схемы.

Уплата второй части взноса в будущем году

Расчет суммы к уплате в данном случае предельно прост, необходимо дождаться конца года, высчитать превышающую сумму и вычитать из нее 1%.

При этом следует помнить, что:

- Дополнительный сбор предназначен исключительно для пенсионных накоплений.

- Его размер высчитывается только из доходов, вне зависимости от избранной системы налогообложения:

- На упрощенке данный процент считается от всех доходов;

- На вмененке от вмененной прибыли за год с учетом поправки К1 и К2;

- Применение патента – вся сумма потенциального дохода, с которого вычитается сумма патента;

- На ОСНО уплачивается дополнительный взнос с доходов за минусом расходов.

- Для спецрежима вычитание прибыли происходит по прежней схеме.

- При совмещении режимов доход высчитывается:

- Доход по факту на УСН плюс вмененная прибыль;

- При УСН и патенте – фактический и потенциальный.

Пример: У ИП нет штата, при этом он использует упрощенную систему с базой доход. За год он получил 1 млн. рублей прибыли.

Итак, второй взнос ПФР высчитывается следующим образом:

(1 000 000 – 300 000) * 1% = 7 000 рублей.

Второй взнос разбит на части к уплате с текущего года

С момента превышения дохода в 300 000 рублей, допустимо совершать выплаты взноса частями, если предприниматель находится на упрощенке. Это достаточно выгодно:

- Если предприниматель без штата, то он вправе сократить свои расходы по налогам до 0;

- Если имеет штат, тогда можно сократить расходы на уплату налога на 50%.

Пример: Предприниматель получит за год доход в 1 млн. рублей, при этом они распределятся поквартально следующим образом 200 000, 300 000, 700 000 и 1 млн. рублей, но это еще в будущем.

В первых двух квартал отсутствуют уплаты дополнительных взносов, так как их необходимо высчитывать с заработанных по факту средств.

В конце года высчитывается налог за последний квартал, который можно уменьшить на размер взносов за 3 и 4 кварталы. (1 000 000 – 300 000) * 1% = 7 000 рублей.

Образец платежного поручения на уплату пенсионных взносов ИП.

Образец платежного поручения на уплату пенсионных взносов ИП.

4 000 рублей из них уже уплачено, остается до 1 июля будущего года уплатить 3 000 рублей.

Если упрощенка доходы – расходы, суммы дополнительных взносов являются составной частью расходов, которые доступно учитывать в качестве расходов в том периоде, в котором произошла уплата по факту.

Максимальный платеж по пенсионным взносам

Существует лимит взносов на пенсионное страхование, они не должны превышать восьмикратный фиксированный размер, что на 2018 год составляет 212 360 рублей.

Заключение

Какие дополнительные налоги установлены для ИП вы узнаете в этом видео:

Дополнительные страховые взносы в ПФР: что это, кому выгодно

Работодатели, чью сотрудники занимаются трудовой деятельность в опасных или вредных условиях, обязаны уплачивать не только страховые взносы, но и взносы по дополнительному тарифу.

Что такое дополнительные страховые взносы? Какие категории лиц имеют право получать такие взносы на формирование своей пенсии? Как осуществляется уплата таких взносов? Ответим на эти вопросы в данной статье.

Что такое дополнительные страховые взносы?

Дополнительные страховые взносы (ДСВ) – средства, начисляемые в фонд накопительной части пенсии. Согласно пунктам 3 и 5 ст.2 Федерального закона «О дополнительных страховых взносах» от 30.04.2008 N 56-ФЗ, дополнительные взносы могут уплачиваться:

- застрахованным лицом за счет собственных средств или его работодателем по заявлению работника. В последнем случае средства исчисляются из заработной платы сотрудника;

- работодателем в пользу работника.

Если дополнительные взносы выплачиваются непосредственно работником, то он должен обратиться с заявлением в территориальное отделение ПФР о добровольной уплате дополнительных взносов в фонд накопительной пенсии. Соответствующее заявление подается по форме ДБС-1, направить его можно через официальный сайт ПФР, через МФЦ, а также через своего работодателя. При этом в заявлении необходимо указать, какую сумму работник будет перечислять в ПФР каждый месяц. Если работодатель получил соответствующее заявление от работника, то он обязан направить его в ПФР не позднее, чем через 3 дня.

Порядок выплаты ДСВ работодателем в пользу работника регламентируется частью 1 статьи 8 вышеуказанного нормативного акта. Право на такие взносы имеют работники отдельных категорий, занятых на вредном или тяжелом производстве.

Кому начисляются дополнительные страховые взносы?

Согласно действующему законодательству, выплаты по ДСВ перечисляются в пользу работников отдельных категории. Они введены в целях материального обеспечения тех граждан, которые претендуют на выход на пенсию досрочно, то есть до наступления пенсионного возраста.

Тарифы по дополнительным выплатам ежегодно индексируются и в 2017 году составляют:

- 8 % – для работников, трудовая деятельность которых связана с подземными работами или занятостью в горячих цехах;

- 7-2 % – для сотрудников, работающих в тяжелых условиях труда.

Тариф 2-8% относится:

- к женщинам, работающим трактористами-машинистами в строительной, сельскохозяйственной, дорожной и погрузочно-разгрузочной сфере;

- к женщинам, трудящимся в текстильной промышленности с высокой интенсивностью и тяжестью;

- к сотрудникам локомотивных бригад, а также трудящихся, занимающихся перевозками или обеспечением безопасности перевозок на ж/д и метро;

- к водителям грузового транспорта, работающих на шахтах, в рудниках, занимающихся вывозом полезных ископаемых;

- к изыскателям, занимающихся топографическими работами, полевыми геолого-разведочными работами, к геологам, к участникам экспедиций;

- к работникам, трудовая деятельность которых связана с осужденными лицами в тюрьмах и пр.

Полный список работников, на счет накопительной пенсии которых начисляется дополнительный страховой взнос, указан в п. 1 и 2 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ. При этом предельной базы для расчета дополнительных взносов не предусмотрено.

ДСВ в 2017 году по результатам специальной оценки труда

Размер ставки дополнительных страховых взносов зависит от результатов специальной оценки условий труда, которая не только устанавливает уровень условий труда, но и выявляет недостатки, которые работодатель обязан устранить и привести рабочее место в соответствие с установленными нормами. Их регулирует Федеральный закон «О специальной оценке условий труда» от 28.12.2013 №426-ФЗ, который, в том числе, устанавливает и сроки таких проверок – не реже 1 раза в 5 лет.

Тарифы по ДСВ устанавливаются в зависимости от уровня вредности по результатам проведения такой оценки условий труда. Чем выше опасность и вредоносность условий, тем выше тариф дополнительных страховых взносов. По результатам спецоценки рабочих мест тарифы по ДСВ могут быть следующими:

| Уровень условий труда | Оценка | Размер ДСВ |

|---|---|---|

| Опасный | 4 | 8% |

| Вредный | 3,4 | 7% |

| Вредный | 3,3 | 6% |

| Вредный | 3,2 | 4% |

| Вредный | 3,1 | 2% |

| Допустимый | 2 | 0% |

| Оптимальный | 1 | 0% |

Если после специальной оценки установлены оптимальные или допустимые условия труда, дополнительный тариф страховых взносов не предусматривается.

Сроки начисления дополнительных страховых взносов

Согласно части 1 статьи 9 Федерального закона № 56-ФЗ, дополнительные взносы, независимо от того, за счет кого они выплачиваются, перечисляются в Пенсионный фонд в те самые сроки, что и взносы на страховое пенсионное обеспечение, т.е. за каждый месяц до 15 числа последующего месяца. Взносы работников и работодателей при этом перечисляются разными КБК (код бюджетной классификации)

При каждом начислении ДСВ в ПФР работодатель обязан формировать реестр застрахованных лиц, на счет которых были переведены взносы. Оформление реестра осуществляется каждый месяц по ДСВ-3 (новая форма вступила в силу с 10.09.2016).

В реестре необходимо указывать:

- сведения о страхователе – номер регистрации в ПФ России, КПП, ИНН, название организации;

- дата, номер платежного поручения, на основе которого перечислены взносы, дата исполнения;

- период начисления взносов;

- сведения о работнике – ФИО, СНИЛС;

- сумма начисленных доп взносов.

Сроки сдачи ДСВ-3 установлены не позднее 20 числа месяца, следующего за кварталом, в котором были переведены ДСВ. Например, если работодатель оплатил взносы за март, апрель и май 2017 года, то он должен направить в территориальный отдел ПФР три реестра ДСВ-3 не позднее 20 июня 2017 года.

Стоит учесть, что тем работникам, которые работают в условиях высокой опасности и вредоносности, при определении права на досрочную пенсию, периоды работы, учитываемые для определения льготного стажа, засчитывается только, если за этот период в его пользу были перечислены дополнительные страховые взносы.

Заключение

На дополнительные страховые взносы имеют право застрахованные лица, чья трудовая деятельность осуществляется в опасных и вредных условиях труда. Тариф таких взносов определяется после проведения комиссии по проверке условий труда не реже 1 раза за 5 лет и варьируется от 2 % до 8 %. В случае, если работодатель не осуществляет такие проверки, он обязан уплачивать 9 % ДСВ в Пенсионный фонд за сотрудников из Списка № 1 и 6 % – за сотрудников из Списка № 2.

Дополнительные страховые взносы на накопительную часть пенсии – особенности

Любой человек желает получить как можно больше денежных средств от государства. Но, как правило, именно работающий гражданин может обеспечить свое хорошее будущее за счет дополнительных страховых взносов. Осуществить это можно любому, главное соблюдать несколько особенностей при выполнении действия.

Особенности процедуры

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 317-50-97 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Все граждане Российской Федерации становятся участниками обязательного пенсионного страхования. Все они имеют индивидуальный лицевой счет, где имеется вся информация о стаже и трудовой деятельности работника, а также все денежные средства, перечисленные в Пенсионный фонд.

Источников здесь может быть несколько. Это может быть и перечисление работодателем и направление дополнительных средств самим человеком. Все это возможно за счет индивидуального номера каждого человека, который присваивается за счет страхового свидетельства.

Стоит помнить, что на данный момент имеется некоторый мораторий на накопления пенсионного обеспечения, который введен с 2014 года.

Стоит учесть несколько нюансов при оформлении:

- замороженные взносы могут направляться в страховое обеспечение и могут формировать пенсию в полном размере;

- накопленные денежные средства учитываются при назначении будущего обеспечения;

- мораторий не влияет на перевод денег из коммерческого в государственный фонд или наоборот.

В зависимости от метода формирования обеспечения различают категории людей, которые уплачивают такие взносы. И в каждой отдельной ситуации имеются свои сроки перечисления и порядок уплаты.

Формирование

Накоплениями могут называться все начисления денежных средств, которые учитываются на индивидуальном лицевом счете гражданина.

Возможно здесь сразу несколько способов формирования:

- за счет страхового платежа на накопительный счет. Это может быть как обязательные платежи, которые уплачиваются работодателем, так и платежи, которые уплачиваются самостоятельно гражданином или через работодателя;

- участие в софинансировании будущей пенсии государственного масштаба;

- направление денежных средств из семейного сертификата в счет формирования накопительной пенсии матери.

Стоит понимать, что накопительной частью пенсии нужно грамотно распоряжаться, чтобы ее инвестировать и получать существенный доход. Поэтому человек должен самостоятельно выбрать управляющую компанию в виде негосударственного пенсионного фонда с наименьшими рисками и с хорошим доходом.

В соответствии с Федеральным законом №410 от 28 декабря 2013 года существует несколько возможностей перехода с одного негосударственного фонда в другой в определенные сроки и только после подачи конкретного заявления установленного образца:

- по прошествии 5–ти лет обязательно оформляется заявление установленного образца о переводе;

- ранее 5–летнего срока пишется заявление на досрочное перечисление.

Первый имеет обоснованный выбор и инвестицию. То есть это уже аргументированная позиция. В последнем случае – это способ с возможным убытком от инвестирования. Отражается этот факт документально.

Дополнительные страховые взносы на накопительную часть пенсии – как осуществляются

Дополнительные страховые взносы на накопительную часть пенсии – это вопрос интересен для каждого человека.

Страховые взносы могут выплачиваться через:

- работодателя. В основном это диктуется обязательным обеспечением;

- самостоятельно. В основном это взносы гражданином.

Обязательное обеспечение – это накопительные платежи, уплачиваемые работодателем на основании заявителя. Тарификация устанавливается на законном основании и обязательно исполняется уполномоченными сотрудниками.

Платежи осуществляется в добровольном характере. Для таких не предусматривается строгой тарификации. Здесь существует несколько видов платежей.

Различаются только платежи в зависимости от источника:

- в соответствии с зарплатой;

- в соответствии из накоплений сотрудника.

В последнем случае денежные средства не могут быть увеличены в рамках софинансирования государственного масштаба, так как считаются накоплениями человека.

Подразделение здесь происходит на:

- индивидуальную тарификацию;

- на солидарную тарификацию.

Последний пункт остается на одном уровне при любом виде исчисления платежа по пенсии. То есть составляет 6%. Данная тарификация для фиксированного платежа для уже существующих пенсионеров.

Индивидуальная тарификация зависит напрямую от формирования накопительного обеспечения:

- если человек выбирает только страховое обеспечение, то направляется на счет 16%. Предназначается только для формирования страховых выплат;

- страховая и накопительная. Распределение здесь происходит в 10 и 6 процентов соответственно.

Для перерасчета процентов тоже нужно знать величину зарплаты. В 2021 году предельная заработная плата составила 876 000 рублей.

Видео: Об изменениях в законодательстве

Дополнительные платежи

Платежи могут быть произведены за счет собственных сбережений гражданина. Это позволяет увеличить пенсионное накопление в будущем. Работодатель вправе начислять и платежи в рамках увеличения обеспечения для собственных сотрудников.

Помимо этой положительной черты, куда включается социальный пакет с дополнительным обеспечением, имеется и другие положительные стороны:

- освобождение от платежа страхового обеспечения в размере взноса на сотрудника;

- снижение налогообложения за счет увеличения расхода на зарплату.

При увольнении дополнительное обеспечение прекращается со дня окончания договорных отношений.

Кому положена прибавка к пенсии после 80 лет? Найдете по ссылке.

Как платить

Для оплаты нужно самостоятельно обратиться в уполномоченный орган по месту регистрации с заявлением об уплате дополнительных страховых взносов. Заявление установленного образца может подаваться и через работодателя. В этом случае последняя инстанция направляет заявление в трехдневный срок в уполномоченный орган.

Заявление может подаваться и по Почте. Форма такого документа утверждена Пенсионным фондом России.

В нем указываются следующие реквизиты:

- фамилия, имя и отчество;

- место регистрации и проживания;

- номер индивидуального лицевого счета;

- иные сведения.

Не позднее 10 дней территориальный уполномоченный орган направляет заявителю уведомление о рассмотрении и о дате вступления в данные взаимоотношения. Если человек желает оплачивать дополнительные платежи через работодателя, то в заявлении установленного образца это указывается.

Также здесь указывается и размер дополнительных взносов.

Размер может быть изменен в любое время как в большую, так и в меньшую сторону на основании письменного заявления человека. Денежные средства могут поступать и от самого заявителя на накопительную часть пенсии. Это можно делать через банковское учреждение.

Дополнительные платежи могут участвовать не только лица, участвующие в ОПС, но и граждане, кто не подлежит страхованию. Даже если они не осуществляли никакой деятельности и не проходили службу.

Уплаченные взносы отражаются на индивидуальном счете гражданина. Просмотреть накопления можно в ежегодной выписки Пенсионного фонда, а также запросив информацию через личный кабинет Госуслуг или в Пенсионном фонде России.

Софинансирование

Такой вид программы позволяет увеличить денежные средства в виде пенсионного обеспечения и накопления со стороны государства. Это совершается в пределах и пропорционально вложению гражданина. Диапазон может быть в рамках 2 000 – 12 000 рублей. Иначе государство на увеличит вложенные накопления.

Здесь также имеется несколько особенностей.

Обязательно должны выполняться следующие условия:

- наличие прав на страховое обеспечение в соответствии с Федеральным законом;

- отсутствие обращения за аналогичным видом пенсии.

В этом случае государство может приумножить денежные вложения в 4 раза, но не более чем на 48 000 рублей на ежегодной основе.

Как их вернуть

Государство позволяет вернуть вложенные в накопительную часть средства. Как их вернуть? Для этого нужно обратиться с письменным заявлением в уполномоченный орган, где находится накопление. После этого подать подтверждающие документы и аргументировать возврат.

Затем указать реквизиты для перечисления накоплений с возвратом начисленных процентов.

Есть ли, льготы пенсионерам по налогу на имущество физических лиц в 2021 году? Ответ здесь.

Обязательное пенсионное страхование. О нем написано в статье.

Дополнительные взносы в пенсионное обеспечение накопительной части позволяет увеличить пенсию в несколько раз. Государство позволяет также получить дополнительное софинансирование для получения поддержки и инвестиции. Каждый человек вправе как самостоятельно осуществлять такие платежи, так и передать это дело своему работодателю по письменному заявлению.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 110-56-12

- Санкт-Петербург и область – +7 (812) 317-50-97

- Регионы – 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Источники:

http://urexpert.online/sotsialnoe-obespechenie/pensii/nakopitelnaya/dopolnitelnye-vznosy.html

http://glavkniga.ru/situations/k502028

http://zakonoved.su/dopolnitelnye-strahovye-vznosy-v-pfr.html

http://fbm.ru/bukhgalteriya/nalogooblozhenie/osobennosti-otchisleniya.html

http://insur-portal.ru/pension/dopolnitelnye-strahovye-vznosy

http://101zakon.ru/pensii/dopolnitelnye-strahovye-vznosy-na-nakopitelnuju-chast-pensii/

http://tbis.ru/nalogi/esn