Нужно ли сдавать СЗВ-М без работников

Все наниматели обязаны ежемесячно подавать в Пенсионный фонд отчет о застрахованных лицах. Но некоторые организации имеют лишь единственного сотрудника – директора, с которым нет договора, либо приостановили своё функционирование или вообще не имеют штата. Подают ли в подобных ситуациях СЗВ-М, если нет работников в 2018 году? Разбираемся с этим вопросом.

Что такое СЗВ-М без работников

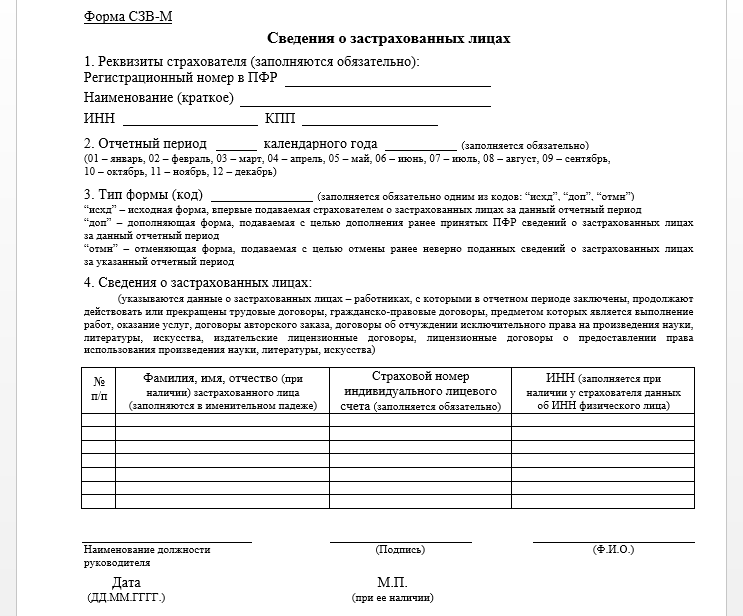

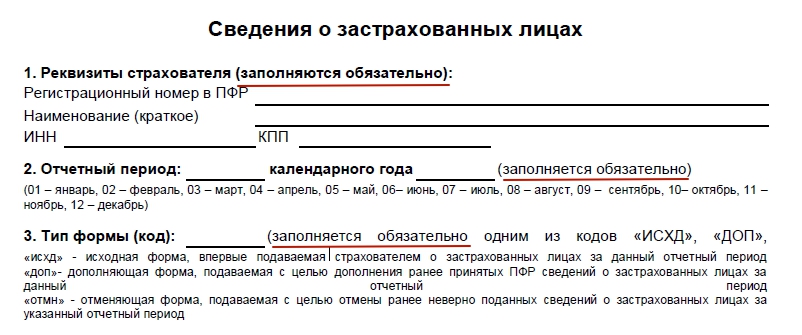

Отчёт СЗВ-М – это форма персонифицированного учета. Она предназначена для отражения данных о застрахованных сотрудниках организации или ИП. Примерно, это обозначение расшифровывается так: Сведения о Застрахованных Входящие за Месяц – СЗВ-М.

Оформлением этого отчёта занимается ответственное лицо, назначенное руководителем.

По общему правилу, если на предприятии отсутствуют работники и при этом не подписано трудовое соглашение между руководителем и самой организацией, то речь идёт необходимости сдачи СЗВ-М, если нет сотрудников. Ещё бухгалтеры называют её нулевым отчётом.

Когда и кто сдает

Представлять в ПФР рассматриваемый отчёт обязаны юридические лица и индивидуальные предприниматели, которые заключили трудовой или гражданско-правовой договор с физическими лицами. Отсюда делаем вывод: сдавать СЗВ-М, если нет работников де-юре, нет необходимости.

При этом важно соблюдать 2 критерия:

- Срок действия договора/контракта не истек.

- Есть обязанность по страховым взносам (даже если начислять взносы не на что, и/или сотрудники гуляют за свой счёт).

СЗВ-М сдают ежемесячно в территориальный ПФР по месту регистрации предприятия как страхователя.

Есть ли смысл сдавать СЗВ-М без сотрудников в 2018 году

Отчёт СЗВ-М при отсутствии работников будет практически пустым. Взять и сдать его в Пенсионный фонд не имеет смысла. Хотя не всё так однозначно.

На законодательном уровне прямо не урегулирована ситуация, если нет работников: нужно ли сдавать СЗВ-М.

Если ознакомиться с содержанием этой формы, среди обязательных реквизитов можно увидеть:

- регистрационный номер в Пенсионном фонде;

- название организации/ИП;

- идентификационный налоговый номер;

- КПП;

- период, за который сдан отчет;

- тип формы.

Разумеется, первые 3 раздела невозможно оставить пустыми:

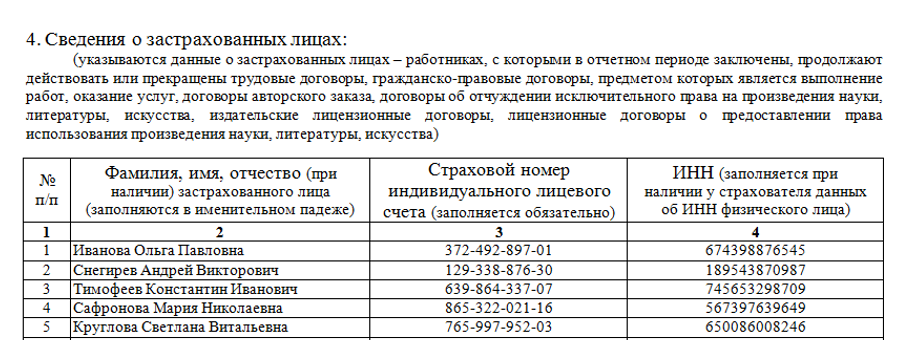

В 4-м разделе формы СЗВ-М приводят список застрахованных физических лиц, с которыми заключен и действует трудовой либо гражданско-правовой договор. А также – персональную информацию по каждому: СНИЛС и ИНН. Пример показан далее:

Логично полагать, что фактически организация не может существовать без работников. Поэтому должна отражать информацию минимум о своём генеральном директоре. Однако такой подход всё равно не даёт однозначного ответа на вопрос, надо сдавать СЗВ-М, если нет работников, или всё же нет.

Позиция ПФР о том, как сдавать СЗВ-М, если нет сотрудников

Так, нужно ли сдавать СЗВ-М без работников в 2018 году? Вопрос интересный и до сих пор спорный.

| Позиция 1 | Позиция 2 |

| Не может быть в принципе нулевой СЗВ-М, если у ООО нет работников.

Если в форму за отчётный месяц не включить ни одного человека, то сдача такой пустой СЗВ-М теряет всякий смысл. Пустые бланки никому не нужны, поскольку не несут в себе необходимой информации. |

Отделение ПФР по Алтайскому краю 01.08.2017 года высказалось так: даже когда нет наёмных сотрудников, страхователю всё равно нужно сдавать СЗВ-М без сотрудников. Но без перечня застрахованных лиц. |

С другой стороны, можно наткнуться на технические сложности, как заполнить СЗВ-М, если нет сотрудников. Так, электронный формат отчёта предусматривает заполнение хотя бы одной строки списка застрахованных лиц. Отправить отчет вообще без блока «Сведения о застрахованных лицах» – нельзя. Поэтому совсем пустой бланк сдать не получится.

Форма СЗВ-М и ИП без сотрудников

Отдельный вопрос, сдаёт СЗВ-М ИП без работников в 2018 году или нет. Так вот: бизнесмены подают рассматриваемый отчёт в Пенсионный фонд только тогда, когда выступают страхователями. Такое требование вытекает из п. 2.2 ст. 11 Закона № 27-ФЗ

Когда все сотрудники ИП уволены либо вообще отсутствуют в текущем месяце, и предприниматель самостоятельно ведет свою деятельность, рассматриваемый отчёт не подают. В этом случае заполнение нулевого СЗВ-М не имеет смысла.

Приостановление деятельности и отдых за свой счёт

Хороший вопрос, сдается ли СЗВ-М, если нет сотрудников по причине приостановки предприятием деятельности, роспуска всего персонала за свой счёт. Оказывается, сдавать отчёт нужно по общим правилам.

- персонал де-юре есть;

- трудовых функций он не выполняет;

- бухгалтерия не начисляет страховые взносы;

- обязанности страхователя по взносам остаются прежними.

Что на практике

Многие ООО СЗВ-М без работников всё же сдают, чтобы тем самым подстраховать себя от претензий Пенсионного фонда и штрафов от него. Либо отражают информацию только о генеральном директоре.

На основании последних разъяснений страхователи освобождены от сдачи именно «нулевок». Это следует из письма ПФР от 13.07.2016 № ЛЧ-08-26/9856.

Письма Минтруда и ПФР пока не дают однозначных ответов на спорные вопросы про отчётность по форме СЗВ-М. Поэтому рекомендуем страхователям при их возникновении обращаться за письменными ответами в подразделения Пенсионного фонда. Так вы минимизируете риск привлечения к ответственности за правонарушение.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если нет начислений – как сдать отчет СЗВ-М (нюансы)?

СЗВ-М – если нет начислений, необходимо представить до 10-го числа каждого месяца. Нюансы заполнения бланка по форме СЗВ-М при отсутствии деятельности и начислений разберем в данной статье.

СЗВ-М при отсутствии деятельности и наемных работников

Форму СЗВ-М обязаны ежемесячно заполнять и передавать в органы ПФР все страхователи, у которых в отчетном периоде были заключены, прекращены или действовали трудовые или гражданско-правовые соглашения с наемными сотрудниками.

Бланк СЗВ-М включает следующие сведения о работнике: ФИО, СНИЛС и ИНН. При этом поле «ИНН» необходимо заполнять только лишь в случае наличия данных сведений у работодателя (закон «О внесении изменений в законодательные акты…» от 01.05.2016 № 136-ФЗ).

Остальные поля формы обязательны к заполнению. Отсутствие СНИЛС не может служить причиной для исключения сотрудника из формы СЗВ-М или переноса срока сдачи отчета. Работник обязан представить работодателю копию СНИЛС при трудоустройстве. Если же работник нанимается на работу впервые, то обязанность получения страхового номера возлагается на работодателя.

В 2016 году отчет необходимо передавать ежемесячно в срок до 10-го числа. Начиная с 2017 года срок передачи заполненного бланка в органы ПФР увеличен на 5 дней. Это значит, что передавать форму нужно будет не позднее 15-го числа каждого месяца (подп. «г» п. 4 ст. 2 закона от 03.07.2016 № 250-ФЗ).

ВАЖНО! Нарушение сроков передачи формы СЗВ-М, а также указание некорректных данных о сотрудниках влечет наложение санкций в размере 500 руб. за каждого работника (абз. 4 ст. 17 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ).

Более подробную информацию о сроках передачи отчета СЗВ-М ищите в материале «Каковы сроки сдачи отчетности СЗВ-М (нюансы)?».

Наличие или отсутствие деятельности у хозсубъекта не влияет на необходимость передачи им заполненной формы. Также отметим, что трудовые отношения с руководителем — единственным участником фирмы считаются установленными даже при отсутствии трудового соглашения, поэтому отчет должен включать сведения о данном сотруднике (письмо ПФР от 06.05.2016 № 08-22-6356).

О необходимости передачи отчета на единственного учредителя — руководителя компании см. в статье «Сдавать ли СЗВ-М на руководителя — единственного учредителя?».

Однако ИП, нотариусам и прочим лицам, осуществляющим частную практику без привлечения наемного труда, сдавать отчет не нужно.

Как заполнить форму СЗВ-М, если зарплата сотрудникам не начислялась?

Наличие начислений или выплат вознаграждения сотрудникам никак не влияет на необходимость заполнения и передачи бланка СЗВ-М в пенсионный фонд. Для включения сведений о работнике в отчет важен факт действия трудового (или гражданско-правового) договора в отчетном месяце. При этом учитывается даже 1 день работы.

Договор ООО «Веритас» с И. А. Мащенко был расторгнут 01.06.2016. А гражданин М. П. Федорчук был оформлен на работу 30.06.2016.

При формировании отчета бухгалтеру необходимо включить обоих сотрудников в июньский отчет.

ВАЖНО! В случае если ответственный за заполнение формы сотрудник забудет внести сведения о работнике в СЗВ-М, ПФР допускает сдачу дополняющего отчета с кодом «доп». Однако такую корректировку следует подать не позднее срока сдачи самого отчета, то есть до 10-го числа следующего за отчетным месяца.

С Ф. И. Петренко у ООО «Заречье» был заключен договор ГПХ на оказание ремонтных услуг 01.04.2016 без указания сроков выполнения работ. Акт выполненных работ датирован 06.06.2016. Вознаграждение было выплачено 04.07.2016.

Сведения об этом работнике необходимо передать в ПФР при формировании отчетов за апрель, май и июнь 2016 г.

О. Е. Гричук в июне 2016 г. подал заявление об отпуске с последующим увольнением. Документы и расчетные суммы он получил перед уходом в отпуск, то есть в июне, но конец отпуска пришелся на июль. А в декабре 2016 г. ему была начислена годовая премия.

Данные о Гричуке работодателю необходимо включить в форму СЗВ-М за июнь и июль 2016 г. В декабрьский отчет сведения об этом работнике включать не следует, так как трудовой договор в этом месяце уже не действовал.

В СЗВ-М также необходимо включить всех декретниц, работников, находящихся в неоплачиваемом отпуске, в отпуске по уходу за ребенком — то есть всех тех, кому в отчетном периоде исчислялся страховой стаж. Сведения о лицах, которые не подпадают под страховую пенсию (например, сотрудники силовых и правоохранительных структур), включать в отчет не нужно.

Нужно ли сдавать СЗВ-М, если нет деятельности, а фирма находится в стадии ликвидации?

Отчет по форме СЗВ-М в случае ликвидации предприятия необходимо подать. Поскольку руководителем ликвидируемой фирмы является ликвидатор, в бланк отчета нужно вписать его данные.

Итоги

Отсутствие деятельности, начислений заработной платы и ее выплаты не освобождают страхователей от представления заполненного бланка по форме СЗВ-М. Его не представляют только физлица, осуществляющие частную практику и не привлекающие труд наемных сотрудников. В остальных случаях СЗВ-М необходимо представить.

Cуды считают иначе.

При отсутствии выплат заработной платы или выплат по гражданско-правовым договорам отсутствует база для исчисления страховых взносов.

Сведения СВЗ-м об этом в ПФР подавать не надо.

Постановление Президиума Высшего Арбитражного Суда Российской Федерации от 02.10.2012 №7828/12.

Между тем часть 3 статьи 17 Закона № 27-ФЗ предусматривает ответственность страхователей за непредставление в установленные сроки сведений, необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования, либо представление неполных и (или) недостоверных сведений.

В соответствии со статьей 11 Закона № 27-ФЗ страхователи представляют в органы Пенсионного фонда Российской Федерации по месту их регистрации сведения об уплачиваемых страховых взносах на основании данных бухгалтерского учета, а сведения о страховом стаже – на основании приказов и других документов по учету кадров.

К числу сведений, которые страхователь обязан представлять, относятся, в частности, сумма заработка (дохода), на который начислялись страховые взносы обязательного пенсионного страхования, а также сумма начисленных страховых взносов обязательного пенсионного страхования.

Другими словами, страхователь обязан представить сведения о выплатах, фактически включенных им в базу для исчисления страховых взносов, и о суммах страховых взносов, фактически им начисленных.

Информации о том, что страхователь не представил эти сведения или представил недостоверные, не имеется.

В то же время обязанности страхователя по предоставлению сведений о выплатах, не включенных им в базу для исчисления страховых взносов, и о суммах страховых взносов, которые им не начислялись, Закон № 27-ФЗ не предусматривает.

При указанных обстоятельствах оснований для привлечения учреждения к ответственности по части 3 статьи 17 Закона № 27-ФЗ у управления не имелось.

Таким образом, оснований для отмены оспариваемых судебных актов в полном объеме не имеется.

Вступившие в законную силу судебные акты арбитражных судов по делам со схожими фактическими обстоятельствами, принятые на основании нормы права в истолковании, расходящемся с содержащимся в настоящем постановлении толкованием, могут быть пересмотрены на основании пункта 5 части 3 статьи 311 Арбитражного процессуального кодекса Российской Федерации, если для этого нет других препятствий.

СЗВ-М, если нет работников

СЗВ-М (утв. Постановлением Правления ПФ РФ от 01.02.2016 № 83п) – это форма, которую ежемесячно должны сдавать страхователи, указав в ней индивидуальные сведения на застрахованных лиц – работников, а также тех, с кем заключены гражданско-правовые договоры (п. 2.2 ст. 11 Закона от 01.04.1996 № 27-ФЗ ). А нужно ли сдавать СЗВ-М 2016, если нет работников? Чтобы ответить на этот вопрос, разберемся, когда такая ситуация в принципе может сложиться.

Ситуация 1. Организация недавно зарегистрирована, деятельность еще не ведет, работников на работу еще не принимала. Или организация бессрочно приостановила деятельность и все работники были уволены.

При таких обстоятельствах у компании нет действующих ни трудовых, ни гражданско-правовых договоров с физлицами. Как следствие, отчет СЗВ-М при отсутствии работников сдавать не надо (Письмо ПФР от 27.07.2016 № ЛЧ-08-19/10581 ). Оно и понятно: СЗВ-М без работников – форма, где указаны сведения только о страхователе, никому не нужна. Никакой новой или полезной информации специалистам ПФР она не даст.

Здесь также может встать отдельный вопрос о необходимости представления СЗВ-М, если нет работников, но есть учредитель. Об этом читайте: «Нужно ли сдавать СЗВ-М на учредителей»

Ситуация 2. Организация приостановила деятельность, но с работниками трудовые договоры не расторгнуты, к примеру, всем сотрудникам были оформлены отпуска без сохранения заработной платы. Поскольку в данном случае договоры с работниками являются действующими, подавать на сотрудников индивидуальные сведения по форме СЗВ-М нужно.

СЗВ-М, если нет начислений

Нужно ли сдавать СЗВ-М, если зарплата не начислялась? Еще один часто встречающийся на просторах Интернета вопрос, который близок теме необходимости сдачи отчета СЗВ-М, если нет сотрудников.

Так уж бывает иногда: работники в организации есть, а выплаты не получают. По разным причинам – им уже несколько месяцев задерживают зарплату из-за тяжелого финансового положения на предприятии, или если деятельность фирмы опять же приостановлена. Но в любом случае трудовые договоры с работникам в рассмотренных ситуациях все равно действуют. Поэтому СЗВ-М 2016, если нет начислений, подаются в общем порядке. И не имеет значения тот факт, что работникам не начисляются выплаты и соответственно страховые взносы с них (Письмо ПФР от 27.07.2016 № ЛЧ-08-19/10581 ).

Сдают ли ИП форму СЗВ-М, если нет работников

Индивидуальные предприниматели не должны представлять отчет СЗВ-М, если нет работников. Обязанности отчитываться только за себя по такой форме у них нет. Подробнее об этом читайте: «СЗВ-М для ИП».

Особенности сдачи СЗВ-М, если нет работников

При ликвидации организации или невыплате заработной платы в Пенсионный фонд не всегда подаётся отчётная документация. Требуется ли СЗВ-М, если нет работников?

Отсутствие деятельности и наемных работников

СЗВ-М называют ежемесячные формы с указанием индивидуальных сведений на каждого застрахованного сотрудника или физического лица, с которым организация состоит в гражданско-правовых отношениях.

СЗВ-М называют ежемесячные формы с указанием индивидуальных сведений на каждого застрахованного сотрудника или физического лица, с которым организация состоит в гражданско-правовых отношениях.

Чтобы понять, нужно ли сдавать этот документ, если в организации нет работников, следует учесть следующие моменты.

Самое важное – понимать, на кого конкретно работодатель представляет ежемесячные отчёты. Согласно законодательству, в СЗВ-М фиксируют информацию о застрахованных работниках, с которыми были заключены действующие или расторгнутые следующие договоры:

- трудовые;

- гражданско-правовые с предметом по оказанию услуг;

- авторского заказа;

- об отчуждении исключительного права по поводу литературного, научного или искусственного направления;

- лицензионные издательские;

- лицензионные о предоставлении права по поводу литературного, научного или искусственного направления.

Поэтому для решения отчётности исходят из следующего:

- какой вид договора между сторонами;

- действовал ли в отчётном периоде;

- нет значения, были ли выплаты по договору и на ОПС.

А отправляют ли СЗВ-М на иностранных штатных и привлечённых работников? Не зависимо от гражданства, сведения отправляют на всех застрахованных лиц. Потому сведения на иностранных сотрудников отправляются. Высококвалифицированные иностранцы или физические лица без гражданства не подлежат обязательной регистрации, и сведения СЗВ-М на них не отправляются.

Если их нет вообще

Однако нередко ввиду отсутствия деятельности или работников в штате работодатели сомневаются, нужно ли отправлять сведения в пенсионный фонд.

Однако нередко ввиду отсутствия деятельности или работников в штате работодатели сомневаются, нужно ли отправлять сведения в пенсионный фонд.

Так, если предприятие было недавно зарегистрировано и еще не приступило к работе, либо на неопределённый срок приостановило деятельность, и штат был уволен, работодателям нужно понимать, когда следует отправлять СЗВ-М, а когда – нет.

В любом случае в такой ситуации организация не состоит в трудовых или гражданско-правовых отношениях с физическими лицами. Соответственно, на предприятии не числятся сотрудники, и сведения подавать не нужно. Вывод сделан на основе того, что в СЗВ-М фиксируется информация не только о страхователе.

Есть такое понятие, как нулевая СЗВ-М. Она подаётся в том случае, если руководитель и учредитель – одно лицо. Тогда требуется отчёт, т.к. руководитель по закону считается трудоспособным. Но если на предприятии других сотрудников нет вообще, а директор с учредителем в одном лице, не оформленном по трудовому договору или ГПХ – в подаче сведений нет необходимости.

В случае увольнения

Для определения, нужно ли предоставлять пенсионному фонду сведения, полезно рассмотреть следующие два примера:

- Гражданско-правовой договор был заключён 31 января 2018 года. Его предмет – выполнение гражданским лицом определённых работ, которые в последствие оно не выполнило, и при ежемесячном отчёте акта приёмки работ не было составлено, после чего сотрудник был уволен. В таком случае, не зависимо от того, выполнял сотрудник свои работы или нет, отчётный период начинается с января 2021 года и до даты увольнения.

- Застрахованный сотрудник, работающий на основании трудового договора, уволен 01 февраля 2018 года, и в этом месяце у него был всего один рабочий день. В такой ситуации в отчётном периоде за февраль, даже если трудовые отношения были в первый день прекращены, фиксируется информация о работе в этом месяце. Соответственно, работодатель предоставляет на этого сотрудника в пенсионный фонд Сведения по форме СЗВ-М за февраль 2018 года.

Согласно законодательству, при увольнении каждый сотрудник должен получать Сведения по форме СЗВ-М, в которых должна быть информация по уволенному работнику. Эта форма потребуется сотруднику при уходе на пенсию или для подтверждения страхового стража. Застрахованное лицо должно проинформировать страхователя в письменном виде о получении сведений.

Декрет или отпуск

Вопросы по поводу сведений на сотрудников, находящихся в отпуске или декрете, могут быть решены при рассмотрении следующих ситуаций:

Если застрахованное физическое лицо с 2013 года работает на предприятии по трудовому договору, заключённому на неопределённый срок, а с августа 2017 года по сегодняшний день числится в отпуске по уходу за ребёнком до полуторагодовалого возраста. В отчётном периоде за февраль 2018 года сотрудник числится в штате, договор действует. Потому СЗВ-М предоставляется в обязательном порядке.

Если застрахованное физическое лицо с 2013 года работает на предприятии по трудовому договору, заключённому на неопределённый срок, а с августа 2017 года по сегодняшний день числится в отпуске по уходу за ребёнком до полуторагодовалого возраста. В отчётном периоде за февраль 2018 года сотрудник числится в штате, договор действует. Потому СЗВ-М предоставляется в обязательном порядке.- С 2012 года по сегодняшний день сотрудник работает на предприятии по бессрочному трудовому договору. С 1 по 28 февраля 2018 года он был в отпуске без сохранения заработной платы. В разделе РСВ-1 «Период работы за последние 3 мес.» ставят код «НЕОПЛ». В феврале договор действует, а потому СЗВ-М страхователь подавать обязан.

- Если предприятие приостановило деятельность, но договора с сотрудниками продолжают действовать. Так работодатель на каждого может оформить отпуска без сохранения заработной платы. В этом случае также, пока договоры действуют, сведения подавать необходимо.

Вопросы по ежемесячной отчётности решаются аналогично ежеквартальной. При временной нетрудоспособности, декрете, отпуске по уходу за родителями, прочих ситуациях и даже при прогуле на числимого сотрудника сведения всегда отправляются в пенсионный фонд не зависимо от обстоятельств. Но если предприятие выплатило дополнительную сумму вне рамок договорных отношений, на этих лиц сведения можно не предоставлять.

Заполнение в случае отсутствия зарплаты

Ранее Пенсионный фонд сообщал, что нулевых сведений не может быть, и предприятие должно было включать хотя бы учредителя даже при отсутствии договорных с ним отношений. В новом письме от ПФР содержится информация о том, что сведения отправляются только на лиц, с кем заключены гражданско-правовые или трудовые договоры. На единственных учредителей, не работающих на основе договора, подавать сведения не нужно.

Нужно ли подавать нулевые СЗВ-М при отсутствии зарплаты? Ее сотрудники не получают вовремя по различным причинам: ввиду задержек, финансовых трудностей или полной остановки деятельности организации.

Не зависимо от того, выплачивается зарплата работникам или нет, они числятся в штате, а потому страхователь подает сведения в общем порядке.

Стадия ликвидации фирмы при отсутствии деятельности

В случае принятия решения учредителем или участником предприятия о ликвидации, следует назначить либо ликвидационную комиссию, либо самого ликвидатора. Это прописано в 67 и 68 статьях ГК РФ. Назначенные лица будут иметь право на управление делами предприятия согласно 4 пункту 62 статьи.

В случае принятия решения учредителем или участником предприятия о ликвидации, следует назначить либо ликвидационную комиссию, либо самого ликвидатора. Это прописано в 67 и 68 статьях ГК РФ. Назначенные лица будут иметь право на управление делами предприятия согласно 4 пункту 62 статьи.

Через время всех работающих сотрудников информируют о ликвидации предприятия и скором масштабном увольнении. Это установлено в 81 и 84 статьях ТК РФ, что договор с директором расторгнут, и теперь все дела компании ведет ликвидатор.Нужно ли в такой ситуации подавать сведения на ликвидатора?

С членами ликвидационной комиссии или с самим ликвидатором заключаются гражданско-правовые договоры.В качестве такового обычно заключается договор об оказании услуг, действующий до регистрации ликвидации налоговыми органами. Подписать договор со стороны предприятия может любой участник ликвидационного общества по доверенности.Рекомендуется до этого момента сделать все выплаты членам ликвидационной комиссии или ликвидатору, дабы долги не мешали в ликвидационном балансе.

Руководитель или ликвидатор может самостоятельно ликвидировать предприятие, не заключая с собой договора. Тогда нулевые отчёты в пенсионный фонд можно не отправлять. Это связано с тем, что хоть компания все еще действует, отправлять сведения не на кого.

СЗВ-М: если нет работников

СЗВ-М: если нет работников

Похожие публикации

Ежемесячная форма СЗВ-М появилась в 2016 году. В 2017 мы продолжаем подавать в Пенсионный фонд сведения о застрахованных лицах на бланке, утвержденном постановлением Правления ПФР от 01.02.2016 № 83п. Изменился лишь срок представления – теперь это 15 число следующего за отчетным месяцем.

Как сдавать СЗВ-М, если нет сотрудников? Как заполнить такую форму? Должен ли отчитываться ИП? Когда не надо подавать сведения? Такие вопросы могут возникать, когда в фирме числится лишь ее руководитель, либо сотрудники еще не набраны, или уже уволены. Мы постараемся ответить на эти вопросы в нашем материале.

Как сдавать СЗВ-М, если нет работников

В отчете СЗВ-М указываются сведения о застрахованных лицах, с которыми в отчетном месяце были заключены, действовали или были расторгнуты трудовые договоры, а также договоры ГПХ, вознаграждения по которым облагаются страховыми пенсионными взносами. Даже если деятельность не ведется, и не уплачиваются взносы, но сотрудники при этом не уволены и договоры с ними действуют, сведения в ПФР подаются.

Логично предположить, что если такие договоры не заключались, то и отчитываться не о чем: СЗВ-М без сотрудников будет пустой. Но в любой организации всегда есть ее руководитель, который одновременно является ее сотрудником, а значит, одного застрахованного в сведениях, в большинстве случаев, все же следует указать.

Вновь созданные и неработающие фирмы: СЗВ-М без работников

Как правило, у фирм, зарегистрированных не так давно, деятельность еще не ведется, а штат сотрудников поначалу отсутствует. Также возможна ситуация, когда работающая организация приостанавливает на неопределенный срок свою хоздеятельность и увольняет всех работников. Как сдавать СЗВ-М, если нет сотрудников по таким причинам?

Здесь следует обратить внимание на то, как оформлены трудовые отношения с директором организации:

- Если директор в новой фирме пока не назначен, а есть только учредители, то СЗВ-М не подается. Когда директора приняли на работу, подписав с ним трудовой договор, включать в сведения для ПФР его нужно с месяца заключения договора.

- Приостанавливая деятельность, организация перестанет заполнять отчет СЗВ-М, если нет сотрудников, со следующего месяца после расторжения последнего договора, по которому отчислялись страхвзносы ПФР. Если же деятельности нет, но договоры не расторгнуты, например, в связи с уходом сотрудников в отпуск без содержания, то придется по-прежнему подавать сведения СЗВ-М.

Как сдать СЗВ-М, если нет работников, а директор – учредитель

Если руководитель фирмы одновременно является ее единственным учредителем, то необходимость подачи в ПФР сведений СЗВ-М зависит от следующих факторов:

- С директором заключен трудовой договор и он получает зарплату, облагаемую пенсионными взносами – в этом случае СЗВ-М, если нет работников, нужно сдать на одного директора-учредителя (письмо ПФР от 13.07.2016 № ЛЧ-08-26/9856).

- Трудовой договор не заключался, хоздеятельность организацией не ведется и зарплата директору не выплачивается – сведения СЗВ-М при таких обстоятельствах сдавать не нужно (Информация с сайта ПФР о порядке представления формы СЗВ-М).

СЗВ-М для ИП без работников

Пока предприниматель использует труд наемных работников, он является страхователем в ПФР и обязан ежемесячно отчитываться по форме СЗВ-М. Причем, в сведениях ИП должен указывать только своих сотрудников, но не себя.

А когда ИП без работников сдает СЗВ-М? Ответ на этот вопрос один – никогда. Если предприниматель всегда работал в одиночку или все его работники по трудовым и ГПХ-договорам уволены, и поэтому наемных сотрудников в отчетном месяце у него нет, представлять СЗВ-М ему не нужно вовсе (письмо ПФР от 27.07.2016 № ЛЧ-08-19/10581).

Как заполнить СЗВ-М, если нет работников

Если заключенных, действующих, или расторгнутых в отчетном месяце трудовых договоров и договоров ГПХ у страхователя нет, то и заполнять форму СЗВ-М не нужно.

Заполнять СЗВ-М при отсутствии работников придется фактически лишь в случае, когда в организации работает по трудовому договору только ее директор. В разделе 4 нужно заполнить лишь одну строку, указав сведения о застрахованном лице – директоре. Он же подписывает сведения СЗВ-М за отчетный месяц в качестве руководителя.

Инструкция: как правильно заполнить СЗВ-М на учредителя без зарплаты

Особенности отчетности по форме СЗВ-М

Отчет СЗВ-М является сравнительно новым и сдается с апреля 2016 г. Он закреплен Постановлением Правления ПФР № 83п от 01.02.2016. Регистр обязаны подавать абсолютно все учреждения, имеющие сотрудников, оформленных по трудовым соглашениям и договорам гражданско-правового характера и получающих заработную плату. Нужно ли сдавать СЗВ-М, если один директор без зарплаты оформлен на предприятии — это вопрос, по которому спорят.

Отчет необходимо предоставлять ежемесячно, в период до 15-го числа месяца, следующего за отчетным. Он создается такими категориями страхователей:

- юридические лица;

- индивидуальные предприниматели;

- физические и самозанятые лица, нанимающие работников.

Ключевая цель введения отчета — отражение сведений о застрахованных лицах, в том числе и о пенсионерах — работающих и вышедших на пенсию.

В отчетности указываются индивидуальные сведения о застрахованных лицах:

Показатели дохода работника за период в документе не прописываются. Подается ли СЗВ-М на директора-учредителя без зарплаты, рассмотрим более детально.

Скачать бланк

В каких случаях форма подается на учредителя

Учредитель — это лицо, по инициативе которого был создан конкретный экономический субъект и которое также является собственником имущества и капиталов, за счет которых будет функционировать организация. Включать ли в пенсионную отчетность сведения о собственнике компании, зависит от характера взаимоотношений.

Если учредитель не принимает никакого участия в деятельности созданного экономического субъекта, не задействован в управлении и распоряжении активами, то никакой речи о трудовых или гражданских взаимоотношениях нет. Тем более о какой-либо оплате труда. Следовательно, сведения о таком лице не нужно включать в пенсионную отчетность.

Есть и второй вариант, когда собственник участвует в жизнедеятельности субъекта. Например, принимает управленческие решения, работает с персоналом, контролирует поставщиков. Причем нет никакой разницы, оформлены ли отношения документально, то есть заключен ли с учредителем трудовой или гражданско-правовой договор. Также не имеет значения и факт начисления вознаграждений за труд. При таких условиях СЗВ-М на директора-учредителя без зарплаты подавайте в общем порядке. Такие пояснения дал Минтруд в Письме от 16.03.2018 № 17-4/10/В-1846.

Подается ли на руководителя организации

Зачастую собственники небольших компаний берут на себя полномочия руководителя. Иными словами, учредитель предприятия или фирмы становится ее директором. А вот о должном документальном оформлении возникших взаимоотношений забывают. В итоге нет ни трудового, ни гражданско-правового договора с директором, следовательно, и заработок не начисляется.

Последние Разъяснения Минтруда (Письмо от 16.03.2018 № 17-4/10/В-1846) скорректировали требования к составлению отчетности в ПФР. Теперь СЗВ-М на директора без зарплаты подается в любом случае. Наличие договора и заработка не играют никакой роли.

Позиция чиновников довольно проста. Если гражданин-учредитель выполняет функции руководителя компании, то по факту он состоит в трудовых или гражданских отношениях со страхователем. Следовательно, сведения о нем должны быть включены в пенсионный отчет.

Пример отчета на директора

Приведем пример заполнения формы для ситуации, когда в штате учреждения числится только руководитель, например генеральный директор. Такой отчет нужно сдавать независимо от того, получает ли он зарплату.

Нужно ли подавать на бухгалтера без зарплаты

Аналогичная ситуация и с СЗВ-М на бухгалтера без зарплаты. Наличие трудового договора не играет никакой роли. Ведь положения статьи 16 ТК РФ четко указывают на то, что трудовые отношения возникают с момента допущения работника к выполнению обязанностей. Но никак не с момента подписания трудового соглашения.

Бухгалтер или директор отправился в длительный неоплачиваемый отпуск. Включать ли информацию о них в отчет или нет?

Да, включайте. Отпуск без сохранения заработка не прерывает, и не прекращает трудовых взаимоотношений. Следовательно, подайте СЗВ-М, если директору не начисляется зарплата.

Подайте отчетность, даже если деятельность компании приостановлена. И в штате числится один руководитель — единственный учредитель, который оформлен в длительный неоплачиваемый отпуск. А если, например, руководитель уволится, то в ПФР подается нулевая форма.

Пример нулевой СЗВ-М

Отличие от обычной формы заключается в том, что не заполняется информация о застрахованных лицах. Все остальные данные нужно внести.

Как сдавать СЗВ-М, если нет сотрудников: особенности сдачи у ИП и ЮЛ

Ежемесячный отчет по форме СЗВ-М, утвержденной 2016 году, с 2017 года необходимо сдавать всем страхователям до 15-го числа месяца следующего за отчетным периодом. Но есть ли необходимость сдачи отчета по такой форме, если нет сотрудников? Каждую ситуацию в данном случае необходимо рассматривать индивидуально.

Надо ли сдавать СЗВ-М, если нет сотрудников

В первую очередь необходимо уточнить, кто же все-таки обязан сдавать эту форму отчета? Пенсионным фондом обязанность по сдачи отчетности по форме СЗВ М вменяется только тем организациям, которые стали страхователями, то есть подписали договор с ПФР на отчисление страховых взносов и зарегистрировались в системе ОПС.

А также обязанность по сдаче отчетности по этой форме возникает и у тех страхователей, у которых в отчетный месяц заключались, действовали или прекращали свое действия такие договоры как:

- трудовой;

- гражданско-правового характера;

- соглашение об отчуждении авторского права;

- подряда и др.

Даже сели сотрудники, в связи с приостановлением деятельности предприятия, были распущенны в бессрочный отпуск, и соответственно заработная плата не выплачивалась, обязанность страхователя по отчетности не исключается. В данном случае он обязан подать СЗВ М нулевой (в плане отчислений), с указанием всех данных застрахованных (без таки данных как ФИО, ИНН и СНИЛС форма не принимается).

Образец заполнения формы

Как сдавать форму

Для ИП

Если же нет ни страхователя, ни застрахованных лиц, то необходимость отчетности по СЗВ М отпадает сама собой. Такое часто встречается у физических лиц оформивших ИП. Сотрудников нет (если не было наемных сотрудников по договорам в отчетный месяц), а с самим собой индивидуальный предприниматель заключать договор на трудовую деятельность не обязан. Соответственно сдавать отчет не надо.

Для ЮЛ

- Что касается индивидуальных предпринимателей то там с отчетной формой все понятно, а что же делать с предприятиями, где руководитель (директор) является единственным сотрудником или учредителем? Здесь мнение ПФ расходится. Если до 2017 года обязывали сдавать эту форму всех без исключения (письмо- №08-22-6356 от 6 мая 2016г.), то начиная с 2017 года, сделали исключение в части заключения или не заключения ТД с директором (письмо с разъяснениями от ПФ №ЛЧ-08-19\10581).

- И так, если вновь открытое предприятие не начало свою трудовую деятельность, штат сотрудников не набран, но учредителями был заключен ТД с гендиректором предприятия (если это назначаемая должность, а не единственный учредитель), то это компания обязана сдавать такую отчетность с указание всех данных на одного сотрудника – гендиректора.

- А в случаях, когда физическое лицо зарегистрировало свою деятельность не как ИП, а как ЮЛ и является директором и учредителем в одном лице (не имея штата сотрудников, и соответственно ТД с ним тоже никто не заключал) обязанность сдачи формы СЗВ М отпадает.

- В последнем письме ПФР как раз и разъясняется ситуация когда руководитель является не просто работающим в этом предприятии, а именно, отчет сдается на сотрудников заключивших ТД, ГПХ и иные договоры. Если директор возложил эти обязанности на себя, без заключения ТД, то он не включается в форму СЗВ М.

Полезная информация по теме

Отметим еще раз, что с 2017 года изменен срок сдачи отчетности по СЗВ М (он продлен на 5 дней). И сдать совсем пустую форму (нулевую) не получится, для того чтобы программа сгенерировала файл необходимо указать хотя бы одного сотрудника-учредителя, выплаты по заработной плате которому производятся (в случае если отчисления взносов по застрахованным лицам не производилось в отчетном периоде).

Отметим еще раз, что с 2017 года изменен срок сдачи отчетности по СЗВ М (он продлен на 5 дней). И сдать совсем пустую форму (нулевую) не получится, для того чтобы программа сгенерировала файл необходимо указать хотя бы одного сотрудника-учредителя, выплаты по заработной плате которому производятся (в случае если отчисления взносов по застрахованным лицам не производилось в отчетном периоде).

Некоторые бухгалтера боясь нарушить сроки сдачи отчета, спешат сдать эту форму досрочно, до окончания месяца. Но делать этого не стоит, так как за оставшийся период до окончания отчетного периода на предприятие может быть принят новый сотрудник, в этом случае придется подавать «уточненку». Если этого не сделать вовремя, то законом предусмотрены штрафные санкции, а это лишние траты для компании.

О сроке подачи «уточненки» необходимо получить информацию в своем территориальном отделении ПФ.

Полезную информацию по теме вы найдете в данном видео:

Источники:

http://nalog-nalog.ru/strahovye_vznosy_2016/szvm/esli_net_nachislenij_kak_sdat_otchet_szvm_nyuansy/

http://glavkniga.ru/situations/k502362

http://znaybiz.ru/fondy/pfr/otchet/szv-m-esli-net-rabotnikov.html

http://spmag.ru/articles/szv-m-esli-net-rabotnikov

http://gosuchetnik.ru/shablony-i-formy/instruktsiya-kak-pravilno-zapolnit-szv-m-na-uchreditelya-bez-zarplaty

http://uriston.com/kommercheskoe-pravo/buhgalteriya/otchetnost/szv/esli-net-rabotnikov.html

http://ppt.ru/news/139503

Если застрахованное физическое лицо с 2013 года работает на предприятии по трудовому договору, заключённому на неопределённый срок, а с августа 2017 года по сегодняшний день числится в отпуске по уходу за ребёнком до полуторагодовалого возраста. В отчётном периоде за февраль 2018 года сотрудник числится в штате, договор действует. Потому СЗВ-М предоставляется в обязательном порядке.

Если застрахованное физическое лицо с 2013 года работает на предприятии по трудовому договору, заключённому на неопределённый срок, а с августа 2017 года по сегодняшний день числится в отпуске по уходу за ребёнком до полуторагодовалого возраста. В отчётном периоде за февраль 2018 года сотрудник числится в штате, договор действует. Потому СЗВ-М предоставляется в обязательном порядке.