Расчет таможенных платежей, сборов и пошлин

В правильности заполнения таможенной декларации важен аспект расчета таможенных платежей. Именно от суммы платежей, которые предстоит заплатить участнику ВЭД, в основном зависит целесообразность поставки.

В соответствии с законодательством ЕАЭС таможенные платежи бывают следующих видов:

При экспорте товаров:

- сбор за таможенные операции

- экспортная пошлина (не на все виды товаров, например на нефтепродукты)

При импорте товаров:

- сбор за таможенные операции;

- пошлина;

- акциз (для определенной группы товаров);

- НДС.

Основой для начисления таможенных платежей при импорте является таможенная стоимость товара, которая зависит от условий поставки согласно ИНКОТЕРМС-2010.

Например, если импортируемый товар поставляется на условиях FCA, таможенная стоимость будет включать в себя фактурную стоимость (стоимость товара по инвойсу) и стоимость транспортировки товаров до границы ЕАЭС или РФ (в зависимости от маршрута).

Важно: таможенная стоимость ВСЕГДА рассчитывается в рублях. Если стоимость товара или транспортировки в иностранной валюте, необходимо перевести ее в рубли по курсу ЦБ РФ на день подачи декларации на товары.

Таким образом формула выглядит так:

Таможенная стоимость = Фактурная стоимость (руб.) + Стоимость товара до границы (руб.)

Рассмотрим подробнее таможенные платежи:

Важно: таможенные платежи исчисляются в рублях

Виды таможенных платежей

1. Сборы за таможенные операции (см. Постановление Правительства РФ № 863 от 28.12.2004):

- при экспорте товаров размер сбора за таможенные операции составит 750 руб. за одну декларацию, поданную в электронном виде.

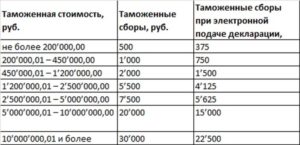

- при импорте товаров, сборы устанавливаются следующим образом:

| 500 рублей | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1000 рублей | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2000 рублей | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5500 рублей | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 7500 рублей | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 20000 рублей | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 30000 рублей |

| Наименование | Ст-ть партии FOB, $ |

Доля в общей ст-ти, % | Страховка, $ | Вес брутто, кг | Доля в весе брутто, % | Фрахт, $ | Услуги конструктора, $ | ИТОГО ТС, $ |

| Товар 1 | 3000 | 55% | 33 | 400 | 40% | 48 | 100 | 3181 |

| Товар 2 | 2500 | 45% | 27 | 600 | 60% | 72 | 2599 | |

| ИТОГО | 5500 | 100% | 60 | 1000 | 100% | 120 | 100 | 5780 |

Определение ставок импортной пошлины и НДС

Чтобы говорить о практике определения ставки пошлин и НДС, необходимо познакомиться с системой ТН ВЭД, так как эти и многие другие аспекты таможенного дела «завязаны» на данную классификацию.

Что такое ТН ВЭД

ТН ВЭД расшифровывается как «Товарная Номенклатура ВнешнеЭкономической Деятельности». Это единый классификатор товарных групп, применямый для целей налогообложения и таможенной статистики в России и странах ЕАЭС. Он имеет древовидную структуру и разбит на 21 раздел, каждый из которых далее конкретизируется и разбивается на более мелкие группы.

Вот пример группировки ТН ВЭД, взятый с лучшего, по моему мнению, русскоязычного сайта о таможне tks.ru:

Пример товарной группы ТН ВЭД

Пример товарной группы ТН ВЭД

Если записать рядом номер раздела, группы, позиции и подпозиции, то получится код ТН ВЭД. Он состоит из 10 цифр.

Для чего нужна ТН ВЭД

Цель использования подобных систем во всём мире — в переходе от неограниченного и необъятного многообразия всех товаров к конечному перечню укрупнённых товарных групп. Иными словами, таможня не может устанавливать правила для каждого отдельного товара, но может делать это для товарной группы с заранее определёнными критериями. Достаточно отнести конкретный товар к той или иной группе (т.е. присвоить ему код ТН ВЭД), и все правила данной группы тут же будут распространены на этот товар.

Всё государственное регулирование внешнеэкономической деятельности осуществляется через систему ТН ВЭД, в этом же разрезе ведётся и статистика экспорта и импорта. Поэтому помимо ставок пошлины и НДС для определённых кодов (а иногда и целых групп ТН ВЭД) могут устанавливаться требования обязательной сертификации, квоты, акцизы, или напротив, преференции для импортёров.

Именно поэтому присвоение и обоснование кода ТН ВЭД для всех товаров, которые вы планируете покупать за границей — критически важный этап подготовки импортной поставки. Он будет рассмотрен отдельно, пока же ограничимся необходимой нам информацией о ставках таможенных платежей. В частности, если Вы работаете с деревом ТН ВЭД на сайте TKS, кликните на значок «%» рядом с интересующим кодом. В открывшемся окне вы увидите ставки импортной пошлины и НДС.

Расчёт пошлины и НДС

Итак, мы имеем полную таможенную стоимость ввозимых товаров, каждому из которых присвоен верный код ТН ВЭД, определяющий ставки таможенных платежей.

Как было обещано в самом начале статьи, непосредственно расчёт — элементарное математическое действие. Единственное, о чём следует помнить, это то, что НДС рассчитывается от стоимости товара, включая импортную пошлину. То есть нужно сначала рассчитать импортную пошлину, а потом добавить её к таможенной стоимости товара и от общего результата взять НДС, как в приведённой ниже таблице. Будем считать, что ставка пошлины для наших товаров составит 5% и 10%, а НДС — по единой ставке 20%.

| Наименование | Таможенная ст-ть, $ | Ставка пошлины, % | Пошлина, $ | Ст-ть + пошлина, $ | Ставка НДС, % | НДС, % |

| Товар 1 | 3181 | 5% | 159,05 | 3340,05 | 20% | 668,01 |

| Товар 2 | 2599 | 10% | 259,90 | 2858,90 | 20% | 571,78 |

| ИТОГО | 5780 | 418,95 | 6198,95 | 1239,79 |

Сумма таможенных платежей в приведённом примере составит $2658,74.

Отдельные важные нюансы

При расчёте таможенных платежей имейте в виду:

- Таможенная стоимость декларируемого товара номинируется в рублях. Вне зависимости от того, в какой валюте приобретён товар и все включаемые расходы, таможенная стоимость должна быть переведена в рубли по курсу ЦБ на день подачи таможенной декларации.

- Уплаченный на таможне НДС предъявляется к возмещению на общих основаниях, как по обычным приобретённым товарам и услугам. Ввоз товара силами агента не лишает грузополучателя-принципала этого права!

Вместо заключения — предостережение

Таможенная очистка импортного товара — наиболее трудоёмкий и непредсказуемый участок, сопряжённый с риском серьёзных финансовых потерь. Это обусловлено как объективной сложностью процедур, так и тем фактом, что ключевая роль в выпуске товара возложена на конкретного инспектора. Поэтому присвоение и обоснование кодов ТН ВЭД ввозимых товаров, подготовка технического описания, а также расчёт таможенной стоимости и платежей — результат отдельной целенаправленной работы. Её необходимо проводить на этапе раннего планирования, до момента заключения контракта с иностранным поставщиком. И лучше всего поручить профессионалам с опытом и связями в таможне, с возможностью согласования пакета документов до момента их официальной подачи.

В частности, все поставки моих клиентов проходят предварительную экспертизу в таможне целых два разы: сначала раз в момент присвоения кодов ТН ВЭД, затем перед непосредственно таможенной очисткой. Декларации подаются только после проверки и «отмашки» инспектора.

Калькулятор для расчета таможенных платежей

Таможенные платежи – это общее название финансовых операций, связанных с таможенным оформлением экспорта и импорта товаров. В группу входят:

- ввозные и вывозные пошлины;

- НДС;

- акцизные налоги (при ввозе товаров на территорию РФ);

- дополнительные сборы (за сопровождение и оформление товаров, хранение на складе и другие операции, которые проводятся не регулярно).

Как рассчитываются таможенные платежи

Расчетом таможенных платежей занимаются профессиональные таможенные брокеры или сотрудники ФТС. Этот материал поможет вам примерно оценить размеры сборов. За более точными расчетами обращайтесь к сотрудникам LCM Group. Они помогут вам определить или в деталях разобрать размеры платежей и найти возможности сэкономить на оформлении грузов.

Выделяют шесть методов таможенных расчетов. В приведенном ниже примере расчеты производятся первым, наиболее стандартным, способом.

Итак, таможенные платежи делятся на сборы, налоги и пошлины. В первую очередь при оформлении рассчитываются таможенные сборы.

Расчет сборов за таможенное оформление при разной стоимости товаров

- 500 рублей взимается за оформление товаров, общая стоимость которых не выходит за пределы 200 000 рублей.

- 1000 рублей – сбор за оформление товаров, стоимость которых находится в рамках 200 000 – 450 000 рублей.

- 2000 рублей – за растаможку товаров общей стоимостью до 1,2 миллионов рублей.

- 5500 рублей при стоимости товаров до 2,5 миллионов рублей.

- 7 500 рублей при стоимости товаров до 5 миллионов рублей.

- 20 000 рублей при стоимости товаров до 10 миллионов рублей.

- 50 000 рублей при стоимости товаров до 30 миллионов рублей.

- 100 000 при стоимости товаров свыше 30 миллионов рублей.

20 декабря 2010 года Правительство России внесло поправки в этот перечень. Если классификационный номер груза относится к товарам 84-90 групп (медицинские и оптические приборы, детали космических, летательных аппаратов и др.), то размер таможенных сборов при любой заявленной стоимости равняется 5 000 рублей.

Также с 1января 2014 года на таможенные сборы действует скидка в 25% при электронном декларировании товаров.

Размеры таможенных пошлин

Таможенная пошлина рассчитывается в процентном соотношении от стоимости груза, которая заявлена в декларации. Информация о размере пошлины указывается в классификационном решении ТН ВЭД следующим образом:

| Наименование товара | Код товара | Размер пошлины |

|---|---|---|

| КОСТЮМЫ СПОРТИВНЫЕ, ТРИКОТАЖНЫЕ ИЗ СИНТЕТИЧЕСКИХ НИТЕЙ, МАШИННОГО ИЛИ РУЧНОГО ВЯЗАНИЯ | 6112120000 | 10 % |

Иногда вместе с размером пошлины указывается ее нижний порог (для специфических групп товаров): например, «не менее 3 евро за кг».

Размеры НДС

Стандартная ставка налога на добавленную стоимость – 18% от суммы таможенной пошлины на товар и стоимости товара. В законодательстве прописаны категории товаров, для которых ставка равняется 10% и 0%.

Эта информация также указывается в товарной номенклатуре ВЭД.

Таможенная стоимость груза

Таможенная стоимость товара указывается в декларации на груз и используется для расчета пошлин и сборов при таможенном оформлении импорта или экспорта в ФТС. Приведем пример.

- Таможенная стоимость равна 10 000 евро.

- НДС равен 18%.

- Пошлина – 20 %.

- Пошлина равна: 10 000 евро * 20% = 2000 евро.

- НДС равен: (10 000 евро + 2000 евро (таможенная пошлина)) * 18% = 2 160 евро.

- Окончательная сумма таможенных платежей: 2000 + 2160 = 4160 евро.

В зависимости от характеристик товара и условий, при которых происходит поставка, стоимость может меняться. Сотрудники таможни также имеют право усомниться в заявленной таможенной стоимости товара и предложить внести корректировку.

Похожие расчеты проводит любой калькулятор стоимости таможенных платежей. Он не может дать вам точного результата, так как не учитывает всех особенностей грузоперевозки и груза. Более точные расчеты проводятся экспертами по логистике и таможенному оформлению, которые могут оценить реальные характеристики товара.

Нюансы расчетов таможенных платежей

- В некоторых государствах сертификат происхождения товара приравнивается к таможенной пошлине и оплата уменьшается почти в два раза.

- В законодательстве указаны несколько групп товаров, для которых НДС равняется 10% или 0%.

- Корректировку таможенной стоимости от ФТС можно и нужно оспаривать через доказательство таможенной стоимости.

Расчет таможенных платежей с таможенным брокером LCM Group

Передавая на аутсорсинг расчет таможенных платежей, вы экономите и время, и деньги. Сертифицированный брокер знает все способы снизить пошлины и налоги, чтобы максимально выгодно оформить груз заказчика. Он проследит за правильностью заполнения товарной номенклатуры, при необходимости, предоставит доказательство таможенной стоимости в органы ФТС и подробно отчитается перед клиентом за каждый рубль, который придется потратить при таможенном оформлении.

LCM Group более 17 лет предоставляет услуги сертифицированного таможенного брокера и является членом Национальной Ассоциации таможенных брокеров (НАТБ) и Региональной Ассоциации таможенных брокеров (РАТБ).

Ваше удовольствие от ВЭД – наша приятная забота!

Расчёт таможенных платежей: порядок исчисления, формула

Торговые операции являются основным двигателем экономики. Процедуры экспорта и импорта товаров сопровождаются прохождением через таможню, и предприниматель должен внести таможенные платежи в бюджет государства. Что такое таможенные пошлины? Как осуществить расчёт таможенных платежей по коду ТН ВЭД и оплатить? Какие предусмотрены пени за несоблюдение сроков оплаты? Ответим на эти вопросы подробнее.

Что такое таможенные платежи?

Как уже было сказано выше, почти все торговые операции не обходятся без выплаты таможенных платежей соответствующему государственному органу. Их необходимо внести, чтобы сотрудники таможни пропустили товар через границу.

Как уже было сказано выше, почти все торговые операции не обходятся без выплаты таможенных платежей соответствующему государственному органу. Их необходимо внести, чтобы сотрудники таможни пропустили товар через границу.

Итак, таможенные платежи представляют собой обязательные взносы для частных и физических лиц при импорте или экспорте определённой продукции через границы государства. Это понятие законодательно закреплено в 4 статье Таможенного кодекса. В Российской Федерации посредством подобных взносов осуществляется пополнение и формирование бюджета.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

+7 (499) 350-97-43 (звонок бесплатен)

Разновидности таможенных платежей

Таможенный кодекс трактует основные понятия, которые используются в международной торговле. Согласно этому своду законов, все платежи можно разделить на 2 крупные категории:

- Платежи налогового характера.

- Платежи не налогового характера.

Рассмотрим каждую из этих категорий в отдельности.

Платежи налогового характера

К платежам налогового характера можно отнести:

- Налог на добавленную стоимость. Этот вид платежа должен быть оплачен только при ввозе продукции или товаров на территорию страны, которая относится к Таможенному союзу.

- Акцизы. Этот вид пошлин очень схож с предыдущим. Он также начисляется при ввозе товара.

Основная функция этих налогов — регулирующая.

Платежи не налогового характера

К этому виду платежей относятся:

- Таможенные пошлины. Выделяют 2 их разновидности: ввозную и вывозную. Первая начисляется при импорте продукции, вторая — при экспорте, соответственно.

- Таможенные сборы. Могут взиматься за оформление, сопровождение и хранение продукции, выдачу или продление лицензий и аттестатов.

Но довольно часто основным участникам ВЭД и обычным физическим лицам приходится вносить в бюджет государства те виды взносов, которые не прописаны в законодательных документах. К ним можно отнести плату за получение консультаций от сотрудников, принятие участия в таможенных аукционах, приоритетное принятие решений и т. д.

Методика расчёта таможенных платежей

Для каждого вида платежей существует своя методика расчёта. Рассмотрим каждую из таких методик поподробнее.

Порядок расчёта пошлины и коды ТН ВЭД

Конечный размер таможенной пошлины в любой торговой операции зависит от установленных законодательно ставок. Они могут зависеть от следующих факторов:

Конечный размер таможенной пошлины в любой торговой операции зависит от установленных законодательно ставок. Они могут зависеть от следующих факторов:

- Разновидность продукции. Существует особая классификация ТН ВЭД, которая выделяет основные виды товаров, которые транспортируются через таможню.

- Страна происхождения. Этим термином называют то место, в котором продукт был либо изначально изготовлен, либо модифицирован и переработан. Таким местом может быть не только страна, но и отдельные её части и регионы, группы государств и их союзы и т. д.

- Конкретные случаи, в которых могут произойти изменения размеров ставок.

Согласно законодательству Российской Федерации, ставки на товары могут варьироваться в зависимости от места их производства. Установленный тариф может увеличиваться или уменьшаться. По этому фактору пошлины можно разделить на следующие виды:

- Базовые. Такие ставки используются в сделках и операциях с государствами-партнёрами. Их размер составляет 100 процентов от установленного законодательством тарифа.

- Максимальные. Этот вид ставок отличается от предыдущего. Он используется в отношении тех государств, которые не являются экономическими партнёрами Российской Федерации. Их размер составляет уже 200 процентов.

- Преференциальные. Размер таких ставок зависит от уровня развития государства. Если страна находится на этапе активного развития, то ставки составляют всего 75 процентов от установленного тарифа. В том случае, если уровень экономического развития государства низок, то пошлины при выполнении торговых операций не взимаются вовсе.

Как посчитать НДС?

В случае с налогом на добавленную стоимость размер ставки точно установлен. Она равна 10 или 18 процентам. Все зависит от того, к какой категории относится товар.

Как и при расчёте любого налога, для вычисления НДС необходимо перемножить налогооблагаемую базу и установленную для конкретного случая ставку.

Формула расчёта налогооблагаемой базы для НДС состоит из следующих компонентов:

- Стоимость товара. Может произойти включение лицензионных платежей в таможенную стоимость товара.

- Таможенная пошлина.

Все компоненты формулы складываются между собой. НДС, как уже было сказано выше, взимается только при импорте продукции.

Как рассчитать акциз?

Так как акцизы относятся к платежам налогового характера, для их нахождения необходимо перемножить следующие значения:

Так как акцизы относятся к платежам налогового характера, для их нахождения необходимо перемножить следующие значения:

- Налогооблагаемая база в отношении транспортируемого товара.

- Установленная ставка.

Взимаемые ставки одинаковы для товаров любой категории. Они могут быть отечественного или зарубежного производства.

Для того чтобы найти базу, необходимо сложить следующие значения:

- Таможенную пошлину.

- Таможенный сбор.

Как считается таможенный сбор?

Таможенный сбор может взиматься на следующих основаниях:

- За оформление товара.

- За хранение товара.

- За сопровождение товара.

От этого зависит конечный размер сбора.

Расчёт сбора за оформление товара

Сбор за оформление товара необходимо подать в строго установленные сроки. То есть до или во время подачи необходимого пакета документов в таможенный орган.

Размер этого взноса может варьироваться от 500 до 10 тысяч рублей. Всё зависит от того, к какой именно категории относится перевозимый товар.

Расчёт сбора за хранение товара

Размер таможенного сбора за хранение продукции зависит от следующих факторов:

- Продолжительность хранения.

- Вес продукции.

За каждые 100 килограмм продукции вам необходимо платить ежедневно по 1 рублю.

Расчёт сбора за сопровождение товара

Сбор за сопровождение продукции равен выплатам за предоставление транспортного средства для перевозки груза. Все выплаты осуществляются по строго установленным тарифам.

Пример исчисления платежей

Рассмотрим простой пример исчисления таможенных платежей. На территорию Российской Федерации ввозятся дверные ручки. Страна их производства — Италия. Общее количество дверных ручек — 300 штук.

Цена каждой ручки составляет 10 долларов США. По курсу валют на тот момент 1 доллар составляет 40 российских рублей. Соответственно, стоимость каждой дверной ручки — 400 рублей, а всей партии — 120000 рублей. Установленная ставка таможенной пошлины для импорта товара — 20 % от тарифа. Код ТН ВЭД — 8302410000.

Чтобы посчитать платежи в этом случае нужно выполнить следующие шаги:

- Согласно категории, к которой относится товар, таможенные сборы на его оформление составляют 500 рублей.

- Для вычисления таможенной пошлины необходимо стоимость товара умножить на установленную ставку. Её размер составляет 24 тысячи рублей.

- Для вычисления НДС сначала находим налогооблагаемую базу. В нашем случае она равна 144 тысячи рублей. Для нахождения непосредственно налога на добавленную стоимость нужно умножить базу на ставку. Получается 25 тысяч 920 рублей.

- Складываем все платежи. Итого к оплате получается 50 тысяч 420 рублей.

При оплате платежей на таможне участники ВЭД имеют возможность использовать обеспечительный таможенный платёж, но воспользоваться данным инструментом можно только при предоставлении определённых гарантий.

Как вернуть таможенные платежи подробнее тут. Возврат производится при наличии излишне уплаченных средств.

Уплата сборов

Уплата таможенных сборов должна быть осуществлена в строго установленные законодательством сроки. Оплатить эти взносы необходимо «до» или «во» время подачи соответствующей декларации. Сама же декларация должна быть предоставлена таможне в течение 2 недель после прибытия продукции на территорию государства.

Выплату можно осуществить непосредственно в кассе таможенного органа.

Расчёт пени за просрочку уплаты платежей

При несоблюдении сроков и порядка уплаты платежей ежедневно начисляются пени. Размер пени зависит от суммы недоимки.

Пеню можно вычислить по следующему алгоритму:

- Сначала необходимо перемножить сумму недоимок, выраженную в рублях, срок просрочки погашения задолженности и установленную Центральным Банком России ставку.

- Полученную сумму необходимо разделить на 30000.

С помощью этой универсальной формулы можно рассчитать размер пени для любой торговой операции. Штраф должен быть погашен вместе с неуплаченными платежами.

Очень важно соблюдать сроки оплаты взносов за импорт или экспорт товаров. В противном случае, таможня может обратиться в суд.

Наглядный пример расчёта таможенных платежей в этом видео:

Итак, таможенные платежи являются обязательными выплатами, которые необходимы не только для нормального функционирования таможни, но и пополнения бюджета Российской Федерации. Размер платежей, как правило, рассчитывают сами работники таможни. Но вы можете вычислить его самостоятельно, используя стандартные формулы для расчёта выплат.

Вы можете найти дополнительную информацию по теме в разделе Таможенные платежи.

Бесплатная консультация по телефону:

+7 (499) 350-97-43 (звонок бесплатен)

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

Расчёт таможенных платежей

Сам по себе расчёт импортной пошлины и НДС — элементарное математическое действие. Сложность и «творчество» заключается в определении исходных компонентов: базы расчёта и ставок таможенных платежей.

Определение таможенной стоимости товара

Это сумма, от которой берутся проценты уплачиваемых при ввозе налогов: пошлины и НДС. Иными словами, таможенная стоимость товара — это база расчёта таможенных платежей.

Навскидку можно предположить, что она равна сумме, которую мы уплатили поставщику. Это верно, таможенная стоимость всегда включает покупную стоимость товара, но не ограничивается ей. Исчерпывающий перечень включаемых в таможенную стоимость дополнительных начислений определён статьёй 40 таможенного кодекса Евразийского экономического союза (ТК ЕАЭС).

В ней много пунктов, но их требования можно свести к нескольким группам расходов, подлежащих включению в таможенную стоимость:

Вся логистика до пересечения границы и страхование в пути

Это доставка, хранение, терминальная обработка, упаковка, включая стоимость тары и упаковочных материалов, погрузка-разгрузка и все прочие услуги, связанные с физическим движением товара, возникшие до пересечения границы евразийского союза, а также стоимость страхования груза в пути.

Ключевое слово здесь: «до границы», то есть в таможенную стоимость включаются все логистические расходы, возникшие до попадания товара на нашу таможенную территорию.

- Любопытный факт. У разных видов транспорта по-разному определяется момент пересечения границы таможенной территории. Считается, что самолёт пересекает границу, только совершив посадку в аэропорту. Так же и судно пересекает границу в момент захода в порт назначения. А вот поезд делает это непосредственно на границе! А значит и включать в таможенную стоимость можно только часть стоимости доставки, которая приходится на отрезок пути от места отправления до первой станции на нашей территории.

Если вы ввозите несколько товаров, то помните, что для правильного расчёта таможенной стоимости, расходы на доставку должны быть распределены между товарами по весу брутто. Подробнее о распределении расходов на себестоимость товара смотрите в моей предыдущей статье.

Также следует помнить, что вознаграждение логистов и экспедиторов всегда должно включаться в таможенную стоимость, даже если оно выставляется отдельно. Подобные нюансы, незначительные с точки зрения собственной стоимости, могут быть основанием для претензий и штрафов со стороны таможни.

Расходы на изготовление товара

Сюда включаются штампы, специальные формы и инструменты, необходимые для изготовления ввозимого товара, а также любые полуфабрикаты, материалы и сырьё, если стоимость последних не включена в цену товара. Данное правило действует в том числе и для случая, когда подобные вещи были предоставлены производителю со стороны импортёра (т.е. с вашей) бесплатно или по сниженным ценам.

В таможенную стоимость должны быть включены инженерные и конструкторские услуги, работы по проектированию, разработке чертежей, макетов, художественному и дизайнерскому оформлению ввозимых товаров, но только если они были оказаны за пределами территории таможенного союза.

Лицензионные отчисления

Любые лицензионные отчисления, роялти, плата за пользование патентами и товарными знаками, связанные с ввозимым товаром, должны быть включены в его таможенную стоимость.

На практике ввоз товара под торговой маркой, особенно если эта марка хоть чуть-чуть известна, требует специальной подготовки. В идеале импортёр должен иметь документально подтверждённое право на использование бренда на территории России, также желательно явно прописать в импортном контракте условия использования бренда и платы за него. Импортёры часто недооценивают важность данного правила и серьёзность последствий при его несоблюдении.

Пример расчёта таможенной стоимости

В качестве примера вернёмся к воображаемой партии товаров из предыдущей статьи. Количество, условия и базис поставки, цены товаров, а также стоимость фрахта $120 и страховки $60 перенесём без изменений. А также введём условие, что для изготовления товара 1 мы дополнительно оплатили $100 за услуги конструкторского бюро в Китае, которое украло у японцев разработало чертежи нашего изделия.

Полная таможенная стоимость (ТС) рассчитана в таблице ниже. Стоимость фрахта распределяется пропорционально весу брутто, страховая премия — пропорционально стоимости, а услуги конструкторского бюро напрямую относятся на соответствующий товар. Обратите внимание, что для целей расчёта таможенных платежей нас не интересует количество и цена единицы товара, мы будем оперировать стоимость и весом всей партии:

| Наименование | Ст-ть партии FOB, $ |

Доля в общей ст-ти, % | Страховка, $ | Вес брутто, кг | Доля в весе брутто, % | Фрахт, $ | Услуги конструктора, $ | ИТОГО ТС, $ |

| Товар 1 | 3000 | 55% | 33 | 400 | 40% | 48 | 100 | 3181 |

| Товар 2 | 2500 | 45% | 27 | 600 | 60% | 72 | 2599 | |

| ИТОГО | 5500 | 100% | 60 | 1000 | 100% | 120 | 100 | 5780 |

Определение ставок импортной пошлины и НДС

Чтобы говорить о практике определения ставки пошлин и НДС, необходимо познакомиться с системой ТН ВЭД, так как эти и многие другие аспекты таможенного дела «завязаны» на данную классификацию.

Что такое ТН ВЭД

ТН ВЭД расшифровывается как «Товарная Номенклатура ВнешнеЭкономической Деятельности». Это единый классификатор товарных групп, применямый для целей налогообложения и таможенной статистики в России и странах ЕАЭС. Он имеет древовидную структуру и разбит на 21 раздел, каждый из которых далее конкретизируется и разбивается на более мелкие группы.

Вот пример группировки ТН ВЭД, взятый с лучшего, по моему мнению, русскоязычного сайта о таможне tks.ru:

Пример товарной группы ТН ВЭД

Пример товарной группы ТН ВЭД

Если записать рядом номер раздела, группы, позиции и подпозиции, то получится код ТН ВЭД. Он состоит из 10 цифр.

Для чего нужна ТН ВЭД

Цель использования подобных систем во всём мире — в переходе от неограниченного и необъятного многообразия всех товаров к конечному перечню укрупнённых товарных групп. Иными словами, таможня не может устанавливать правила для каждого отдельного товара, но может делать это для товарной группы с заранее определёнными критериями. Достаточно отнести конкретный товар к той или иной группе (т.е. присвоить ему код ТН ВЭД), и все правила данной группы тут же будут распространены на этот товар.

Всё государственное регулирование внешнеэкономической деятельности осуществляется через систему ТН ВЭД, в этом же разрезе ведётся и статистика экспорта и импорта. Поэтому помимо ставок пошлины и НДС для определённых кодов (а иногда и целых групп ТН ВЭД) могут устанавливаться требования обязательной сертификации, квоты, акцизы, или напротив, преференции для импортёров.

Именно поэтому присвоение и обоснование кода ТН ВЭД для всех товаров, которые вы планируете покупать за границей — критически важный этап подготовки импортной поставки. Он будет рассмотрен отдельно, пока же ограничимся необходимой нам информацией о ставках таможенных платежей. В частности, если Вы работаете с деревом ТН ВЭД на сайте TKS, кликните на значок «%» рядом с интересующим кодом. В открывшемся окне вы увидите ставки импортной пошлины и НДС.

Расчёт пошлины и НДС

Итак, мы имеем полную таможенную стоимость ввозимых товаров, каждому из которых присвоен верный код ТН ВЭД, определяющий ставки таможенных платежей.

Как было обещано в самом начале статьи, непосредственно расчёт — элементарное математическое действие. Единственное, о чём следует помнить, это то, что НДС рассчитывается от стоимости товара, включая импортную пошлину. То есть нужно сначала рассчитать импортную пошлину, а потом добавить её к таможенной стоимости товара и от общего результата взять НДС, как в приведённой ниже таблице. Будем считать, что ставка пошлины для наших товаров составит 5% и 10%, а НДС — по единой ставке 20%.

| Наименование | Таможенная ст-ть, $ | Ставка пошлины, % | Пошлина, $ | Ст-ть + пошлина, $ | Ставка НДС, % | НДС, % |

| Товар 1 | 3181 | 5% | 159,05 | 3340,05 | 20% | 668,01 |

| Товар 2 | 2599 | 10% | 259,90 | 2858,90 | 20% | 571,78 |

| ИТОГО | 5780 | 418,95 | 6198,95 | 1239,79 |

Сумма таможенных платежей в приведённом примере составит $2658,74.

Отдельные важные нюансы

При расчёте таможенных платежей имейте в виду:

- Таможенная стоимость декларируемого товара номинируется в рублях. Вне зависимости от того, в какой валюте приобретён товар и все включаемые расходы, таможенная стоимость должна быть переведена в рубли по курсу ЦБ на день подачи таможенной декларации.

- Уплаченный на таможне НДС предъявляется к возмещению на общих основаниях, как по обычным приобретённым товарам и услугам. Ввоз товара силами агента не лишает грузополучателя-принципала этого права!

Вместо заключения — предостережение

Таможенная очистка импортного товара — наиболее трудоёмкий и непредсказуемый участок, сопряжённый с риском серьёзных финансовых потерь. Это обусловлено как объективной сложностью процедур, так и тем фактом, что ключевая роль в выпуске товара возложена на конкретного инспектора. Поэтому присвоение и обоснование кодов ТН ВЭД ввозимых товаров, подготовка технического описания, а также расчёт таможенной стоимости и платежей — результат отдельной целенаправленной работы. Её необходимо проводить на этапе раннего планирования, до момента заключения контракта с иностранным поставщиком. И лучше всего поручить профессионалам с опытом и связями в таможне, с возможностью согласования пакета документов до момента их официальной подачи.

В частности, все поставки моих клиентов проходят предварительную экспертизу в таможне целых два разы: сначала раз в момент присвоения кодов ТН ВЭД, затем перед непосредственно таможенной очисткой. Декларации подаются только после проверки и «отмашки» инспектора.

Расчет таможенных платежей

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по декларации, а именно значение гр.12. Далее находим нужное значение в таблице:

Т.к. в наше время практически все декларации передаются в таможенный орган посредством электронной передачи данных, то нас интересует правая колонка таблицы. Она определена как 75% от основной ставки.

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №863 от 28.12.2004.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 70 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 70 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 18% (с 01/01/2019- 20%) . При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источники:

http://novikov-import.ru/2019/02/26/raschyot-sebestoimosti-importnoj-postavki-naschityvaem-tamozhennye-platezhi/

http://lcmg.ru/services/custom/payment/

http://ved.center/platezhi/raschyot

http://novikov-import.ru/2019/02/26/raschyot-sebestoimosti-importnoj-postavki-naschityvaem-tamozhennye-platezhi/

http://rastamozhitvspb.ru/raschet-platezhey/

http://www.reestr-tr-ts.ru/

При оплате платежей на таможне участники ВЭД имеют возможность использовать обеспечительный таможенный платёж, но воспользоваться данным инструментом можно только при предоставлении определённых гарантий.

При оплате платежей на таможне участники ВЭД имеют возможность использовать обеспечительный таможенный платёж, но воспользоваться данным инструментом можно только при предоставлении определённых гарантий.